Faktoring, choć do niedawna nowy na rynku gospodarczym, góruje dziś nad usługami zewnętrznego finansowania przedsiębiorstw. Mimo to wciąż znajdą się ci, którzy nigdy o nim nie słyszeli i zastanawiają się, czy opłaca się z niego korzystać. W takiej sytuacji warto poznać zalety i wady faktoringu, by sprawdzić, czy to rozwiązanie jest właśnie dla Ciebie.

Czego dowiesz się z artykułu?

Na czym polega faktoring?

Faktoring staje się coraz popularniejszy zarówno wśród dużych przedsiębiorstw, jak i tych mniejszych. Dla małych podmiotów specjalnie powstał mikrofaktoring. Nic dziwnego, ponieważ to właśnie zalety faktoringu przyciągnęły w jego stronę potężne grono przedsiębiorców.

Fakt ten nie zaskakuje dlatego, że na usługi faktoringowe składa się wiele pomocnych, rentownych i przydatnych narzędzi oferowanych przez firmy faktoringowe (faktorów).

Definicja

Faktoring to usługa finansowania nieprzeterminowanych faktur z odroczonym terminem płatności.

Mechanizm działania faktoringu w teorii i praktyce jest bardzo prosty. Proces ten wymaga minimum formalności, a pieniądze z faktury wpływają na konto w zasadzie od ręki. Cała procedura wygląda następująco:

Wystawiasz fakturę z tytułu sprzedaży towaru lub usługi → przekazujesz faktorowi fakturę do sfinansowania → proces weryfikacji zgłoszenia → po pozytywnej weryfikacji faktor wpłaca na Twoje konto do 90% wartości faktury → Twój kontrahent reguluje należność z faktury bezpośrednio na konto faktora.

Ważne

Usługa faktoringu jest odpowiednim rozwiązaniem dla większości firm, które dzięki niemu poprawią swoją płynność finansową.

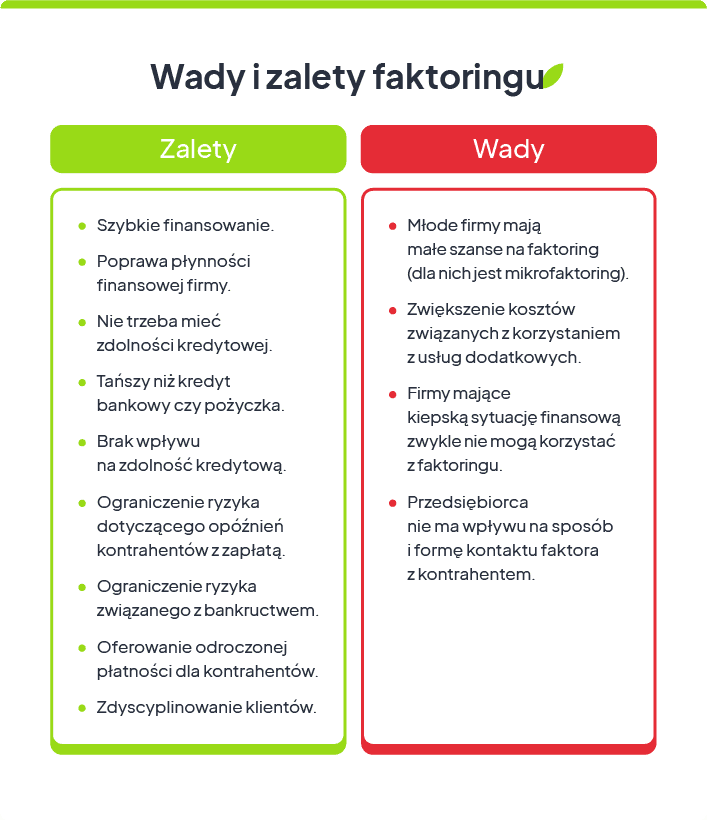

Zalety faktoringu

Dla przedsiębiorców główną zaletą faktoringu jest utrzymanie płynności finansowej na wysokim poziomie. Jednakże w przypadku tego rodzaju finansowania chodzi o coś znacznie więcej.

Pozostając przy temacie zalet faktoringu, których niewątpliwie jest wiele, przedstawiamy niektóre z nich:

- szybkość działania – gdy w dniu roboczym złożysz wniosek o faktoring online, możesz otrzymać decyzję od faktora nawet w 30 min. Następnie zwierasz z faktorem umowę faktoringu i w drodze cesji wierzytelności przelewasz na faktora prawa roszczenia. Zaraz po tym należne Ci środki trafiają na Twoje konto,

- brak konieczności posiadania zdolności kredytowej – w przeciwieństwie do instytucji bankowych czy pożyczkowych, które oferują wszelkiego rodzaju kredyty, pożyczki bądź chwilówki wyłącznie tym osobom, które posiadają pozytywną historię kredytową,

- skuteczne zarządzanie płynnością finansową – ma ona wielkie dla przedsiębiorstw, które stawiają na rozwój. Ponadto dzięki wysokiemu wskaźnikowi płynności finansowej można bez obaw zdecydować się na inwestycje, zaciągać kredyty i uniknąć bankructwa firmy,

- dostępność – faktoring jest dostępny dla wszystkich przy spełnieniu mniej rygorystycznych warunków w odróżnieniu od kredytu bankowego. Średnie i duże firmy mogą bez problemu liczyć na klasyczny faktoring, a dla mniejszych podmiotów optymalny będzie mikrofaktoring,

- tańszy niż kredyt – mimo pobieranej prowizji i ewentualnych odsetek lub opłat za dodatkowe usługi, faktoring jest znacznie tańszym wyjściem niż kredyt czy pożyczka, których raty na przestrzeni miesięcy mogą się drastycznie zwiększać,

- prostota i minimum formalności – możesz raz na zawsze pożegnać się ze stosem dokumentów, etapów do przejścia, kruczków i skomplikowaniem procesu ubiegania się o finansowanie. Faktoring jest prostym i intuicyjnym narzędziem. Całość możesz przejść online, bez wychodzenia z domu i to w kilka chwil,

- ochrona przed zatorami płatniczymi – dzięki faktoringowi nie musisz już czekać 30, 60 czy nawet 120 dni, aż kontrahent dokona spłaty faktury. W ramach faktoringu pieniądze dostajesz od razu,

- przeniesienie ryzyka niewypłacalności dłużnika na firmę faktoringową – inaczej faktoring pełny. Co prawda jest to droższa usługa niż faktoring niepełny, gdzie odpowiedzialność za brak zapłaty od kontrahenta leży po Twojej stronie, ale pozwala za to otrzymać pieniądze i nie martwić się już o nic więcej,

- wiele usług dodatkowych – takich jak ubezpieczenie, windykacja należności, monitoring płatności itp.

Sprzedaj wystawione faktury

Sprzedaj wystawione faktury

Dodatkowe usługi faktoringu

Faktoring jest tak naprawdę zbiorem kompleksowych usług finansowych, które ułatwiają zarządzanie firmą i wzmacniają jej kondycję.

Faktorzy zajmują się m.in.:

- finansowaniem niewymagalnych faktur z odroczonym terminem płatności;

- zarządzaniem należnościami przedsiębiorstwa;

- monitorowaniem płatności;

- inkaso i windykacją należności od kontrahenta;

- braniem odpowiedzialności za niewypłacalność klientów.

Zalety faktoringu obejmują właśnie bogatą ofertę, którą można znaleźć praktycznie w każdej firmie faktoringowej.

Wady faktoringu

Każde rozwiązanie ma dwie strony medalu. Nawiązując do tego, wyróżniamy zalety i wady faktoringu. Warto zdawać sobie z nich sprawę, by podjąć jak najlepszą decyzję z myślą o swoim biznesie.

Chcemy ułatwić Ci wybór, dlatego przedstawiamy obiektywną analizę opartą na obu tych cechach.

Myśląc o wadach faktoringu, najczęściej będziemy mówić o konieczności zapłacenia prowizji.

Prowizja nie jest kwotą, którą musisz fizycznie dysponować podczas zawierania umowy faktoringowej. Stanowi ona niewielki procent wartości wskazanej na fakturze, którą faktor pobierze zanim przeleje Ci pieniądze na konto.Ponadto wśród przedsiębiorców istnieje przekonanie, że relacje biznesowych z kontrahentami pogorszą się po wyborze faktoringu.

Spowodowane może to być faktem, iż klient, który dowiaduje się o przejęciu praw do wymagania od niego zapłaty za fakturę przez firmę zewnętrzną, może czuć, że nie masz do niego wystarczającego zaufania.

Ważne

Informowanie stałych kontrahentów o nawiązaniu współpracy z faktorem nie powinno stanowić dla nich problemu, jeśli mają w zwyczaju terminowo regulować swoje zobowiązania.

Kontrowersyjne wydaje się również przejęcie przez przedsiębiorcę odpowiedzialności za niewypłacalność jego kontrahenta – dzieje się tak jednak tylko w przypadku faktoringu niepełnego.

Jak można zauważyć, łatwo jest wymienić zalety faktoringu, bo jest ich po prostu więcej. Natomiast, jeśli mielibyśmy wymienić wady faktoringu, jest z tym większy problem, ponieważ (całkowicie obiektywnie) faktoring ich w zasadzie nie ma.

W takiej sytuacji wiele firm wybiera taki sposób finansowania, bo im się on po prostu opłaca.

Firmy faktoringowe także starają się odpowiadać na dynamicznie zmieniające się potrzeby rynku, oferując coraz dogodniejsze warunki umowy.

Ważne

Mając pewność co do dyscypliny płatniczej swoich klientów, można śmiało skorzystać z tańszej opcji i wybrać faktoring niepełny.

Jak wybrać dobry faktoring?

Przekonał Cię faktoring? Świetnie! Teraz czytaj uważnie, ponieważ faktorów na rynku jest bardzo dużo, a nie należy chwytać się byle czego. Na co więc zwracać uwagę przy doborze dobrej firmy faktoringowej?

— najpierw zwróć uwagę na koszty faktoringu. Oprócz podstawowych prowizji czy odsetek niektórzy faktorzy mogą naliczać ukryte opłaty, takie jak np. opłata za wypowiedzenie umowy czy opłata za opiekę prawną. Gdy wnikliwie przestudiujesz zawieraną z faktorem umowę, a mimo to w dalszym ciągu nie masz pojęcia, ile zapłacisz, taka współpraca nie zapowiada się dobrze.

— wysokość zaliczki to równie ważna kwestia. Musisz przeanalizować, ile procent otrzymasz z faktury (zwykle jest to od 80% do 90%) i czy przy długofalowej współpracy będziesz w stanie spłacać swoje bieżące zobowiązania, a koszt faktoringu nie zniweluje ostatecznie zysku,

— przyjrzyj się temu, w jakim czasie otrzymasz środki ze sfinansowanej faktury. Im szybciej, tym lepiej. W końcu w całym faktoringu chodzi właśnie o jak najkrótszy czas.

— limit faktoringowy, który otrzymasz, to inaczej maksymalna kwota, jaką faktor będzie mógł Ci wypłacić w ramach finansowania faktur. Co więcej, limit ten wskazuje też na minimalną wartość faktur, czyli jaką najmniejszą wartość mogą mieć faktury zgłoszone do finansowania. Sprawdź, czy środki, o które wnioskujesz, mieszczą się w progu między minimum a maksimum limitu faktoringowego.

Podpisanie umowy faktoringowej jest równoznaczne z akceptacją jej warunków.

Korzystna i uczciwa oferta faktoringu tworzona jest przede wszystkim dla właścicieli firm, uwzględniając ich aktualne potrzeby. Jeśli faktoring ma pomóc Twojej firmie, musi być rozwiązaniem transparentnym, dostępnym na wyciągnięcie ręki.

Znajdź firmę faktoringowąPodsumowanie

- Faktoring jest chętnie wybieranym przez przedsiębiorców sposobem na finansowanie działalności.

- Wady faktoringu obejmują głównie cenę za samą usługę, która, jak się okazuje po głębszej analizie, nie jest wcale taka duża.

- Zalety faktoringu przekonują rzeszę przedsiębiorców, którzy chcą poprawić sytuację finansową w swojej firmie.

- Z faktoringu mogą korzystać zarówno duże firmy, jak i te mniejsze.

- Faktoring posiada zdecydowanie więcej zalet niż wad.

- Przy podpisaniu umowy faktoringowej należy zwrócić uwagę na kilka istotnych kwestii.

Autor artykułu:

Klaudia BorkiewiczRedakcja CashFix to zespół zaangażowanych autorów, a także cenionych współpracowników. Jesteśmy dumni z bogatego dziedzictwa artykułów, które tworzymy. Naszym celem jest wspieranie naszych czytelników w podejmowaniu mądrych decyzji finansowych, dostarczanie rzetelnych, aktualnych i wartościowych treści dotyczących zarządzania finansami.

[email protected]oraz co robić, gdy znajdziemy się w sytuacji niezapłaconych faktur.

Sprzedaż faktur – kiedy można sprzedać i komu? Poradnik

Sprzedaż faktur to sposób, na poprawę płynności finansowej Twojego przedsiębiorstwa. Dowiedz się, jak działa to rozwiązanie i gdzie znaleźć oferty.

Jak założyć jednoosobową działalność gospodarczą? Krótki poradnik

Zastanawiasz się, jak założyć firmę? W tym artykule dowiesz się, czy warto i jak założyć jednoosobową działalność gospodarczą.

TOP 3 sposoby na zatory płatnicze w Twojej firmie

Jak bronić się przed zatorami płatniczymi? Są na to 3 proste i skuteczne sposoby, które musisz poznać, jeśli prowadzisz własną firmę.