Sprzedaż wierzytelności jest jednym ze sposobów na uzyskanie pieniędzy za niezapłaconą fakturę. Sprawdź, na czym polega, jakie zobowiązania możesz sprzedać i ile możesz zyskać na tym rozwiązaniu. Dowiedz się również, czym sprzedaż długu różni się od tradycyjnej windykacji.

Z tego artykułu dowiesz się

- Czym jest i na czym polega sprzedaż wierzytelności?

- Sprzedaż wierzytelności – jakiego rodzaju długi mogą zostać sprzedane, a jakie nie?

- Sprzedaż długu — ile procent można zyskać na sprzedaży wierzytelności?

- Sprzedaż wierzytelności a windykacja

- Sprzedaż wierzytelności a podatek VAT

- Zakup wierzytelności a prawa nowego wierzyciela

- Zalety i wady sprzedaży wierzytelności

- Najczęściej zadawane pytania (FAQ)

Czym jest i na czym polega sprzedaż wierzytelności?

Sprzedaż wierzytelności to bardzo popularny sposób na zdobycie pieniędzy od kontrahentów lub pożyczkobiorców, którzy spóźniają się z zapłatą. Najczęściej to rozwiązanie wykorzystują różnego rodzaju przedsiębiorstwa, których wierzyciele nie są w stanie, lub nie chcą zapłacić długu za określoną usługę, jak chociażby fakturę za wykonanie zlecenia, dostarczenie towaru, czy niespłacony kredyt.

Sprzedaż wierzytelności jest regulowana w polskim prawie przez Kodeks Cywilny, a dokładnie jego 509 artykuł. Stanowi on, że:

Skorzystaj z porównywarki firm windykacyjnych§ 1. Wierzyciel może bez zgody dłużnika przenieść wierzytelność na osobę trzecią (przelew), chyba że sprzeciwiałoby się to ustawie, zastrzeżeniu umownemu albo właściwości zobowiązania.

§ 2. Wraz z wierzytelnością przechodzą na nabywcę wszelkie związane z nią prawa, w szczególności roszczenie o zaległe odsetki

USTAWA z dnia 23 kwietnia 1964 r. Kodeks cywilny

Oznacza to, że w większości przypadków, wierzyciel może odsprzedać dług osobie trzeciej lub firmie skupującej różnego rodzaju zobowiązania, zarówno te wobec firm, jak i osób prywatnych. Wierzytelność jest prawem majątkowym, będącym przedmiotem obrotu gospodarczego.

Sprzedaż wierzytelności odbywa się na podstawie umowy cesji wierzytelności. Wierzyciel i cesjonariusz ustalają warunki, w których określają kiedy prawa do windykacji zobowiązania przechodzą na drugi podmiot, a także, za jaką kwotę wierzyciel decyduje się sprzedać dług. Przed samą sprzedażą wierzytelności trzeba wiedzieć, jakie długi mogą podlegać cesji.

Sprzedaż wierzytelności – jakiego rodzaju długi mogą zostać sprzedane, a jakie nie?

Przedmiotem umowy cesji wierzytelności może być większość zobowiązań, o ile strony nie zastrzegły, że nie można przenieść praw do windykacji długu. Najczęściej jednak sprzedaż wierzytelności dotyczy zobowiązań takich jak:

- niespłacone faktury,

- nieopłacone rachunki,

- niespłacony kredyt bądź pożyczka,

- sprzedaż szkody osobowej lub majątkowej,

- zobowiązania zabezpieczone hipoteką.

Sprzedaż wierzytelności (zbycie wierzytelności) własnych jest zabroniona tylko i wyłącznie w przypadku, gdy nie umożliwiają tego ustawy (np. gdy przedmiotem jest świadczenie dożywotnie), lub gdy strony zastrzegły w umowie zasadę zakazu cesji wierzytelności. Wiele osób zastanawia się, czy można sprzedać wierzytelności przeterminowane.

Sprzedaż wierzytelności – należności przeterminowane

Wszystkie powyższe rodzaje długów są płatnościami przeterminowanymi. Oznacza to, że umowny czas na ich uregulowanie już minął, a kontrahent spóźnia się z zapłatą. Większość firm, które decydują się na skorzystanie z opcji sprzedaży wierzytelności, czynią to głównie ze względu na znaczne skrócenie czasu oczekiwania na pieniądze.

Ważne

Dochodzenie na własne ryzyko wierzytelności trudnej, wymaga doświadczenia, a także poświęcenia czasu i energii, których przedsiębiorcom po prostu brakuje.

Zbycie wierzytelności pozwala szybciej przywrócić płynność finansową przedsiębiorstwa, lub znacznie ją poprawić. Jest to alternatywa dla prywatnej windykacji należności – wierzyciel nie musi martwić się o wynik dochodzenia spłaty długu, ani pokrywać kosztów rozprawy sądowej (windykacja na koszt dłużnika odbywa się tylko w przypadku wygranej w sądzie, a do tego czasu za wszystko płaci wierzyciel). Niewiele osób wie, że sprzedać można też wierzytelności niewymagalne.

Sprzedaż wierzytelności niewymagalnych

Istnieje jeszcze jeden rodzaj zobowiązania, które można sprzedać – wierzytelności niewymagalne. Są to zobowiązania, których czas spłaty jeszcze nie minął. Sprzedaż wierzytelności niewymagalnych odbywa się na podstawie faktoringu.

W ciągu 24 godzin od podpisania kontraktu nabywca wierzytelności, czyli firma faktoringowa płaci wierzycielowi zaliczkę od 80% do 100% wartości faktury, w zamian za prawa do przejęcia wynagrodzenia za usługę, czy towar.

Faktoring dotyczy tylko i wyłącznie podmiotów gospodarczych. Bez względu na rodzaj wierzytelności, najwygodniejszą opcją na znalezienie kupca, jest skorzystanie Internetu. Z pomocą przychodzi giełda długów oraz porównywarki firm faktoringowych i windykacyjnych.

Skorzystaj z porównywarki firm windykacyjnychZanim wystawisz wierzytelność na giełdzie długów, dowiedz się jaki procent wartości nominalnej faktury możesz zyskać na sprzedaży wierzytelności.

Sprzedaż długu — ile procent można zyskać na sprzedaży wierzytelności?

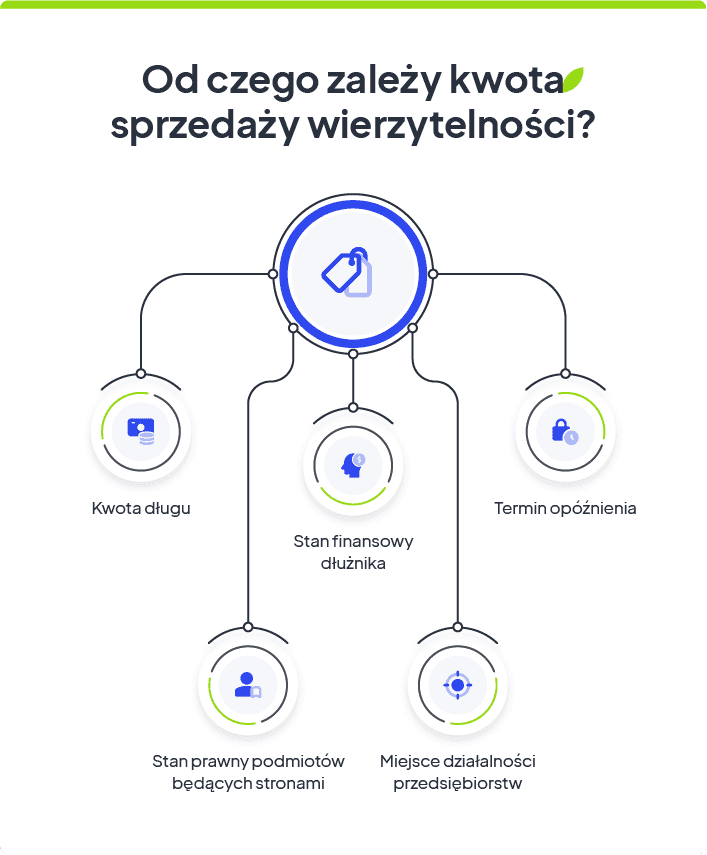

Sprzedaż długu będzie kosztować Cię większość wartości faktury. Tak naprawdę zazwyczaj nie odzyskasz w ten sposób więcej niż kilku, maksymalnie kilkunastu procent. Kwota, którą można zyskać na sprzedaży wierzytelności, zależy od kilku czynników, takich jak:

- kwota wierzytelności – najważniejszy czynnik, który pozwala oszacować wysokość kwoty, za jaką dana firma jest w stanie kupić lub sprzedać dług,

- stan prawny podmiotów, biorących udział w sprawie – powstanie roszczeń może dotyczyć różnego rodzaju podmiotów. Dla przykładu umowa kredytu to zobowiązanie powstające między osobą prywatną (kredytobiorcą) a przedsiębiorstwem,

- miejsce działalności przedsiębiorstw, których dotyczy niespłacona faktura – dzielą się na krajowe lub międzynarodowe.

- stan finansowy działalności gospodarczej, zalegającej z płatnością – w razie zwiększonego ryzyka niewypłacalności dłużników, ewentualna kwota sprzedaży długu, będzie mniejsza, niż w przypadku np. dobrze prosperującego przedsiębiorstwa, które ma chwilowe problemy z płynnością.

- termin między sprzedażą wierzytelności a pierwotnym terminem płatności – im dłużej trwa windykacja, tym trudniej jest dług sprzedać, zwłaszcza jeśli termin przedawnienia wierzytelności jest bliski.

Skorzystaj z porównywarki firm windykacyjnych

Skorzystaj z porównywarki firm windykacyjnych

Pamiętaj, że aby sprzedać wierzytelność, konieczne jest posiadanie prawa własności, które będzie można przekazać firmie skupującej w ramach cesji. Wierzytelność może wynikać z odpłatnego świadczenia usługi, sprzedaży i dostawy towarów, pożyczki oraz innych źródeł. Wiele osób woli sprzedać wierzytelność, niż windykować fakturę, warto znać różnice między tymi działaniami.

Sprzedaż wierzytelności a windykacja

Windykacja to pierwsze co przychodzi do głowy, kiedy chcemy odzyskać pieniądze. Ściąganie długów na drodze windykacji różni się od ich sprzedaży. Firma windykacyjna działa na zasadzie kompleksowej obsługi wierzytelności i odzyskuje pieniądze dla klienta. Może to naturalnie trochę potrwać, ale kwota, którą uzyskasz, będzie z pewnością dużo wyższa niż ta, którą otrzymasz, sprzedając wierzytelność.

Wykup wierzytelności następuje natychmiast, ale po niższej cenie. Trzeba liczyć się z tym, że sprzedając przeterminowaną fakturę, odzyskasz zaledwie niewielki procent jej wartości nominalnej. Jeśli chcesz znaleźć firmę windykacyjną, skorzystaj z naszej porównywarki CashFix. Pomożemy Ci znaleźć odpowiedniego partnera, z którym będziesz w stanie ustalić warunki współpracy, które zadowolą obie strony widniejące na umowie cesji długu.

Skorzystaj z porównywarki firm windykacyjnychWielu przedsiębiorców zastanawia się, czy sprzedając wierzytelność wynikającą z faktury, muszą odprowadzić podatek VAT od uzyskanej kwoty.

Sprzedaż wierzytelności a podatek VAT

Można zastanawiać się, czy sprzedając wierzytelność, trzeba odprowadzić podatek VAT od uzyskanej kwoty. Do niedawna, istniał taki obowiązek, mimo obowiązującego wyroku TSUE z dnia 27 października 2011, który wykluczał możliwość opodatkowania VAT za sprzedaż wierzytelności.

Niestety, na tym polu polskie ustawodawstwo, władza sądownicza i różnego rodzaju instytucje, nie mogły dość do porozumienia, wydając różne wyroki. Działo się tak przez 11 lat, aż w kwietniu 2022 roku doszło do przełomowej decyzji Wyższego Sądu Administracyjnego, która zdjęła ze sprzedających wierzytelność obowiązek płacenia podatku VAT.

Uzyskaj pomoc w windykacji fakturyNie zmieniły się natomiast obowiązki nabywcy, który jest zobowiązany do zapłacenia podatku od czynności cywilnoprawnych, ponieważ razem z wierzytelnością nabywa prawa do jej egzekwowania.

Zakup wierzytelności a prawa nowego wierzyciela

Zakup wierzytelności przez firmę to przeniesienie prawa do jej egzekwowania na nowego wierzyciela. Może on zatem wstąpić na drogę prawną i dochodzić roszczeń w sądzie, a także po uzyskaniu nakazu zapłaty, rozpocząć postępowanie egzekucyjne i wystąpić o tytuł egzekucyjny z klauzulą wykonalności. Dług stał się bowiem częścią majątku nabywcy wierzytelności. Ma on zatem wszelkie prawa wierzyciela, by nim zarządzać i prowadzić działania mające na celu odzyskanie środków w jak najkrótszym czasie.

Opinia eksperta

Firma skupująca wierzytelności zgłasza sprawę do komornika, który ściąga środki z konta bankowego dłużnika, lub zajmuje jego majątek w inny sposób. Trzeba pamiętać, że z zakupem wierzytelności wiąże się całkowita rezygnacja z praw do środków pozyskanych przez nowego wierzyciela. Podpisanie umowy przelewu wierzytelności sprawia, że przestaje ona być częścią majątku dotychczasowego wierzyciela.

Ekspert CashFix

Cesja wierzytelności przeprowadzona na zasadzie kupna i sprzedaży to najszybszy sposób na odzyskanie części pieniędzy z faktury, choć trzeba pamiętać, że jej koszt jest wyższy, niż w przypadku tradycyjnej windykacji. Przenosząc wierzytelność na osobę trzecią, pozbywamy się stresu związanego z odzyskiwaniem środków i skracamy czas do tego potrzebny. Profesjonaliści oferujący usługę zakupu wierzytelności mają odpowiednie doświadczenie i narzędzia, by dalej nią rozporządzać.

Zalety i wady sprzedaży wierzytelności

Sprzedaż wierzytelności to rozwiązanie, które może znacząco ułatwić zarządzanie przeterminowanymi należnościami, ale wiąże się też z pewnymi kompromisami. Przed podjęciem decyzji warto poznać zarówno korzyści, jak i potencjalne ryzyka.

Zalety sprzedaży wierzytelności:

- Szybki dostęp do gotówki – środki można otrzymać nawet w ciągu 24 godzin od podpisania umowy.

- Poprawa płynności finansowej – natychmiastowy zastrzyk środków pomaga utrzymać stabilność finansową firmy.

- Brak konieczności dochodzenia należności na własną rękę – sprzedający nie musi prowadzić działań windykacyjnych ani angażować się w sprawy sądowe.

- Mniejsze ryzyko i stres – wierzyciel przekazuje ryzyko egzekucji długu na firmę zewnętrzną.

- Możliwość sprzedaży bez zgody dłużnika – o ile nie zabrania tego umowa lub przepisy prawa.

Wady sprzedaży wierzytelności:

- Utrata prawa do długu – po cesji wierzyciel traci wszelkie roszczenia, nawet jeśli dług zostanie później spłacony w całości.

- Niska cena sprzedaży – zazwyczaj można odzyskać tylko kilka lub kilkanaście procent wartości nominalnej długu.

- Brak kontroli nad dalszym przebiegiem sprawy – nowy wierzyciel decyduje o tym, jak i kiedy dochodzi roszczenia.

- Sprzedaż nie wszystkich długów jest możliwa – pewne zobowiązania są wyłączone z obrotu, np. świadczenia osobiste lub wynikające z umów z zakazem cesji.

Sprzedaż wierzytelności to więc skuteczna opcja dla firm, którym zależy na czasie i ograniczeniu ryzyka, jednak kosztem pełnej wartości należności.

Najczęściej zadawane pytania (FAQ)

Co to jest sprzedaż wierzytelności własnych?

Sprzedaż wierzytelności własnych jest przekazaniem praw do prowadzenia windykacji oraz dochodzenia roszczeń finansowych.

Jakie wierzytelności można sprzedać?

Najczęstszym przedmiotem sprzedaży wierzytelności są przeterminowane faktury oraz niespłacone zobowiązania.

Czym się różni sprzedaż wierzytelności od windykacji?

Sprzedaż wierzytelności jest alternatywą dla samodzielnej windykacji – eliminuje konieczność kierowania sprawy na drogę sądową, pisania różnego rodzaju pozwów, wezwań do zapłaty i wydawania pieniędzy.

Za ile można sprzedać wierzytelność?

To, za ile można sprzedać wierzytelność, zależy od kilku czynników, z których najważniejsze są kwota długu oraz zakładany termin spłaty.

Jak sprawdzić, czy przeniesienie prawa własności wierzytelności się opłaca?

Jeśli chcesz sprawdzić, czy opłaca Ci się sprzedaż np. niespłaconych faktur, skorzystaj z naszej porównywarki firm windykacyjnych.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Skup długów – co to jest i na czym polega?

Skup długów to metoda na odzyskanie pieniędzy z niezapłaconych faktur. Dowiedz się, jakie korzyści niesie za sobą sprzedaż wierzytelności i jak to zrobić.

Jak ściągnąć dług od osoby prywatnej? Poznaj skuteczne sposoby!

Jak ściągnąć dług od osoby prywatnej, która unika z Tobą kontaktu? Sprawdź, jakie kroki możesz podjąć w takiej sytuacji, by przyspieszyć zwrot pożyczki.

Ściąganie długów – samodzielnie czy z firmą windykacyjną?

Ściąganie długów samemu bywa nieskuteczne. Sprawdź, dlaczego opłaca się zlecić windykację należności profesjonalnej firmie windykacyjnej.