Płynność finansowa

przedsiębiorstwa – 5 sposobów, by ją poprawić

Płynność finansowa jest najistotniejszym filarem, na którym opiera się funkcjonowanie całego biznesu. Utrzymana na wysokim poziomie pozwala na dobre prosperowanie firmy, lecz jej pogorszenie może zmusić do ogłoszenia upadłości. W tym artykule poznasz 5 skutecznych sposobów na poprawę płynności finansowej.

Niemal 94% właścicieli małych i średnich przedsiębiorstw ma skłonność do przesuwania płatności w czasie – wynika z badania BIG InfoMonitor.

To z pewnością nie sprzyja płynności finansowej ich kontrahentów, niemniej jednak działa to również w drugą stronę – osoby zalegające z zapłatą mogą mieć problem z terminowymi płatnościami wśród swoich klientów, przez co nie są w stanie regulować swoich zobowiązań na czas. I tak błędne koło się zamyka.

Zanim, jednak przejdziemy dalej, dowiedzmy się najpierw, czym jest płynność finansowa.

Definicja

Płynność finansowa to zdolność firmy do bieżącego regulowania krótkoterminowych zobowiązań (płatnych do 1 roku) oraz do zakupu wedle potrzeb wszelkich towarów czy usług.

Nie da się ukryć, że to w głównej mierze od niej zależy przyszłość przedsiębiorstwa.

Wysoki wskaźnik płynności finansowej jest kluczowym i niezbędnym elementem dla sprawnego działania firmy na rynku gospodarczym, zwiększenia jej konkurencyjności, a także ma ogromny wpływ na jej rozwój.

Niebezpiecznie zaczyna robić się w momencie, kiedy dochodzi do zachwiania płynnością finansową lub gdy dochodzi do jej całkowitej utraty. To już prosta droga do upadku firmy, której nawet otrzymywane zyski nie są w stanie wyciągnąć z dramatycznej sytuacji finansowej.

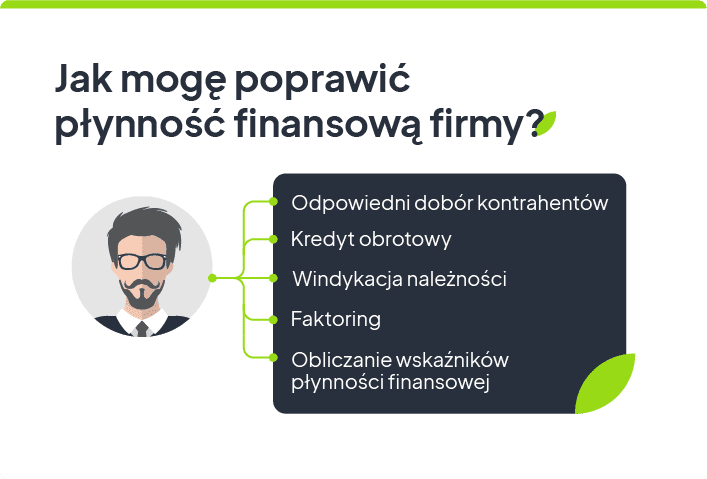

Na szczęście istnieje 5 godnych zaufania sposobów, by poprawić płynność finansową przedsiębiorstwa, a tym samym – zapobiec bankructwu.

Wyróżniamy dwa rodzaje płynności finansowej:

Sprawdź 8 sposobów na: Finansowanie dla firm

Bagatelizowanie kłopotów finansowych i ciągłe odraczanie płatności zawsze doprowadza firmę do kryzysu.

Taka praktyka może sprawić, że nad przedsiębiorstwem zawisną czarne chmury.

Nieterminowość w regulowaniu faktur może wiązać się z takimi konsekwencjami jak:

Dlatego tak ważne jest, by jak najszybciej wdrożyć działania mające na celu wzmocnić kondycję finansową działalności lub spółki, wspierając przy tym pokrywanie bieżących zobowiązań.

Ważne

Przedsiębiorcy i przedsiębiorczynie mają do dyspozycji co najmniej kilka sposobów na poprawę płynności finansowej i uniknięcie likwidacji firmy.

Składa się na to m.in. stałe monitorowanie i zarządzanie płatnościami, podejmowanie odpowiednich decyzji biznesowych, a w razie konieczności sięganie po sprawdzone produkty czy usługi finansowe, poprawiające płynność finansową.

Popraw płynność finansową z faktoringiem

Kontrahenci dla większości firm stanowią potężną część aktywów bieżących. To właśnie oni zapewniają zyski, które mogą pokrywać bieżące zobowiązania.

Jednakże sprawa komplikuje się, gdy nawiązaliśmy współpracę z niesolidnymi klientami, którzy narażają nas na zatory płatnicze, bo nie płacą na czas albo, co gorsza – wcale.

Podjęcie decyzji o relacji biznesowej z danym podmiotem powinno zostać poprzedzone weryfikacją jego:

— możliwości finansowych,

— nawyków płatniczych,

— historii funkcjonowania danego przedsiębiorstwa,

— opinii, jakie krążą o nim na rynku.

W tym celu można posłużyć się profesjonalną bazą danych, jaką jest krajowy rejestr dłużników.

Ważne

Staranna weryfikacja pomaga ocenić, czy potencjalny partner biznesowy jest rzetelny i czy dotrzymuje ustalonych terminów płatności.

Dodatkowo kontrahenta można sprawdzić odpłatnie, korzystając z tzw. scoringów klienta.

Raport ten czerpie najważniejsze informacje o interesującym nas przedsiębiorstwie wyłącznie z autentycznych i fachowych źródeł jak np. giełda długów czy Główny Urząd Statystyczny.

Wypełnij formularz i poznaj szczegóły oferty dla CiebieKredyt obrotowy to dość znany sposób na utrzymanie płynności finansowej na względnie zadowalającym poziomie. Ceniony jest przede wszystkim przez młode firmy, które nie zgromadziły jeszcze wystarczającego kapitału.

Jego zaciągnięcie zapewnia firmie przypływ gotówki, którą można spożytkować np. na zakup potrzebnego sprzętu czy inwestycje wspomagające jej rozwój.

Ważne

Do najważniejszych funkcji kredytu obrotowego należy umożliwienie terminowego regulowania zobowiązań powstałych w toku funkcjonowania przedsiębiorstwa.

Kredyt ten zazwyczaj przyznawany jest na okres od 12 do 36 miesięcy, jednorazowo bądź w kilku etapach. Te kwestie oraz sama wysokość kredytu zależy od indywidualnych potrzeb osoby wnioskującej o ten rodzaj dofinansowania.

Płynność finansowa może zostać poprawiona dzięki faktoringowi, który coraz śmielej podbija serca przedsiębiorców.

Rozwiązanie to jest niezwykle skuteczne, jeśli zależy nam na szybkim przypływie gotówki z wystawionych faktur.

Definicja

Faktoring polega m.in. na wykupie nieprzeterminowanych faktur, dzięki czemu osoba, która je wystawiła, nie musi czekać na zapłatę do końca terminu płatności.

Środki pieniężne z faktur otrzymuje się praktycznie od ręki, po czym firma faktoringowa (faktor) w większości przypadków już na własną rękę dochodzi należności od kontrahenta.

Faktoring dzieli się na dwa typy:

Niewątpliwie każdy przedsiębiorca, który zdecyduje się na taką formę finansowania działalności, może liczyć na zachowanie płynności finansowej i raz na zawsze pożegnać się z problemem zatorowości w płatnościach.

Znajdź firmę faktoringową, która spełni Twoje oczekiwaniaBezdyskusyjnie jest to wraz z windykacją najlepsza metoda, by zachować zdolność do finansowania bieżących zobowiązań. Faktoring to też ciekawa alternatywa dla finansowania startupów, ponieważ firmy nie wymagają zdolności kredytowej ani doświadczenia na rynku.

Dodatkowo instytucje faktoringowe często oferują dodatkowe usługi jak np. inkaso należności, monitoring płatności czy wzięcie odpowiedzialności za ewentualną niewypłacalność kontrahenta.

Skorzystaj z faktoringuUtrata płynności finansowej może nastąpić w wyniku niezapłaconych faktur. W końcu nic nam po transakcjach, które kosztowały zasoby czasowe i materialne, ale nie otrzymaliśmy w ich ramach żadnej zapłaty. To strata, a nie zysk.

O ile spóźniający się kontrahenci nie są jeszcze aż tak dużym problemem, to dłużnicy zwlekający z zapłatą długo po terminie płatności podkopują płynność finansową w firmie.

I tu z pomocą przychodzi windykacja należności, która jest niczym innym jak ściąganiem długów w celu odzyskania należności. Dzieli się ona na:

Ci, którzy próbowali, wiedzą, że windykacja długów nie jest wcale taka prosta. Zwłaszcza w pojedynkę. Dłużnicy znają wiele sposobów na oszukanie wierzycieli i zatrzymanie nieswoich pieniędzy.

Dlatego warto, do czego gorąco zachęcamy, zlecić ściąganie długów profesjonalnej firmie windykacyjnej.

Podmioty te zatrudniają doświadczonych fachowców, którzy to w imieniu wierzyciela przeprowadzają windykację, wykorzystując do tego celu środki przewidziane w polskim prawie.

Znajdź firmę windykacyjnąNie ma ochrony bez kontroli, dlatego mimo wdrożonych działań naprawczych, należy jednocześnie trzymać rękę na pulsie i stale monitorować płynność finansową swojej firmy.

Innymi słowy – trzeba śledzić podstawowe wskaźniki płynności finansowej. Omówmy pokrótce każdy.

Analiza płynności finansowej polega na dokonywaniu obliczeń, biorąc pod uwagę dane z bilansu rachunku zysków i strat rachunku przepływów pieniężnych (tzw. cash flow).

Wskaźnik płynności szybkiej

Jest to zdolność do korzystania z bieżących aktywów, ale bez zgromadzanych zapasów, które mogłyby sprawiać problemy przy próbie spieniężenia.

Obliczamy go, dzieląc aktywa obrotowe (skorygowane o zapasy) przez zobowiązania bieżące. Wartość powinna wynosić więcej albo być równa 1.0.

Wskaźnik płynności bieżącej

Wskaźnik bieżącej płynności finansowej związany jest z możliwością pokrywania zobowiązań przy wykorzystaniu aktywów obrotowych.

Obliczamy go, dzieląc aktywa obrotowe i zobowiązania bieżące. Optymalna wartość po wykonaniu tego działania powinna wynosić od 1.5 do 2.0.

Ważne

Osobie, która uzyska wynik poniżej 1.0, powinna zapalić się czerwona lapka, ponieważ jest to wynik alarmujący.

Wskaźnik płynności gotówkowej

Wskaźnik płynności gotówkowej tyczy się posiadanej gotówki oraz aktywów, które nietrudno jest spieniężyć na poczet spłaty bieżących zobowiązań krótkoterminowych.

Obliczamy go, dzieląc inwestycje krótkoterminowe przez bieżące zobowiązania.

Wskaźnik natychmiastowej płynności finansowej

Ostatni ze wskaźników płynności finansowej, dzięki któremu możemy sprawdzić, czy nasze przedsiębiorstwo jest w stanie opłacić bieżące zobowiązania przy bieżących aktywach i środkach finansowych.

Obliczamy go, dzieląc aktywa i środki pieniężne przez zobowiązania do 3 miesięcy. Optymalna wartość to od 0.1 do 0.2.

Do czynników, które wpływają na kształtowanie się płynności finansowej, zalicza się m.in.:

DZIELIMY SIĘ NASZĄ WIEDZĄ

Faktoring, emisje akcji, wkład własny i wiele innych — poznaj aż 8 najlepszych źródeł finansowania dla firm, z których możesz skorzystać.

Jak ściągnąć dług od osoby prywatnej, która unika z Tobą kontaktu? Sprawdź, jakie kroki możesz podjąć w takiej sytuacji, by przyspieszyć zwrot pożyczki.

Skup długów to metoda na odzyskanie pieniędzy z niezapłaconych faktur. Dowiedz się, jakie korzyści niesie za sobą sprzedaż wierzytelności i jak to zrobić.