Bezpieczeństwo finansów to jeden z najważniejszych czynników, którymi kierujemy się, zakładając konto w banku, zarówno w przypadku konta osobistego, jak i firmowego. Podobnie w momencie, gdy chcemy skorzystać z innego produktu. Na bezpieczeństwo zwracamy uwagę, wybierając kredyt, lokatę czy rachunek oszczędnościowy. Jeszcze ważniejsze jest ono dla potencjalnych inwestorów. Warto prześledzić rynek banków w Polsce pod tym kontem, zanim powierzymy jednemu z nich nasze finanse. Aby wyłonić najbezpieczniejsze banki w Polsce, przeanalizowaliśmy oficjalne raporty finansowe banków, poznaliśmy wyniki niezależnych ratingów, sprawdziliśmy dokładnie współczynniki kapitałowe, wskaźniki rentowności, zabezpieczenia i inne czynniki. Dzięki rzetelnemu porównaniu udało się wybrać bank, który naszym zdaniem jest najbezpieczniejszą instytucją finansową w Polsce.

Czego dowiesz się z artykułu?

- Co to znaczy, że bank jest bezpieczny?

- Łączny współczynnik kapitałowy TCR — co oznacza i jak wpływa na bezpieczeństwo banku?

- Najważniejsze wskaźniki rentowności

- Najbezpieczniejsze banki w Polsce a Bankowy Fundusz Gwarancyjny (BFG)

- Oceny ratingowe banków w Polsce

- Wskaźniki płynności finansowej

- NPL ratio — odsetek kredytów zagrożonych

- Bufory bezpieczeństwa banku wymagane przez KNF

- Jakie zabezpieczenia stosują banki komercyjne?

- Jak właściciel i struktura kapitałowa wpływa na bezpieczeństwo banku?

- Podsumowanie — wybieramy najbezpieczniejsze banki w Polsce

- Ranking najbezpieczniejszych banków w Polsce 2025 (wg CashFix)

Co to znaczy, że bank jest bezpieczny?

Bezpieczny bank to taki, w którym klienci nie obawiają się otwierać konta. Musi mieć zatem stabilną sytuację finansową, dzięki której aktywa klientów będą zabezpieczone. Ważna jest również aktualna sytuacja w sektorze finansowym i rezerwy banku, dzięki którym będzie on wypłacalny zarówno w razie krótkotrwałego, jak i dłuższego kryzysu. Nie bez znaczenia są też nowoczesne zabezpieczenia systemowe, zarówno te wewnątrzbankowe, jak i w aplikacji mobilnej i serwisie internetowym, przez który klient ma dostęp do produktów bankowych.

Choć sama idea banku bezpiecznego dla klienta jest dość oczywista, można mieć trudności ze sprawdzeniem, odpowiednich wskaźników i współczynników kapitałowych. Przeciętny klient, który planuje otworzyć konto osobiste lub firmowe, nie będzie w stanie poprawnie zinterpretować przytaczanych przez banki danych, publikowanych w sprawozdaniach finansowych.

Postaramy się opisać kilka najistotniejszych, naszym zdaniem, czynników, wyjaśniając przy tym jak wpływają na sytuację banku, w kontekście jego bezpieczeństwa. Porównamy też najważniejsze polskie banki, skupiając się na danych, które znaleźliśmy w oficjalnych raportach i sprawozdaniach finansowych.

Łączny współczynnik kapitałowy TCR — co oznacza i jak wpływa na bezpieczeństwo banku?

Łączny współczynnik kapitałowy (inaczej współczynnik wypłacalności banku) TCR, z ang. Total Capital Ratio, to jeden z najważniejszych wskaźników stosowanych do oceny stabilności finansowej banku.

Definicja

TCR pokazuje, jaką część aktywów ważonych ryzykiem pokrywa kapitał własny banku, czyli w uproszczeniu – ile zabezpieczenia posiada instytucja w stosunku do ryzyka, które podejmuje. Im wyższa wartość TCR, tym większa zdolność banku do absorbowania ewentualnych strat bez zagrożenia dla jego płynności i bezpieczeństwa klientów.

Wymogi regulacyjne nakładają na banki obowiązek utrzymywania minimalnego poziomu TCR, zwykle na poziomie co najmniej 8%. W praktyce jednak większość instytucji finansowych dąży do osiągania wyższych wartości, aby wzmocnić swoją wiarygodność i spełniać dodatkowe wymagania nadzorcze. Dzięki temu bank może nie tylko zwiększać zaufanie klientów i inwestorów, ale także lepiej radzić sobie w sytuacjach kryzysowych, takich jak spowolnienie gospodarcze czy wzrost liczby niespłacanych kredytów.

Lista zalet wysokiego wskaźnika TCR:

- Większe bezpieczeństwo finansowe banku – większy bufor kapitałowy na pokrycie ewentualnych strat.

- Wyższe zaufanie klientów i inwestorów – bank postrzegany jest jako stabilny i wiarygodny.

- Lepsza odporność na kryzysy gospodarcze – możliwość przetrwania trudnych okresów bez ryzyka upadłości.

- Spełnianie wymogów nadzorczych – zgodność z regulacjami KNF i europejskimi standardami.

- Większe możliwości rozwoju i inwestowania – bank z silnym kapitałem może bezpieczniej udzielać kredytów i finansować nowe projekty.

Tabela zestawiająca deklarowany łączny współczynnik kapitałowy TCR w bankach w Polsce, na postawie oficjalnych Skonsolidowanych Sprawozdań Finansowych Grup Kapitałowych za rok 2024.

SGB Bank

29,93%

Bank BPS

29,30%

Raiffeisen Bank

21,50%

Citi Handlowy

21,20%

PKO BP

20,87%

Nest Bank

19,97%

ING Bank Śląski SA

19,52%

Alior Bank

18,27%

Santander Bank Polska

17,68%

BNP Paribas Bank Polska

17,20%

Bank Millennium

17,20%

Bank Pekao SA

16,10%

Volkswagen Bank

16,10%

mBank

15,85%

Velo Bank

14,40%

Credit Agricole

14,25%

BOŚ Bank

13,72%

Bank Pocztowy

10,50%

Wystarczy rzucić okiem na powyższą tabelę, by zauważyć, że banki w Polsce są generalnie bezpieczne i żaden nie zbliża się nawet do minimalnego wymaganego TCR, wszystkie znacznie przewyższają 8%. Najlepsze wyniki w tym parametrze osiągnęły w 2024 roku banki spółdzielcze BPS i SGB, Bank PKO BP i Raiffeisen Bank.

Dla klienta indywidualnego czy przedsiębiorcy wskaźnik TCR stanowi pośrednią informację o bezpieczeństwie powierzonych środków. Bank z wysokim współczynnikiem kapitałowym jest bardziej odporny na ryzyka rynkowe i niespodziewane straty, co minimalizuje ryzyko utraty pieniędzy. Właśnie dlatego TCR jest tak istotnym elementem oceny kondycji instytucji finansowych w raportach nadzorczych i analizach ratingowych. Klienci i inwestorzy zwracają jednak uwagą również na inne wskaźniki.

Najważniejsze wskaźniki rentowności

Rentowność banku to jedno z kryteriów oceny jego kondycji finansowej i poziomu bezpieczeństwa. Wysoka rentowność oznacza, że instytucja efektywnie wykorzystuje dostępne zasoby do generowania zysków, co zwiększa jej stabilność i odporność na ewentualne kryzysy.

Inwestorzy, klienci oraz instytucje nadzorujące zwracają szczególną uwagę na wskaźniki rentowności, ponieważ pokazują one, czy bank działa w sposób zrównoważony i ma solidne podstawy do dalszego rozwoju. Najczęściej analizuje się w tym kontekście dwa wskaźniki: ROE i ROA.

Ranking kont osobistych Ranking kont firmowychWskaźnik rentowności kapitałów własnych ROE

ROE (Return on Equity) mierzy, jaki zysk netto osiąga bank w stosunku do zaangażowanego kapitału własnego. W praktyce oznacza to, jak efektywnie instytucja wykorzystuje środki powierzone przez akcjonariuszy.

Ważne

Im wyższy poziom ROE, tym lepiej — świadczy to o umiejętnym zarządzaniu kapitałem i zdolności do generowania zwrotu z inwestycji.

Z punktu widzenia bezpieczeństwa banku ważne jest jednak, aby wysoka rentowność nie wynikała z nadmiernego ryzyka — stabilne, zrównoważone ROE to sygnał, że instytucja rozwija się w sposób bezpieczny i przewidywalny.

Wskaźnik rentowności aktywów ROA

ROA (Return on Assets) pokazuje, jak duży zysk generuje bank w stosunku do wszystkich posiadanych aktywów. Innymi słowy – wskazuje, jak efektywnie instytucja zarządza całym swoim majątkiem, obejmującym kredyty, inwestycje czy nieruchomości.

Wyższy ROA oznacza, że bank potrafi sprawnie wykorzystywać posiadane zasoby do osiągania zysków, co zwiększa jego odporność na trudniejsze warunki rynkowe. Z perspektywy bezpieczeństwa klientów wskaźnik ten jest istotny, ponieważ stabilna rentowność aktywów ogranicza ryzyko strat i pozwala bankowi utrzymywać solidną pozycję kapitałową.

Jakie wskaźniki rentowności i zyskowności publikują największe banki w Polsce? Zestawienie

Przygotowaliśmy zestawienie najważniejszych banków w Polce, umieszczając w tabelce wskaźniki rentowności aktywów i kapitałów własnych z 2024 roku.

Bank

Zyskowność banku ROE

Rentowność banku ROA

PKO Bank Polski

19,20%

1,80%

Bank Pekao SA

21,20%

2,00%

Santander Bank Polska

20,40%

1,80%

ING Bank Śląski SA

20,40%

1,73%

mBank

14,80%

1,00%

BNP Paribas Bank Polska

16,90%

1,50%

Bank Millennium

15,30%

1,30%

Bank BPS

12,27%

0,36%

Alior Bank

15,66%

1,33%

SGB Bank

3,60%

0,16%

Citi Handlowy

21,10%

2,40%

Velo Bank

29,30%

0,70%

Credit Agricole Bank Polska

8,95%

0,85%

BOŚ Bank

3,60%

0,40%

Bank Pocztowy

24,90%

1,91%

Nest Bank

11,70%

0,93%

Volkswagen Bank

brak informacji

brak informacji

Raiffeisen Bank

10,30%

0,37%

Patrząc na dane dotyczące rentowności, widać wyraźnie, że sytuacja poszczególnych banków jest zróżnicowana. Najwyższym wskaźnikiem ROE może pochwalić się Velo Bank (29,3%), a tuż za nim plasuje się Bank Pocztowy (24,9%) i Bank Pekao SA (21,2%). Tak wysoka rentowność kapitału oznacza, że instytucje te wyjątkowo efektywnie wykorzystują środki własne do generowania zysków.

Jeśli chodzi o ROA, czyli rentowność aktywów, najlepszy wynik osiągnął Citi Handlowy (2,4%), wyprzedzając Bank Pekao SA (2,0%) oraz Bank Pocztowy (1,91%). Te wartości wskazują, że banki nie tylko skutecznie zarządzają kapitałem, ale również całością swojego majątku, co przekłada się na stabilność i bezpieczeństwo finansowe.

Na drugim biegunie znajdują się takie instytucje jak SGB Bank i Bank Ochrony Środowiska, których wskaźniki zarówno ROE, jak i ROA utrzymują się na bardzo niskim poziomie. Oznacza to mniejszą efektywność w generowaniu zysków, co może być sygnałem większej podatności na trudniejsze warunki rynkowe. Dla klientów i inwestorów oznacza to, że najbardziej stabilne i bezpieczne obecnie wydają się banki z wysokimi wskaźnikami w obu kategoriach, takie jak Bank Pekao S.A. czy Citi Handlowy.

Ranking kont osobistych Ranking kont firmowychNajbezpieczniejsze banki w Polsce a Bankowy Fundusz Gwarancyjny

Bezpieczeństwo środków zgromadzonych na rachunkach bankowych w Polsce objęte jest ochroną Bankowego Funduszu Gwarancyjnego (BFG). W przypadku upadłości banku lub jego niewypłacalności, BFG wypłaci zdeponowane środki do równowartości 100 tys. euro w przeliczeniu na złote. Gwarancja obejmuje zarówno rachunki osobiste i firmowe, jak i lokaty czy konta oszczędnościowe. Wypłata następuje w ciągu maksymalnie 7 dni roboczych od ogłoszenia upadłości banku.

Ważne

Wszystkie banki krajowe działające w Polsce — zarówno komercyjne, jak i spółdzielcze — obowiązkowo podlegają systemowi gwarancji depozytów. Oznacza to, że pieniądze klientów są chronione niezależnie od kondycji finansowej danej instytucji. Gwarancjami BFG objęte są także depozyty w niektórych spółdzielczych kasach oszczędnościowo-kredytowych (SKOK).

Dzięki temu systemowi klienci mogą korzystać z usług nawet mniejszych banków z pełnym poczuciem bezpieczeństwa — ryzyko utraty oszczędności w granicach gwarancji praktycznie nie istnieje. To sprawia, że polski sektor bankowy pozostaje jednym z bardziej stabilnych w Europie, a poziom zaufania do instytucji finansowych jest wysoki.

Co ciekawe Volkswagen Bank i Raiffeisen Bank działają w Polsce jako oddziały banków zagranicznych, co wpływa na typ ochrony depozytów, jakiej podlegają. Depozyty w Volkswagen Bank w Polsce są gwarantowane przez niemiecki system gwarancji depozytów — tj. Fundusz Gwarancji Depozytów Federalnego Zrzeszenia Banków Niemieckich, Z kolei środki w Raiffeisen Digital Bank są chronione przez austriacki system gwarantowania depozytów, obie gwarancje obowiązują do równowartości 100 000 EUR, czyli dokładnie tej samej wysokości co gwarancja BFG.

Jakie oceny ratingowe uzyskują czołowe banki w Polsce?

Oceny ratingowe to międzynarodowe noty przyznawane bankom przez wyspecjalizowane agencje ratingowe. Banki w Polsce otrzymują regularnie pozytywne oceny w tych rankingach, a prognoza określana jest obecnie jako stabilna. Oceny informują inwestorów, klientów i kontrahentów o kondycji finansowej instytucji oraz o tym, jak bezpieczne jest lokowanie w niej środków.

Wysoka nota ratingowa oznacza niskie ryzyko niewypłacalności banku, natomiast niższe oceny sygnalizują większe ryzyko i konieczność ostrożności. Najczęściej stosowane są skale agencji Fitch Ratings, Moody’s i S&P Global Ratings, a ich oceny obejmują zarówno największe banki w Polsce (jak PKO BP, Pekao S.A. czy Santander), jak i mniejsze instytucje.

Ranking kont osobistych Ranking kont firmowychOcena ratingowa Fitch

Agencja Fitch Ratings analizuje stabilność finansową banków, biorąc pod uwagę m.in. jakość portfela kredytowego, poziom kapitałów własnych, płynność oraz warunki makroekonomiczne kraju, w którym działa bank. Wysoki rating Fitcha oznacza, że dana instytucja jest dobrze przygotowana do wywiązywania się ze swoich zobowiązań i radzenia sobie w trudniejszych warunkach rynkowych. Dla klientów banku jest to sygnał, że oszczędności i inwestycje są bezpieczne, a dla inwestorów – że bank stanowi wiarygodnego partnera.

Ocena ratingowa Moody's

Podobną funkcję pełni agencja Moody’s, która przyznaje bankom noty wskazujące na poziom ryzyka kredytowego oraz stabilność finansową. W ocenie Moody’s duże znaczenie mają jakość aktywów, potencjał zysków, a także wsparcie, na jakie bank może liczyć ze strony właścicieli czy państwa. Im wyższy rating Moody’s, tym większe bezpieczeństwo lokat i depozytów w danej instytucji oraz większe zaufanie rynku. Dla klientów oznacza to pewność, że bank nie tylko działa stabilnie dziś, ale ma też dobre perspektywy na przyszłość.

Bank

Ocena ratingowa Fitch

Ocena ratingowa Moody's

PKO BP

brak aktualnej oceny

A2

Bank Pekao SA

BBB+

A2

Santander Bank Polska

BBB+

A2

ING Bank Śląski SA

BBB+

A2

mBank

BBB

A3

BNP Paribas Bank Polska

A+

brak aktualnej oceny

Bank Millennium

BBB-

Baa2

Bank BPS

brak aktualnej oceny

brak aktualnej oceny

Alior Bank

BB+

brak aktualnej oceny

SGB Bank

brak aktualnej oceny

brak aktualnej oceny

Citi Handlowy

A-

Aa3

Velo Bank

brak aktualnej oceny

brak aktualnej oceny

Credit Agricole

A+

A1

BOŚ Bank

BB-

brak aktualnej oceny

Bank Pocztowy

brak aktualnej oceny

brak aktualnej oceny

Nest Bank

brak aktualnej oceny

brak aktualnej oceny

Volkswagen Bank

A-

A1

Raiffeisen Bank

A+

A1

Agencje ratingowe oceniają nie tylko banki czy firmy, ale również całe państwa. Tego rodzaju ocena to tzw. rating kredytowy kraju (sovereign rating). Im wyższy rating, tym bezpieczniejszy kraj w oczach inwestorów i tym łatwiej oraz taniej może się zadłużać na rynkach międzynarodowych. Rating kraju wpływa pośrednio także na oceny banków – bo instytucje finansowe działają w określonym otoczeniu gospodarczym i prawnym. Polska ma stabilny, wysoki rating, dlatego banki mogą łatwiej pozyskiwać kapitał i oferować korzystniejsze warunki kredytów czy lokat.

Ranking kont osobistych Ranking kont firmowychJakim innym ocenom ratingowym podlegają banki w Polsce?

Poza Fitch i Moody’s, część polskich banków oceniana jest również przez S&P Global Ratings, jedną z największych agencji ratingowych na świecie. Oceny te są istotne zwłaszcza dla inwestorów zagranicznych, którzy porównują kondycję polskich instytucji z bankami działającymi w innych krajach.

Banki podlegają też ocenom publikowanym przez instytucje unijne, takie jak Europejski Urząd Nadzoru Giełd i Papierów Wartościowych (ESMA), który prowadzi rejestr agencji ratingowych działających w UE. Tak szeroki system oceny sprawia, że bezpieczeństwo sektora bankowego w Polsce można analizować z różnych perspektyw, co zwiększa przejrzystość i zaufanie klientów.

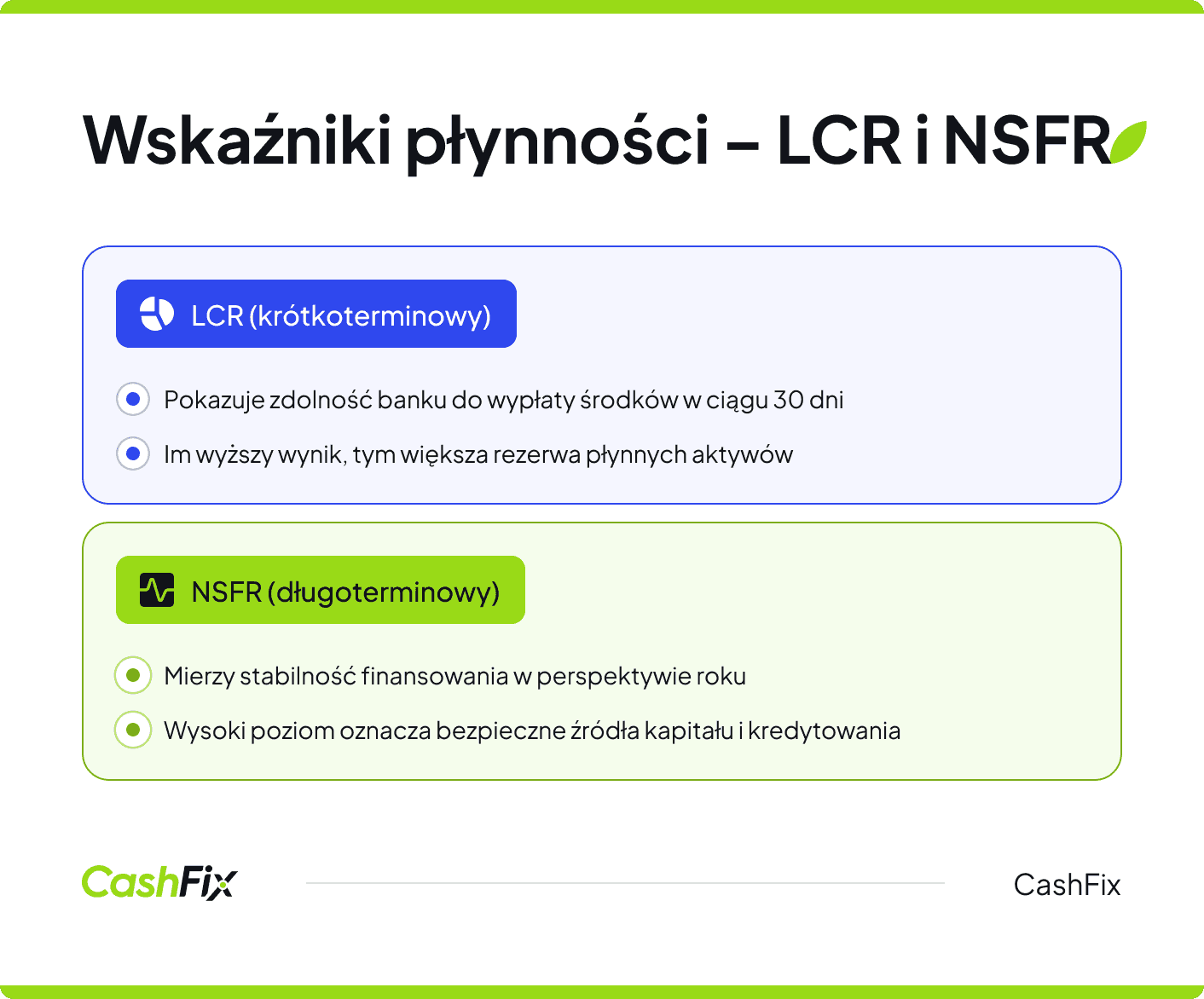

Wskaźniki płynności finansowej

Płynność finansowa to zdolność banku do regulowania swoich zobowiązań w terminie. Innymi słowy – pokazuje, czy instytucja ma wystarczająco dużo środków, aby bez problemu wypłacić pieniądze klientom, spłacić własne długi i pokryć bieżące koszty działalności. Nawet rentowna instytucja może mieć kłopoty, jeśli zabraknie jej płynnych aktywów w ważnym momencie. Właśnie dlatego nadzór finansowy w Polsce i Unii Europejskiej wymaga, aby banki utrzymywały płynność na określonym poziomie, mierzoną przez wskaźniki LCR i NSFR.

Krótkoterminowy wskaźnik płynności finansowej LCR

LCR (Liquidity Coverage Ratio) pokazuje, czy bank posiada wystarczające zasoby płynnych aktywów wysokiej jakości (np. obligacji skarbowych), aby przetrwać 30 dni poważnego kryzysu płynnościowego. Minimalny wymagany poziom LCR to 100%, co oznacza, że bank musi być w stanie pokryć całkowite prognozowane odpływy gotówki w trudnej sytuacji właśnie przez okres miesiąca. Im wyższy LCR, tym większa odporność banku na nagłe wycofanie depozytów przez klientów lub gwałtowny wzrost kosztów finansowania. Dla klienta wysoki LCR oznacza pewność, że bank nie utraci płynności nawet w warunkach stresowych.

Długoterminowy wskaźnik płynności finansowej NSFR

NSFR (Net Stable Funding Ratio) mierzy stabilność finansowania banku w dłuższym okresie – co najmniej jednego roku. Pokazuje, czy struktura źródeł finansowania (np. depozyty klientów, emisje obligacji, kapitał własny) jest wystarczająco stabilna, by pokrywać długoterminowe aktywa, takie jak kredyty hipoteczne czy inwestycje. Wymóg minimalny to również 100%. Wysoki NSFR świadczy o tym, że bank nie opiera się nadmiernie na krótkoterminowych źródłach kapitału, które w razie kryzysu mogłyby nagle wyschnąć. Dla klientów i inwestorów to gwarancja, że instytucja ma solidne podstawy finansowe i nie grozi jej utrata równowagi przy długoterminowym finansowaniu działalności.

Ranking kont osobistych Ranking kont firmowychZestawienie wskaźników opublikowanych przez polskie banki

Poniżej prezentujemy wskaźniki płynności opublikowane przez polskie banki w oficjalnych raportach finansowych za rok 2024. Można zauważyć, że zarówno krótkoterminowo, jak i długoterminowo, banki w Polsce są zabezpieczone odpowiednią ilością aktywów. Niemal wszystkie porównywane przez nas instytucje znacznie przekraczają w obu wskaźnikach minimalne wymaganie 100%.

Bank

Wskaźnik płynności LCR (krótkoterminowy)

Wskaźnik płynności NSFR (długoterminowy)

PKO BP

245,1%

156,1%

Bank Pekao SA

239%

175,00%

Santander Bank Polska

200,33%

147,33%

ING Bank Śląski SA

279%

177%

mBank

222%

158%

BNP Paribas Bank Polska

238%

162,1%

Bank Millennium

371%

196%

Bank BPS

332,98%

176,62%

Alior Bank

202%

147%

SGB Bank

398,74%

174,36%

Citi Handlowy

225%

209%

Velo Bank

751,44%

281,85%

Credit Agricole

203%

159%

BOŚ Bank

219%

171%

Bank Pocztowy

396%

237%

Nest Bank

2 935%

264%

Volkswagen Bank

320%

111,00%

Raiffeisen Bank

179%

118%

Patrząc na zestawienie wskaźników płynności, widać, że wszystkie banki w Polsce znacząco przekraczają minimalne wymagania LCR i NSFR (100%). To oznacza, że sektor jest bardzo dobrze zabezpieczony zarówno pod kątem krótkoterminowych, jak i długoterminowych zobowiązań wobec klientów.

W przypadku LCR zdecydowanym liderem jest Nest Bank z wynikiem aż 2 935%, co świadczy o ogromnym buforze płynnych aktywów. Bardzo wysokie wartości notują także Velo Bank (751%), Bank Pocztowy (396%) czy SGB Bank (398%). Choć aż tak wysokie wskaźniki mogą oznaczać dużą ostrożność w zarządzaniu płynnością, nie zawsze przekładają się na maksymalną efektywność biznesową – pokazują jednak bardzo silne zabezpieczenie interesów klientów.

Jeśli chodzi o NSFR, wyróżniają się Velo Bank (281,9%), Nest Bank (264%) oraz Bank Pocztowy (237%). Tak wysokie poziomy wskazują na wyjątkowo stabilne źródła finansowania, co zwiększa bezpieczeństwo długoterminowe. Warto zauważyć, że nawet banki z niższymi wartościami, jak Volkswagen Bank (111%) czy Raiffeisen Bank (118%), wciąż mieszczą się powyżej wymaganych norm, a więc nie ma ryzyka braku stabilności finansowej.

Ranking kont osobistych Ranking kont firmowychOgólnie rzecz biorąc, dane pokazują, że polski sektor bankowy utrzymuje bardzo wysoki poziom płynności, co jest istotnym gwarantem bezpieczeństwa dla klientów i inwestorów.

NPL ratio, czyli odsetek kredytów zagrożonych dla danego banku

Wiarygodność banku w oczach klientów i inwestorów poprawia również niski współczynnik kredytów zagrożonych, czyli NPL Ratio. Jeżeli ktoś spóźnia się ze spłatą raty kredytu dłużej niż 90 dni, taki kredyt uznaje się za „niepracujący” (non-performing loan). Bank liczy, jaki procent całego portfela kredytowego stanowią właśnie takie problematyczne pożyczki.

Definicja

NPL ratio (ang. Non-Performing Loans ratio) to wskaźnik, który pokazuje, jaka część wszystkich udzielonych przez bank kredytów jest zagrożona niespłaceniem.

Im niższy NPL ratio, tym bezpieczniejszy bank – oznacza to, że większość klientów spłaca swoje zobowiązania na czas.

Raiffeisen Bank

2,10%

Volkswagen Bank

2,65%

Citi Handlowy

2,90%

BNP Paribas Bank Polska

3,20%

PKO BP

3,59%

Bank Pekao SA

3,70%

ING Bank Śląski SA

3,86%

mBank

4,10%

Santander Bank Polska

4,40%

Bank Millennium

4,50%

Alior Bank

6,81%

Bank Pocztowy

8,30%

SGB Bank

8,50%

Bank BPS

10,30%

Velo Bank

brak informacji

Credit Agricole

brak informacji

BOŚ Bank

brak informacji

Nest Bank

brak informacji

Na podstawie danych widać, że większość dużych banków komercyjnych w Polsce utrzymuje stosunkowo niski poziom NPL ratio, zwykle w granicach 3 – 4,5% (np. PKO BP, Pekao, ING Bank Śląski, Santander, mBank, BNP Paribas). To oznacza, że tylko niewielka część kredytów w ich portfelach jest zagrożona niespłaceniem, co świadczy o dobrej jakości udzielonych finansowań i stabilności instytucji. Najniższe wartości osiągają Raiffeisen Bank (2,1%), Volkswagen Bank (2,65%) i Citi Handlowy (2,9%), co stawia je w gronie instytucji o najbezpieczniejszym portfelu kredytowym.

Ranking kont osobistych Ranking kont firmowychBufory bezpieczeństwa banku wymagane przez KNF

Aby banki w Polsce działały w sposób stabilny i bezpieczny, Komisja Nadzoru Finansowego (KNF) nakłada na nie obowiązek utrzymywania tzw. buforów kapitałowych. Są to dodatkowe rezerwy, które bank musi posiadać ponad minimalne wymagania kapitałowe. Dzięki nim instytucje finansowe mogą lepiej radzić sobie w sytuacjach kryzysowych – np. przy spadku wartości aktywów, problemach kredytowych czy nagłym pogorszeniu sytuacji gospodarczej.

Ważne

Wśród podstawowych buforów można wymienić bufor zabezpieczający, którego celem jest ochrona przed stratami w okresach spowolnienia gospodarczego, oraz bufor ryzyka systemowego, stosowany w przypadku zagrożeń dla całego sektora finansowego. Dodatkowo, banki istotne z punktu widzenia stabilności systemu mogą być zobowiązane do tworzenia bufora instytucji o znaczeniu systemowym (O-SII).

Dla klientów oznacza to, że banki w Polsce działają z większym marginesem bezpieczeństwa. Nawet w razie trudności finansowych mają obowiązek posiadać odpowiednie zasoby kapitału, co ogranicza ryzyko utraty środków i zwiększa zaufanie do całego systemu bankowego.

Jakie zabezpieczenia stosują banki komercyjne?

Banki komercyjne przykładają ogromną wagę do bezpieczeństwa pieniędzy i danych swoich klientów. W praktyce oznacza to korzystanie z nowoczesnych rozwiązań technicznych, które mają chronić przed oszustwami i nieuprawnionym dostępem do kont. Choć brzmi to dość skomplikowanie, większość zabezpieczeń działa w tle – tak, aby korzystanie z bankowości było dla klienta proste i intuicyjne.

Podstawą są szyfrowane połączenia, które sprawiają, że dane przesyłane między użytkownikiem a bankiem są nieczytelne dla osób trzecich. Dodatkowo stosuje się wieloskładnikowe logowanie – oprócz hasła konieczne jest np. potwierdzenie operacji kodem SMS, powiadomieniem w aplikacji czy odciskiem palca. Ważnym elementem są także systemy monitorujące transakcje w czasie rzeczywistym – dzięki nim bank potrafi wykryć podejrzane przelewy i w razie potrzeby je zablokować.

Coraz częściej wykorzystywane są też biometria (rozpoznawanie twarzy, linii papilarnych), tokeny mobilne czy cyfrowe podpisy, które dodatkowo utrudniają podszycie się pod klienta. Wszystko to tworzy warstwową ochronę – nawet jeśli jedno zabezpieczenie zawiedzie, kolejne zatrzymuje potencjalne zagrożenie.

Ranking kont osobistych Ranking kont firmowychJak właściciel i struktura kapitałowa wpływa na bezpieczeństwo banku?

Właściciel i struktura kapitałowa banku mają duże znaczenie dla jego stabilności. Banki należące do silnych grup kapitałowych (np. międzynarodowych instytucji finansowych) często korzystają z dodatkowego wsparcia – w razie problemów mogą liczyć na pomoc swojego właściciela, co zmniejsza ryzyko dla klientów.

Z kolei banki z rozproszonym akcjonariatem lub o mniejszej sile kapitałowej mogą być bardziej narażone na wahania rynkowe. Dlatego nadzorcy, tacy jak KNF, dokładnie analizują nie tylko bieżące wyniki banku, ale też to, kto za nim stoi i jak wygląda struktura jego kapitału. Im mocniejszy i bardziej stabilny właściciel, tym większe poczucie bezpieczeństwa dla klientów. W praktyce oznacza to, że wybierając bank, warto zwrócić uwagę, czy stoi za nim duża i renomowana grupa finansowa.

Podsumowanie — wybieramy najbezpieczniejsze banki w Polsce

Analizując cały sektor bankowy w Polsce, widać wyraźnie, że instytucje finansowe utrzymują bardzo dobre wskaźniki kapitału, płynności i rentowności. Wszystkie badane banki znacznie przekraczają minimalne normy regulacyjne, co czyni polski system bankowy jednym z bardziej stabilnych w Europie.

Ranking najbezpieczniejszych banków w Polsce 2025 (wg CashFix)

Bezpieczeństwo to bardzo ważna sprawa, zarówno dla klientów, jak i inwestorów, dlatego przygotowaliśmy ranking banków, który bierze pod uwagę najważniejsze wskaźniki, ratingi i czynniki, wpływające na stabilną sytuację danej instytucji.

Ranking kont osobistych Ranking kont firmowychW poniższej tabeli zebraliśmy najważniejsze wskaźniki, oceniając jednocześnie to, jak naszym zdaniem są one istotne w kontekście bezpieczeństwa. Do każdego czynnika przypisaliśmy odpowiednią wagę wartości.

TCR – Łączny współczynnik kapitałowy (waga 3) jest to podstawowy wskaźnik bezpieczeństwa banku, określający jego zdolność do pokrywania strat kapitałem własnym. Regulowany w ramach Bazylea III i ściśle monitorowany przez KNF oraz EBA. Wyższy TCR oznacza większą stabilność instytucji.

LCR – Krótkoterminowy wskaźnik płynności finansowej (waga 2) istotny z perspektywy bieżącej płynności, wymagany prawem unijnym (CRR/CRD IV). Stabilny LCR ogranicza ryzyko nagłej utraty wypłacalności.

NSFR – Długoterminowy wskaźnik płynności finansowej (waga 2) ocena struktury finansowania banku w perspektywie ponad rocznej. Wysoki NSFR wskazuje na większe oparcie działalności na stabilnych źródłach finansowania. Utrzymanie wymaganego poziomu jest obowiązkowe zgodnie z regulacjami EBA.

ROE – Rentowność kapitałów własnych (waga 1) pokazuje, jak efektywnie bank wykorzystuje kapitał powierzony przez właścicieli. Jest to wskaźnik atrakcyjny dla akcjonariuszy, ale jego znaczenie dla bezpieczeństwa klientów jest ograniczone. Nadmierne ROE bywa związane z wyższym ryzykiem.

ROA – Rentowność aktywów (waga 1) mierzy efektywność zarządzania całymi aktywami banku. Choć ważny z punktu widzenia długoterminowej stabilności, pełni raczej rolę pomocniczą w ocenie bezpieczeństwa.

NPL – Kredyty zagrożone (waga 2) pokazuje udział kredytów niespłacanych w terminie w portfelu banku. To jeden z ważniejszych wskaźników jakości aktywów, regularnie raportowany przez EBA i KNF. Wyższy udział NPL zwiększa ryzyko strat i konieczność tworzenia rezerw.

Wartość aktywów (waga 3) wielkość aktywów świadczy o pozycji banku w systemie finansowym. Duże instytucje są bardziej zdywersyfikowane i postrzegane jako stabilniejsze. W praktyce często traktowane są jako „zbyt duże, by upaść” (too big to fail).

Liczba klientów (waga 3) pokazuje skalę zaufania i stabilność bazy depozytowej. Banki z dużą liczbą klientów detalicznych mają bardziej stabilne źródła finansowania niż instytucje oparte na rynku hurtowym. Jest to istotny element oceny bezpieczeństwa systemowego.

Każdy bank otrzymał ocenę za miejsce, które zajął w skali od 0 do 10. Najlepszy wynik w danej kategorii to 10 punków, drugie miejsce to 9 punktów i tak do 10 miejsca (1 punkt), banki poniżej 10 miejsca w danej kategorii otrzymały 0 punktów. Następnie wynik jest mnożony przez podaną wagę, a suma uzyskanych finalnie punktów wyłoniła zwycięzców rankingu.

| Bank | Punkty TCR | Punkty LCR | Punkty NSFR | Punkty ROE | Punkty ROA | Punkty NPL | Punkty za Wartość aktywów | Punkty za Liczba klientów | Suma |

|---|---|---|---|---|---|---|---|---|---|

| Waga | 3 | 2 | 2 | 1 | 1 | 2 | 3 | 3 | - |

| PKO BP | 21 | 4 | 0 | 5 | 8 | 2 | 30 | 30 | 100 |

| ING Bank Śląski SA | 15 | 6 | 10 | 6 | 6 | 6 | 21 | 18 | 88 |

| Santander Bank Polska | 9 | 0 | 0 | 8 | 9 | 10 | 24 | 27 | 87 |

| Bank Pekao SA | 0 | 2 | 6 | 4 | 5 | 4 | 27 | 24 | 72 |

| SGB Bank | 30 | 16 | 4 | 0 | 0 | 18 | 0 | 3 | 71 |

| Bank Pocztowy | 0 | 14 | 16 | 9 | 7 | 16 | 0 | 0 | 62 |

| Bank Millennium | 3 | 12 | 12 | 1 | 2 | 12 | 9 | 9 | 60 |

| Nest Bank | 18 | 20 | 18 | 0 | 0 | 0 | 0 | 0 | 56 |

| Citi Handlowy | 24 | 0 | 14 | 7 | 10 | 0 | 0 | 0 | 55 |

| Bank BPS | 0 | 10 | 8 | 0 | 0 | 20 | 6 | 6 | 50 |

| Alior Bank | 12 | 0 | 0 | 2 | 3 | 14 | 3 | 15 | 49 |

| mBank | 0 | 0 | 0 | 0 | 1 | 8 | 18 | 21 | 48 |

| Velo Bank | 0 | 18 | 20 | 10 | 0 | 0 | 0 | 0 | 48 |

| BNP Paribas Bank Polska | 6 | 0 | 0 | 3 | 4 | 0 | 12 | 12 | 37 |

| Raiffeisen Bank | 27 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 27 |

| Volkswagen Bank | 0 | 8 | 0 | 0 | 0 | 0 | 15 | 0 | 23 |

| BOŚ Bank | 0 | 0 | 2 | 0 | 0 | 0 | 0 | 0 | 2 |

| Credit Agricole | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

Z rankingu wynika, że najbezpieczniejszy bank w Polsce to bank PKO BP, na drugim miejscu uplasował się ING Bank Śląski, a na trzecim Santander Bank Polska. Podkreślamy przy tym, że nasze oceny wynikają z danych udostępnionych przez banki w ich oficjalnych dokumentach za rok 2024. Co istotne, obecnie wszystkie banki z naszej listy są bankami bezpiecznymi dla klientów. Zależało nam jedynie na stworzeniu rankingu, który wyłoni najlepszych z najlepszych w kategorii bezpieczeństwa.

Wybierając bank, powinniśmy kierować się bezpieczeństwem, ale również innymi czynnikami. W aktualnym rankingu banków w Polsce oceniamy banki, biorąc pod uwagę nieco szerszy aspekt.

Ranking kont osobistych Ranking kont firmowychDZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Ranking banków w Polsce 2026 - jak znaleźć najlepszy?

Ranking banków w Polsce 2026 stworzony na podstawie aktualnych danych rynkowych — zapoznaj się z naszą analizą.

Rachunek bankowy – co to jest, jakie ma cechy i jakie są jego rodzaje?

Planujesz otwarcie konta w banku? Dowiedz się, czym jest rachunek bankowy, jak działa i jakie są jego podstawowe rodzaje.

Jak założyć konto w banku przez internet?

Zakładanie konta w banku trwa teraz zaledwie kilka minut. Zobacz, jak to zrobić krok po kroku i co musisz przygotować, zanim zaczniesz.