Rynek kredytów jest bardzo rozbudowany, zarówno w przypadku klientów indywidualnych, jak i firmowych. Możesz znaleźć wiele produktów finansowych, spełniających zróżnicowane oczekiwania. Kluczem do wyboru tego, który z nich spełni nasze oczekiwania, jest znajomość rodzajów kredytów dla firm. Warto porównać również oferty różnych banków i instytucji pozabankowych, by świadomie podjąć decyzję o zaciągnięciu pożyczki.

Czego dowiesz się z artykułu?

- Podstawowe rodzaje kredytów dla firm

- Inne klasyfikacje rodzajów kredytów i pożyczek dla firm

- Rodzaje kredytów dla firm a formalności

- Co powinna zawierać umowa kredytowa dla firmy?

- Dokumenty niezbędne do zaciągnięcia kredytu dla firmy

- Rodzaje pożyczek dla firm — alternatywy

- Jak wybrać najlepszy rodzaj pożyczki dla firmy?

- Formy zabezpieczeń a rodzaje kredytów dla firm

- Na co zwracać uwagę wybierając kredyt dla firmy?

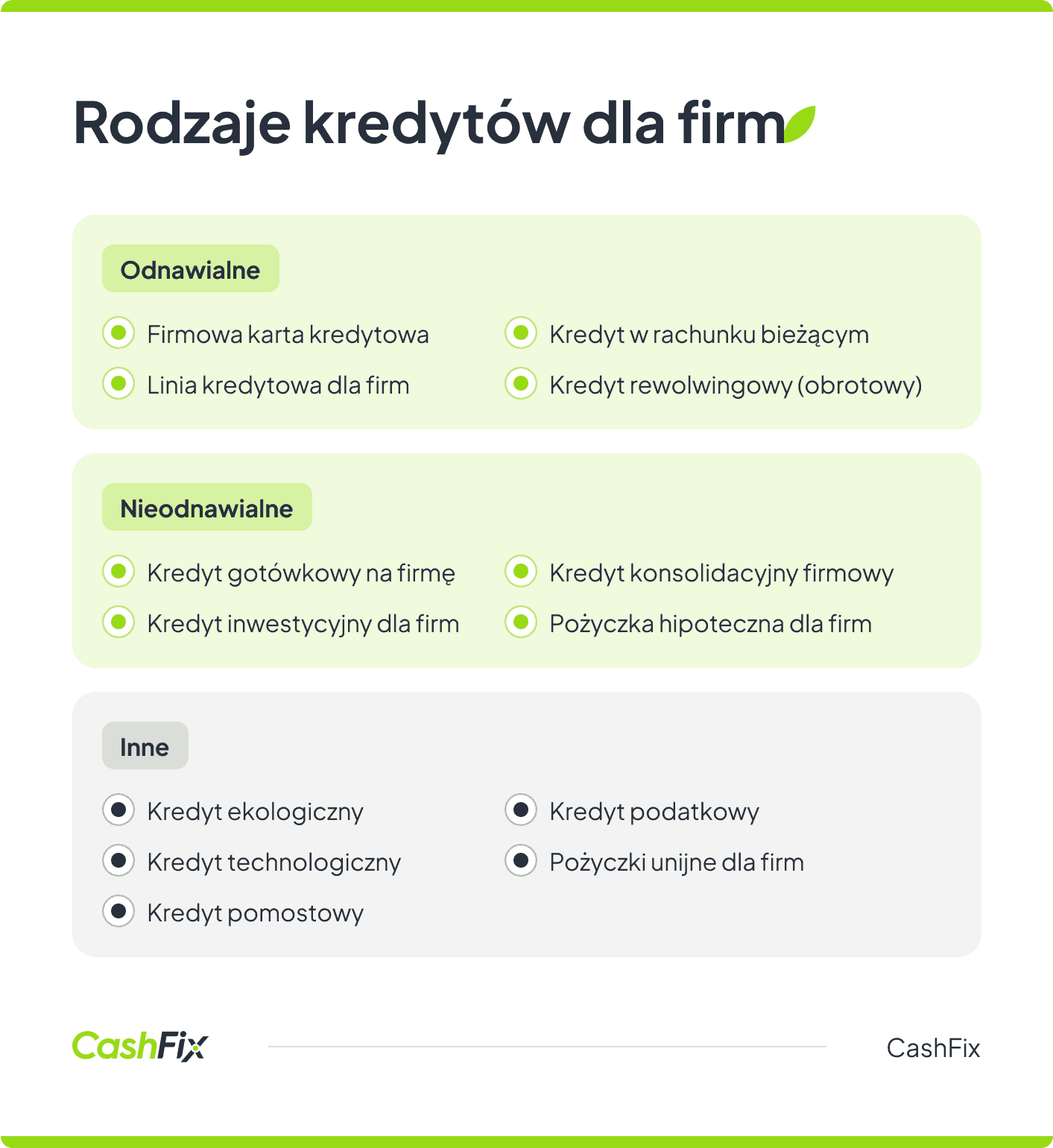

Podstawowe rodzaje kredytów dla firm

Przedsiębiorstwa często sięgają po różne formy kredytów i pożyczek, aby wspierać swoją działalność, rozwijać się i zarządzać finansami. Poniżej przedstawiamy krótkie opisy kilku najpopularniejszych rodzajów kredytów dostępnych dla firm, które mogą pomóc w zrozumieniu ich specyfiki i zastosowania w praktyce biznesowej. Warto wziąć pod uwagę, że prezentowana klasyfikacja nie jest oficjalna, a banki tworząc oferty, kierują się często własnymi kryteriami.

Kredyty odnawialne dla firm:

- Kredyt w rachunku bieżącym — kredyt w rachunku bieżącym to forma kredytu krótkoterminowego, który pozwala firmie na przekraczanie salda rachunku bieżącego w banku do ustalonego limitu, co zapewnia elastyczność w zarządzaniu płynnością finansową. Oprocentowanie jest naliczane tylko od wykorzystanej kwoty.

- Kredyt rewolwingowy (kredyt obrotowy dla firm) — to elastyczna forma finansowania, która pozwala firmom wielokrotnie korzystać z ustalonego limitu kredytowego w miarę spłacania wcześniejszych zadłużeń. Jest idealny dla firm potrzebujących regularnego dostępu do środków na bieżące wydatki.

- Linia kredytowa dla firm to elastyczna forma finansowania, która pozwala przedsiębiorstwom na wielokrotne korzystanie z przyznanego limitu kredytowego w miarę potrzeb. Firma spłaca jedynie wykorzystaną kwotę, co pomaga w zarządzaniu płynnością finansową.

- Karta kredytowa dla firm umożliwia przedsiębiorstwom łatwy dostęp do krótkoterminowego finansowania, pokrywając bieżące wydatki operacyjne. Dodatkowo może oferować korzyści takie jak programy lojalnościowe i elastyczne terminy spłaty.

Kredyty nieodnawialne dla firm:

- Kredyt gotówkowy na firmę — to rodzaj finansowania, który przedsiębiorstwa mogą wykorzystać na dowolny cel związany z działalnością gospodarczą, np. na pokrycie bieżących wydatków lub rozwój biznesu. Zazwyczaj jest udzielany na określony czas i wymaga regularnych spłat wraz z odsetkami.

- Kredyt konsolidacyjny dla firm — umożliwia przedsiębiorstwom połączenie kilku istniejących zobowiązań finansowych w jeden nowy kredyt, często na korzystniejszych warunkach. Celem jest uproszczenie spłat i obniżenie miesięcznych kosztów związanych z obsługą długu.

- Kredyt inwestycyjny dla firm — przeznaczony na finansowanie długoterminowych projektów inwestycyjnych, takich jak zakup maszyn, modernizacja infrastruktury lub rozbudowa działalności. Jest udzielany na dłuższy okres i często wymaga przedstawienia biznesplanu oraz zabezpieczeń.

- Pożyczka hipoteczna dla firm — kredyt hipoteczny dla firm polega na udzieleniu finansowania zabezpieczonego hipoteką na nieruchomości będącej własnością przedsiębiorstwa. Środki uzyskane z takiej pożyczki mogą być przeznaczone na różne cele biznesowe, w tym rozwój działalności. Pożyczki hipoteczne podlegają też refinansowaniu kredytu, czyli zmianie obecnych warunków i oprocentowania na lepsze.

Każdy z wymienionych kredytów i pożyczek ma swoje unikalne cechy i zastosowania, umożliwiając przedsiębiorstwom elastyczne zarządzanie finansami w zależności od potrzeb. Warto jednak pamiętać, że istnieją także inne klasyfikacje i rodzaje kredytów, które mogą być dostosowane do specyficznych wymagań i sytuacji rynkowych firm.

Inne klasyfikacje rodzajów kredytów i pożyczek dla firm

Najczęściej spotykane rodzaje kredytów dla firm znajdują się powyżej, ale nie można zapomnieć, że klasyfikacji tego rodzaju finansowania jest jeszcze kilka.

Kredyty dzielą się ze względu na okres spłaty zobowiązania na:

- długoterminowe — dłużej niż 3 lata,

- średnioterminowe — od roku do 3 lat,

- krótkoterminowe — maksymalnie 12 miesięcy.

Ze względu na walutę wyróżniamy cztery rodzaje kredytów:

- Kredyt złotowy to kredyt udzielany i spłacany w polskich złotych (PLN), bez powiązania z kursami walut obcych.

- Kredyt walutowy jest przeznaczony dla osób otrzymujących wynagrodzenie w innej walucie, udzielany i spłacany w tej samej walucie, co minimalizuje ryzyko kursowe.

- Kredyt denominowany w walucie obcej to kredyt, który jest wypłacany w złotówkach po przeliczeniu według kursu danej waluty z dnia uruchomienia kredytu, ale jego wartość jest wyrażona w walucie obcej.

- Kredyt indeksowany do waluty obcej jest udzielany w złotówkach, ale jego saldo i raty są przeliczane na walutę obcą, co oznacza, że zmiany kursów walutowych wpływają na wysokość zobowiązań kredytobiorcy.

Inne rodzaje kredytów dla firm

Obecnie przedsiębiorstwa mają dostęp do różnorodnych, nietypowych form finansowania, które mogą być dostosowane do specyficznych potrzeb i celów. Warto poznać inne, unikalne rodzaje kredytów, które mogą wspierać rozwój firm w różnych obszarach działalności:

- Kredyt ekologiczny to forma finansowania przeznaczona na projekty związane z ochroną środowiska, takie jak instalacje odnawialnych źródeł energii czy poprawa efektywności energetycznej. Oferowany na preferencyjnych warunkach, zachęca przedsiębiorstwa do wdrażania ekologicznych rozwiązań.

- Kredyt technologiczny umożliwia firmom finansowanie inwestycji w nowe technologie i innowacje, wspierając rozwój i konkurencyjność na rynku. Zwykle jest oferowany z preferencyjnymi warunkami spłaty, często przy wsparciu funduszy unijnych.

- Pożyczki unijne dla firm są oferowane w ramach programów wspierających rozwój małych i średnich przedsiębiorstw, finansowane przez fundusze europejskie. Charakteryzują się korzystnymi warunkami spłaty i niskim oprocentowaniem, mając na celu wspieranie innowacji i inwestycji.

- Kredyt pomostowy to krótkoterminowe finansowanie, które zapewnia przedsiębiorstwu środki do czasu uzyskania długoterminowego kredytu lub innego źródła finansowania. Jest często wykorzystywany w sytuacjach, gdy firma potrzebuje szybkiego dostępu do gotówki na realizację pilnych projektów.

- Kredyt podatkowy umożliwia przedsiębiorcom zwolnienie z konieczności płacenia zaliczek na podatek dochodowy za określony rok oraz rozłożenie płatności podatku na pięć kolejnych lat. Ta forma wsparcia jest dostępna dla firm w ich drugim roku działalności, pod warunkiem że w pierwszym roku były aktywne przez co najmniej dziesięć pełnych miesięcy.

Kredyt technologiczny i ekologiczny to produkty oferowane przez wiele banków, jednak objęte są one premiami przyznawanymi przez Bank Gospodarstwa Krajowego ze środków Unii Europejskiej. W tych dwóch przypadkach część zobowiązania finansowego może być pokryte z funduszy unijnych. Wszystko zależy od aktualnie obowiązujących programów pomocowych.

Rodzaje kredytów dla firm a formalności

Firma, starając się o kredyt komercyjny, musi przygotować się na formalności związane z taką formą finansowania. Każdy etap procesu przyznania kredytu gotówkowego dla firmy jest ważny i nie do pominięcia. Warto wiedzieć jak wyglądają poszczególne działania związane z podjęciem decyzji o finansowaniu.

- Wybór odpowiedniego kredytu dla firmy

Przedsiębiorstwo powinno zidentyfikować swoje potrzeby finansowe i wybrać odpowiedni rodzaj kredytu, który najlepiej odpowiada jego celom. Warto również porównać oferty różnych banków i firm pożyczkowych, aby znaleźć najkorzystniejsze warunki.

- Przygotowanie dokumentów

Proces przyznawania kredytu dla firmy zaczyna się od zebrania i przygotowania wszystkich niezbędnych dokumentów. Firmy muszą dostarczyć podstawowe dokumenty rejestracyjne, finansowe oraz dodatkowe zaświadczenia, które pozwolą bankowi dokładnie ocenić sytuację finansową i prawną przedsiębiorstwa.

- Złożenie wniosku kredytowego

Kolejnym krokiem jest wypełnienie i złożenie wniosku kredytowego w wybranym banku lub innej instytucji pożyczkowej. Wniosek zawiera informacje o firmie, jej sytuacji finansowej, a także celu, na jaki mają zostać przeznaczone środki z kredytu. Do wniosku należy dołączyć wcześniej przygotowane dokumenty.

- Analiza kredytowa

Po złożeniu wniosku bank przystępuje do analizy kredytowej, która obejmuje ocenę zdolności kredytowej firmy. Bank sprawdza historię kredytową, analizuje dokumenty finansowe, ocenia ryzyko oraz wiarygodność przedsiębiorstwa. Na tym etapie bank może również wymagać dodatkowych informacji lub dokumentów.

- Decyzja kredytowa

Na podstawie przeprowadzonej analizy bank podejmuje decyzję o przyznaniu kredytu. Decyzja może być pozytywna, negatywna lub warunkowa – w przypadku decyzji warunkowej bank może wymagać dodatkowych zabezpieczeń lub spełnienia określonych warunków przez firmę.

- Podpisanie umowy kredytowej

Jeśli decyzja kredytowa jest pozytywna, następuje podpisanie umowy kredytowej. Umowa ta określa wszystkie warunki kredytu, takie jak kwota, oprocentowanie, harmonogram spłat, zabezpieczenia oraz inne istotne kwestie. Przed podpisaniem umowy warto dokładnie zapoznać się z jej treścią.

- Wypłata środków

Po podpisaniu umowy bank uruchamia kredyt i wypłaca środki na konto firmowe. W zależności od rodzaju kredytu środki mogą być wypłacone jednorazowo lub w transzach, zgodnie z harmonogramem uzgodnionym w umowie.

- Monitorowanie i spłata kredytu

Ostatnim etapem jest monitorowanie spłaty kredytu i regularne dokonywanie płatności zgodnie z harmonogramem. Bank może na bieżąco monitorować sytuację finansową firmy, aby upewnić się, że spłata kredytu przebiega zgodnie z planem. Ważne jest terminowe regulowanie rat kredytowych, aby uniknąć dodatkowych kosztów i problemów związanych z nieterminową spłatą.

Każdy z tych etapów jest kluczowy dla pomyślnego uzyskania kredytu firmowego i jego efektywnego wykorzystania na cele związane z rozwojem przedsiębiorstwa.

Porównaj oferty pożyczek dla swojej firmyCo powinna zawierać umowa kredytowa dla firmy?

Choć umowy kredytowe różnią się między sobą w zależności od rodzaju kredytu, jest kilka punktów wspólnych, które zawsze muszą być zawarte w takim dokumencie. Przed podpisaniem umowy o dowolny kredyt gospodarczy warto zwrócić uwagę na to, czy jest ona skonstruowana poprawnie.

Elementy wspólne dla umów kredytowych:

- Strony umowy kredytowej — kredytobiorca i instytucja finansowa udzielająca kredytu.

- Data obowiązywania umowy — dzień, od którego kredyt zaczyna obowiązywać.

- Data i miejsce zawarcia umowy — informacje określające dokładny moment i lokalizację podpisania umowy.

- Cel kredytu — określenie przeznaczenia środków uzyskanych z kredytu.

- Wysokość kwoty kredytu — suma pieniędzy, jaką kredytobiorca otrzymuje od banku.

- Okres kredytowania — czas, na jaki udzielony kredyt jest udostępniony kredytobiorcy do wykorzystania.

- Wysokość prowizji — opłata pobierana przez bank za udzielenie kredytu.

- Oprocentowanie zobowiązania — stawka procentowa, która określa koszt kredytu dla kredytobiorcy.

- Zasady i terminy spłaty kredytu — warunki określające harmonogram regulowania rat kredytowych.

- Formy zabezpieczenia kredytu — środki, które bank wymaga od kredytobiorcy jako gwarancję spłaty zobowiązania.

- Warunki wcześniejszej spłaty zobowiązania — określenie warunków, na jakich kredytobiorca może wcześniej spłacić kredyt.

- Działania w przypadku braku terminowej spłaty zobowiązania — opisanie skutków, jakie mogą wystąpić w przypadku nieterminowej spłaty rat kredytowych przez kredytobiorcę.

Dokumenty niezbędne do zaciągnięcia kredytu dla firmy

Składając wniosek o dowolnego rodzaju kredyt gotówkowy dla firmy, warto przygotować dokumenty, o które z pewnością poprosi bank. Oczywiście ich wykaz będzie różnił się nieznacznie w zależności od rodzaju kredytu, o jaki się starasz i działalności gospodarczej, jaką prowadzisz. W większości przypadków wymaga się dokumentów potwierdzających brak zaległości w spłacie zobowiązań i potwierdzenia zarejestrowania, a co za tym idzie legalnej działalności.

Podstawowe dokumenty kredytowe:

- Zaświadczenie o wpisie do ewidencji działalności gospodarczej — dokument potwierdza, że Twoja firma jest zarejestrowana i legalnie działa. Jest to jeden z pierwszych dokumentów, który musisz uzyskać, rozpoczynając działalność gospodarczą.

- Potwierdzenie nadania numeru identyfikacji podatkowej (NIP) — dokument wydany przez urząd skarbowy, który zawiera unikalny numer identyfikacyjny Twojej firmy, używany do celów podatkowych.

- Zaświadczenie o nadaniu REGON — dokument z Głównego Urzędu Statystycznego, który potwierdza nadanie Twojej firmie numeru REGON, używanego do celów statystycznych i administracyjnych.

Dodatkowe dokumenty dla spółek:

- Zaświadczenie z Krajowego Rejestru Sądowego (KRS) — dokument, który udowadnia, że Twoja spółka jest zarejestrowana w KRS, co jest obowiązkowe dla większości spółek w Polsce.

- Statut spółki — jest to dokument określający zasady działania spółki, jej strukturę organizacyjną, prawa i obowiązki wspólników.

- Umowa spółki wraz z załącznikami i aneksami — kompletny tekst umowy, który szczegółowo opisuje warunki współpracy między wspólnikami, włącznie z wszelkimi dodatkami i zmianami, jakie zostały wprowadzone od momentu założenia spółki.

Pozostałe wymagane dokumenty:

- Zaświadczenie z ZUS o niezaleganiu w uiszczaniu składek — dokument potwierdza, że Twoja firma nie ma zaległości w opłacaniu składek na ubezpieczenia społeczne. Jest to ważne, ponieważ instytucja udzielająca pożyczki chce mieć pewność, że jesteś rzetelnym płatnikiem.

- Zaświadczenie z urzędu skarbowego o niezaleganiu z opłatą podatków — podobnie jak zaświadczenie z ZUS, ten dokument to gwarancja, że nie masz zaległości podatkowych. Bank musi mieć pewność, że Twoja firma jest na bieżąco z płatnościami podatkowymi.

Rodzaje pożyczek dla firm — alternatywy

Banki oferują wiele rodzajów kredytów dla firm. Możesz starać się zarówno o kredyty obrotowe, kredyty inwestycyjne jak i inne. O tym czy bank ich udzieli, decyduje zdolność kredytowa Twojej firmy. Co jednak można zrobić w przypadku problemów z uzyskaniem takiego finansowania? Odmowa udzielenia kredytu gotówkowego dla firmy to nie koniec. Możesz rozważyć skorzystanie z pożyczki pozabankowej albo złożenie wniosku o kredyt dla osoby fizycznej.

Kredyt dla osoby fizycznej na finansowanie firmy

Dość powszechną praktyką jest zaciąganie prywatnych zobowiązań kredytowych i pożyczkowych, a następnie przeznaczanie środków na potrzeby firmy. Właściciele działalności gospodarczych robią tak w przypadku gdy oprocentowanie kredytu dla osób prywatnych jest korzystniejsze niż to dla firm. Zdarza się również, że bank odrzuca wniosek ze względu na słabą zdolność kredytową firmy, ale jest skłonny udzielić takiego finansowania osobie prywatnej.

Pozabankowe pożyczki dla firm

Inną alternatywą dla kredytu inwestycyjnego czy kredytu obrotowego dla firmy jest pożyczka pozabankowa. Takie rozwiązanie charakteryzuje zwykle mniejsza liczba formalności, uproszczony proces aplikacji (często online) i szybka decyzja. Pożyczki pozabankowe bywają droższe niż kredyty, ale nie zawsze tak jest. Duża konkurencja na rynku firm powoduje, że często można znaleźć ciekawe oferty z niskimi kosztami.

Wypełnij formularz i uzyskaj oferty pożyczek na potrzeby Twojej firmyJak wybrać najlepszy rodzaj pożyczki dla firmy?

Aby wybrać najlepszy rodzaj pożyczki dla firmy, należy przeprowadzić staranną analizę potrzeb finansowych przedsiębiorstwa oraz dokładnie przeanalizować dostępne opcje. Warto uwzględnić takie czynniki jak cel pożyczki, wysokość potrzebnych środków, okres spłaty, oprocentowanie, prowizje oraz dodatkowe warunki i korzyści oferowane przez poszczególne instytucje finansowe. Zanim podejmie się decyzję, warto porównać oferty różnych banków oraz skonsultować się z doradcą CashFix, aby wybrać pożyczkę, która najlepiej odpowiada specyfice działalności i potrzebom finansowym firmy.

Formy zabezpieczeń a rodzaje kredytów dla firm

Zabezpieczenia kredytów dla firm stanowią istotny element procesu udzielania finansowania. Banki wymagają zabezpieczeń w celu ograniczenia ryzyka związanego z udzieleniem kredytu. Forma zabezpieczenia zależy od różnych czynników, takich jak kwota kredytu, czas spłaty oraz kondycja finansowa kredytobiorcy. Z punktu widzenia przedsiębiorcy preferowane są kredyty bez zabezpieczeń, które ograniczają formalności i nie angażują jego majątku. Dla banku zabezpieczenie kredytu stanowi gwarancję spłaty zobowiązania. Rodzaj zabezpieczenia jest określany przez bank na podstawie analizy ryzyka, a jego jakość wpływa na korzystne warunki kredytu. Dobre zabezpieczenie może umożliwić uzyskanie lepszych warunków finansowania.

Zabezpieczenia kredytów mogą być osobiste lub majątkowe. Zabezpieczenia osobiste obejmują poręczenia cywilne, weksle in blanco, oraz gwarancje bankowe. Z kolei zabezpieczenia majątkowe obejmują blokadę środków na rachunku, przewłaszczenie na zabezpieczenie, oraz hipotekę na nieruchomości. Wybór odpowiedniego zabezpieczenia zależy od indywidualnych potrzeb i możliwości przedsiębiorstwa oraz preferencji banku udzielającego kredytu. Każda forma zabezpieczenia ma swoje zalety i ograniczenia, które warto rozważyć przed podjęciem decyzji o zaciągnięciu kredytu.

Na co zwracać uwagę wybierając kredyt dla firmy?

Przy wyborze kredytu dla firmy istotne jest skrupulatne rozważenie kosztów związanych z finansowaniem. Koszty kredytu, takie jak oprocentowanie, prowizje i inne opłaty, mają bezpośredni wpływ na łączną kwotę, którą trzeba zwrócić i mogą znacząco wpłynąć na rentowność przedsiębiorstwa. Dlatego zarząd każdego przedsiębiorstwa musi dokładnie przeanalizować oferty kredytowe, porównać koszty oraz zwrócić uwagę na ewentualne dodatkowe warunki umowy.

Wybierając kredyt dla firmy, istotny jest także czas spłaty, który powinien być dostosowany do potrzeb i możliwości finansowych przedsiębiorstwa. Zbyt krótki termin może generować zbyt wysokie raty, które mogą obciążyć płynność finansową firmy. Z drugiej strony, zbyt długi czas zwrotu może prowadzić do większych kosztów odsetek. Dlatego ważne jest znalezienie optymalnego okresu spłaty, który umożliwi stabilną spłatę kredytu, jednocześnie nie obciążając zbytnio budżetu firmy.

Oferty pożyczek firmowych w rankinguPodsumowanie

- Podstawowe rodzaje kredytów dla firm obejmują kredyty odnawialne (np. kredyt w rachunku bieżącym) i nieodnawialne (np. kredyt gotówkowy na firmę).

- Istotne jest rozważenie kosztów kredytu, takich jak oprocentowanie, prowizje i inne opłaty, które mogą wpłynąć na rentowność firmy.

- Dodatkowe formy zabezpieczeń kredytu mogą być wymagane przez bank, dlatego należy je uwzględnić w procesie wyboru kredytu.

- Rodzaje pożyczek dla firm obejmują również alternatywne źródła finansowania, takie jak pożyczki pozabankowe lub kredyty dla osób fizycznych.

- Przed podjęciem decyzji o wyborze kredytu dla firmy, warto przeprowadzić staranną analizę potrzeb finansowych oraz dokładnie przeanalizować dostępne opcje.

- Kluczowe elementy umowy kredytowej dla firmy obejmują informacje o stronach umowy, celu kredytu, wysokości kwoty kredytu, okresie kredytowania oraz formach zabezpieczenia.

- Proces uzyskania kredytu dla firmy obejmuje składanie wniosku, analizę kredytową, podpisanie umowy oraz monitorowanie i spłatę kredytu.

- Warto zwrócić uwagę na nietypowe formy finansowania, takie jak kredyt ekologiczny czy kredyt technologiczny, które mogą wspierać rozwój firmy w różnych obszarach działalności.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Kredyt na otwarcie firmy – na jakich warunkach jest możliwy?

Masz pomysł, chcesz rozkręcić biznes, ale brakuje Ci środków? Dowiedz się, czym charakteryzuje się kredyt na otwarcie firmy i jak można go dostać.

Kredyt a pożyczka – różnice, podobieństwa, wady i zalety

Potrzebujesz środków finansowych, ale nie wiesz jaki produkt jest dla Ciebie? Zobacz, czym różnią się, a w czym są do siebie podobne kredyty i pożyczki.

Jak pozyskać kredyt inwestycyjny dla firm?

Szukasz finansowania dobranego do potrzeb Twojego biznesu? Zobacz, na co możesz liczyć, wnioskując o kredyt inwestycyjny dla firm.