Rozpoczęcie działalności gospodarczej to decyzja wymagająca odwagi, pomysłu i szczegółowej analizy rynku. Po sporządzeniu biznesplanu wiesz, co będzie potrzebne na start, znasz ryzyko, rynek i konkurencję. Część osób zakładających firmę ma zgromadzony kapitał, dzięki któremu może pokryć początkowe koszty. W przypadku przedsiębiorców, których fundusze są niewystarczające, warto rozważyć kredyt na otwarcie firmy jako formę uzyskania pieniędzy. Poznaj banki, które oferują wsparcie finansowe dla nowych firm i alternatywne możliwości. Dowiedz się, na jaki kredyt możesz liczyć na starcie, a na jaki po kilku lub kilkunastu miesiącach funkcjonowania.

Czego dowiesz się z artykułu?

- Kredyt na start działalności gospodarczej — pierwsze kroki

- Czy bankowy kredyt na otwarcie firmy jest możliwy?

- Kredyt na otwarcie firmy — podstawowe rodzaje

- Kredyt na firmę na start z programem pomocowym

- 5 wskazówek, by otrzymać kredyt na start firmy

- Kredyt na biznes w Polsce — alternatywne rozwiązania

- Kredyt na działalność gospodarczą w kilka miesięcy po otwarciu

- Pożyczka na otwarcie firmy — na co zwracać uwagę?

- Pożyczka dla nowych firm — kto odpowiada za dług w razie zamknięcia działalności?

- Pożyczka na działalność gospodarczą a hipoteka

- Jak znaleźć kredyt na otwarcie firmy i dla nowych działalności?

Kredyt na start działalności gospodarczej — pierwsze kroki

Przed otwarciem działalności należy dokładnie przeanalizować stan swoich finansów i wydatki związane z prowadzeniem firmy. Młodym przedsiębiorcom często wydaje się, że oszczędności wystarczą na początek, ale nie zawsze tak jest. Dlatego rzetelne oszacowanie kosztów, które będzie trzeba ponieść przez pierwsze 6 miesięcy i porównanie ich z zasobami zgromadzonymi na koncie jest kluczowe dla powodzenia firmy na starcie.

Banki bardzo często wymagają określonego okresu obecności firmy na rynku, a ponadto regularnych wpływów na konto oraz dochodu na konkretnym poziomie. Kredyt na otwarcie firmy w wielu bankach nie znajduje się nawet w ofercie. Zdarza się, że zamiast tego można skorzystać z kredytu dla firm z krótkim stażem. Nie jest to jednak dobre wyjście w przypadku przyszłego przedsiębiorcy, który ma co prawda dopracowany biznesplan, ale jedynie znikome środki. Podjęcie działalności gospodarczej na kredyt to cel bardzo trudny do osiągnięcia.

Jeszcze jedną opcją wartą rozważenia jest zaciągnięcie kredytu gotówkowego na osobę fizyczną jeszcze zanim otworzymy firmę, kiedy jesteśmy na etacie. Wielu przedsiębiorców w ten sposób zaczęło swój biznes i z powodzeniem prowadzi go od lat.

Czy bankowy kredyt na otwarcie firmy jest możliwy?

Jest kilka banków, które mają w swojej ofercie kredyt na otwarcie firmy, ale jest to zaledwie kilka ofert w morzu tych przeznaczonych dla firm z sześcio- czy dwunastomiesięcznym stażem. Warto wspomnieć, że na przykład w BOŚ Banku warunkiem nie jest długość działania, a wpływy, który muszą co najmniej dwukrotnie przewyższać wysokość ewentualnej raty oraz korzystanie z konta w tym banku.

Kredyt lub pożyczka pozabankowa na otwarcie firmy może ułatwić podjęcie działalności gospodarczej. Trzeba jednak pamiętać, że dla banku, czy firmy pożyczkowej udzielenie jej jest ryzykowne, dlatego możliwości skorzystania z takich produktów są ograniczone wieloma wymaganiami. Prawda jest taka, że firma, która dopiero powstała nie ma żadnej zdolności kredytowej i istnieje ryzyko wyłudzenia.

Wypełnij formularz i znajdź kredyt lub pożyczkęW jakich bankach znajdziesz kredyt dla nowych firm

Kredyt dla nowych firm od pierwszego dnia działalności oferowany jest w zaledwie kilku bankach Polsce. Udzielenie go jest obarczone ryzykiem, poza tym, że nie można wnioskować w tym przypadku o wysokie kwoty, to warunki przyznania takiego kredytu bywają mniej korzystne niż w przypadku innych kredytów firmowych.

mBank — kredyt obrotowy lub kredyt w rachunku bieżącym "Kredyt na start" można uzyskać już od 1. dnia prowadzenia działalności, maksymalna kwota, jaka może być przyznana to 30 000 zł. mBank jednak nie udziela wsparcia w ciemno, wymaga prowadzenia rachunku osobistego z regularnymi wpłatami od co najmniej 12 miesięcy. Alternatywnie można posiadać inne produkty przeznaczone dla osób fizycznych — kredyt gotówkowy (co najmniej 12 miesięcy) lub hipoteczny (co najmniej 6 miesięcy).

PKO Bank Polski — "Pożyczka na start" to produkt dostępny od pierwszego dnia prowadzenia firmy. Wniosek może opiewać na maksymalnie 100 000 zł, bank oferuje też miesięczny okres wakacji kredytowych w każdym roku kalendarzowym spłaty zobowiązania. W PKO BP można liczyć również na ofertę leasingu na start z opłatą wstępną 0% na sprzęt lub pojazd dla nowej firmy.

Powyższe oferty to jedyne, jakie udało nam się znaleźć wśród wielu produktów bankowych. Warto jednak zaznaczyć, że w wielu bankach znaleźć można oferty kredytu dla firm z minimum 6, 12 lub 18 miesięcy działalności, są również banki, które nie wyznaczają jednoznacznej daty i każdy wniosek rozpatrują indywidualnie.

Pożyczka na start firmy w instytucjach pozabankowych

Więcej ofert dla nowych przedsiębiorstw można znaleźć w instytucjach pozabankowych, choć nie wszystkie udzielają pożyczek na start działalności. Należy brać pod uwagę, że jest to często nieco droższa opcja niż kredyt w banku. Warto jednak ją rozważyć, ponieważ finansowanie można w ten sposób uzyskać szybciej i bez spełniania wygórowanych oczekiwań banków.

Pamiętaj, że w ramach tego typu usługi nie ma produktu, który miałby takie cechy, jak kredyt obrotowy. Polega on, podobnie jak bankowy kredyt gotówkowy całkowitej spłacie kapitału. Nie można ponownie korzystać ze środków bez złożenia kolejnego wniosku o pożyczkę.

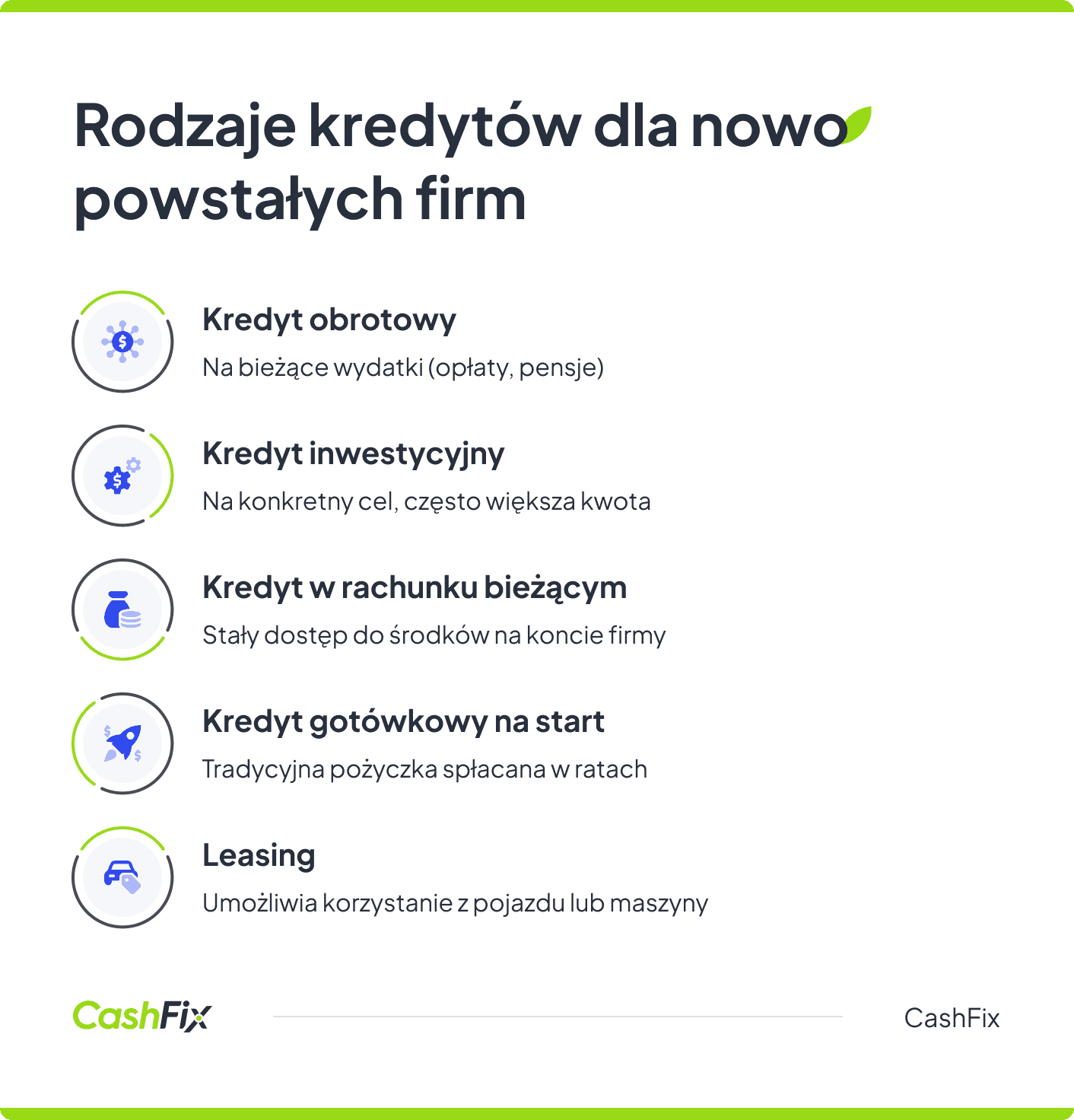

Kredyt na otwarcie firmy — podstawowe rodzaje

Kredyt na rozpoczęcie działalności gospodarczej może przyjmować różne formy w zależności od tego, jaki bank lub instytucja go oferuje i jakie są potrzeby danej firmy.

Rodzaje kredytów dla nowych firm są takie same, jak w przypadku przedsiębiorstw z dłuższym stażem:

- kredyt obrotowy — na bieżące wydatki związane z prowadzeniem firmy, na przykład opłaty i pensje pracowników,

- kredyt w rachunku bieżącym — ze stałym dostępem do środków w koncie firmowym,

- kredyt gotówkowy na start działalności — pożyczka w tradycyjnej formie, spłacana w ratach,

- kredyt inwestycyjny — na konkretny cel, często na większą kwotę,

- leasing — możliwość skorzystania z pojazdu lub maszyny za opłatą.

Początkujących przedsiębiorców zachęcić może szczególnie kredyt w rachunku bieżącym lub obrotowy. Bardzo często na starcie zaskakuje ich duża liczba niewielkich wydatków, rzadziej inwestują jednorazowo duże kwoty, choć wszystko zależy od danej firmy.

Kredyt na firmę na start z programem pomocowym

Pożyczkę na rozpoczęcie działalności gospodarczej z programem pomocowym mogą otrzymać osoby bezrobotne i osoby poszukujące pracy (niezatrudnione i niewykonujący innej pracy zarobkowej np. na podstawie umowy o dzieło czy zlecenie). Dotyczy to również studentów ostatniego roku studiów oraz opiekunów osób niepełnosprawnych, pod warunkiem że nie pobierają oni świadczeń pielęgnacyjnych ani zasiłków dla opiekuna.

W ramach środków z Funduszu Pracy i Unii Europejskiej na lata 2021-2027 oraz w kolejnych latach, pożyczki na działalność gospodarczą mogą być udzielane osobom poszukującym pracy, których miesięczne przychody z ostatnich trzech miesięcy przed złożeniem wniosku nie przekraczały przeciętnego wynagrodzenia. Pożyczki te oraz powiązane usługi doradcze i szkoleniowe są przyznawane zgodnie z zasadami pomocy de minimis.

Wnioski o pożyczki na start z programem pomocowym składa się u odpowiedniego dla regionu pośrednika finansowego wyznaczonego przez Bank Gospodarstwa Krajowego. Udziela się ich jedynie w konkretnych okresach w roku i na ograniczonym obszarze kraju. Warto zorientować się w lokalnych działaniach, jako że pożyczki te są bardzo nisko oprocentowane.

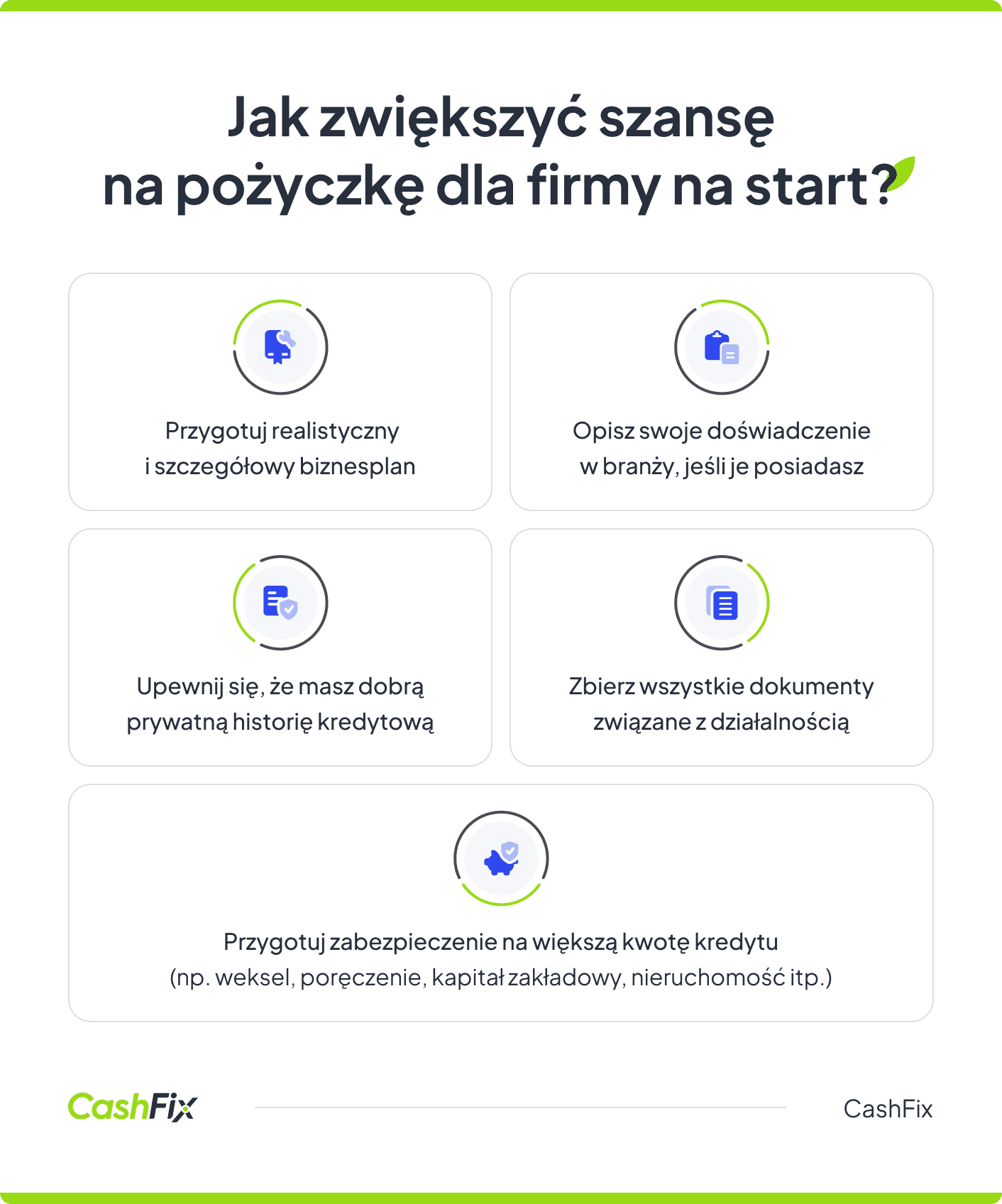

5 wskazówek, by otrzymać kredyt na start firmy

Jak już ustaliliśmy, otrzymanie kredytu na start firmy jest dość trudne i z pewnością nie każdemu uda się pozyskać finansowanie. Jest jednak kilka spraw, które mogą przybliżyć Cię do pozytywnej decyzji ze strony banku.

Zanim złożysz wniosek o kredyt lub pożyczkę:

- Przygotuj dowód na doświadczenie w branży — jeśli pracowałeś w sektorze, w którym obecnie chcesz prowadzić firmę, masz doświadczenie innego rodzaju lub znasz ją dobrze z innego powodu, opisz to dokładnie. Część kredytodawców przychylnie spogląda na klientów z doświadczeniem.

- Napisz przekonujący biznesplan — do otwarcia firmy idzie się drogą wypełnioną analizami i planowaniem, przygotuj czytelny i przejrzysty biznesplan. Musisz zawrzeć w nim analizę konkurencji, prognozy sprzedaży i wizualizacje zysków rozłożonych w czasie. Najważniejsze by był on realistyczny i oparty na konkretnych wyliczeniach.

- Upewnij się, że Twoja historia kredytowa jest dobra — w przypadku braku historii kredytowej przedsiębiorstwa bank lub firma pożyczkowa może sprawdzić rzetelność osoby, która firmę chce założyć. Niewielka liczba zobowiązań kredytowych spłacanych terminowo będzie mile widziane.

- Skrupulatnie przygotuj dokumentację firmy — jeśli prowadzisz już firmę przez kilka miesięcy, przed wypełnieniem wniosku o kredyt przygotuj wszelkie dokumenty związane z działalnością.

- Zadbaj o zabezpieczenie — wprawdzie nie wszystkie banki wymagają zabezpieczeń, ale w przypadku starania się o większą kwotę zawsze należy o nie zadbać. Banki i firmy pożyczkowe wymagają na przykład weksli in blanco, poręczeń od osób trzecich lub zabezpieczeń w formie nieruchomości i innych środków trwałych.

Stosowanie się do powyższych wskazówek może ułatwić otrzymanie kredytu, ale go nie gwarantuje. Wszystko zależy od banku, rodzaju wsparcia, o jaki się ubiegasz dla swojej firmy i Twojej indywidualnej sytuacji.

Wybierz najlepszą pożyczkę - aktualny RANKINGKredyt na biznes w Polsce — alternatywne rozwiązania

W Polsce podobnie jak w wielu innych krajach przedsiębiorcy często szukają alternatywnych rozwiązań finansowych poza tradycyjnymi kredytami bankowymi. Istnieje wiele powodów, dla których mogą decydować się na tę ścieżkę. Proces uzyskania kredytu bankowego może być długi i skomplikowany, zwłaszcza dla nowych firm lub tych działających w specyficznych branżach.

Niektóre przedsiębiorstwa mogą mieć trudności z uzyskaniem wymaganych przez banki dokumentów lub zabezpieczeń. Dlatego też coraz popularniejsze stają się alternatywne formy finansowania, takie jak finansowanie poprzez prywatne inwestycje, czy też kredyty udzielane przez instytucje finansowe specjalizujące się w obsłudze przedsiębiorstw.

Alternatywne rozwiązania często oferują większą elastyczność i szybsze procedury niż tradycyjne banki, co może być kluczowe dla rozwoju i wzrostu przedsiębiorstwa (na przykład pozwoli skorzystać z nadarzającej się okazji biznesowej). Zdarza się, że oferują kredyt dla firm na oświadczenie — z minimum formalności — co może być kuszące, jako że dla każdego przedsiębiorcy czas jest ważnym zasobem. Przed podjęciem decyzji o finansowaniu, warto dokładnie zbadać dostępne opcje i zrozumieć zarówno korzyści, jak i ryzyko z nimi związane.

Kredyt na działalność gospodarczą w kilka miesięcy po otwarciu

W odróżnieniu od tych na podjęcie działalności gospodarczej, kredytów i pożyczek dla stosunkowo nowych firm, jednak utrzymujących się przez kilka miesięcy na rynku, jest całkiem sporo. W takich sytuacjach możliwe staje się wykonanie oceny zdolności kredytowej. Młode przedsiębiorstwa, którym udało się zakotwiczyć na rynku, chętnie zgłaszają się po kredyt na rozwój firmy.

Pożyczka na otwarcie firmy — na co zwracać uwagę?

Początkujący przedsiębiorca, niezależnie od tego czy otwiera jednoosobową działalność gospodarczą, czy zakłada spółkę, musi liczyć się z kosztami. W pokryciu tych kosztów bardzo często pomaga mu bank lub inna instytucja finansowa. Zanim jednak zgłosisz się po kredyt, musisz wiedzieć, na co zwracać uwagę podpisując umowę. Warto przede wszystkim pamiętać, że finansując nowy biznes, bank podejmuje ryzyko, co z pewnością odbije się w prowizji i innych kosztach pożyczki na otwarcie firmy.

Koszty kredytu lub pożyczki zawarte w umowach, na które trzeba zwrócić uwagę to:

- prowizja za udzielenie kredytu,

- odsetki od pożyczonej kwoty,

- powiązane produkty i koszty z nimi związane (zdarza się, że wymogiem otrzymania kredytu jest prowadzenie rachunku firmowego w tym samym banku lub karty kredytowej),

- ubezpieczenia wymagane przez bank (od ubezpieczenia kredytu, aż po ubezpieczenie na życie).

W przypadku pożyczki na start działalności firma lub bank może poprosić niezależnego eksperta, by przeprowadził audyt przedsiębiorstwa i zasadności biznesplanu.

Aktualny ranking ofert pożyczek i kredytów dostępnych na rynkuPożyczka dla nowych firm — kto odpowiada za dług w razie zamknięcia działalności?

Jak już wspominaliśmy, udzielenie pożyczki nowemu przedsiębiorstwu wiąże się z ryzykiem dla banku lub firmy pożyczkowej. W obawie, że dług nie będzie spłacany regularnie i na czas przy podpisaniu umowy określa się osobę lub osoby odpowiedzialne za pożyczone pieniądze.

Jeśli kredyt zaciąga jednoosobowa działalność gospodarcza zwrotu udzielonych pożyczek, w przypadku zamknięcia firmy dokonuje jej właściciel. W przypadku spółek sprawa jest nieco bardziej skomplikowana, ponieważ zależy od rodzaju spółki. W spółce z o.o. za długi odpowiada zarząd kapitałem zakładowym, w spółkach jawnych, cywilnych i partnerskich są to wspólnicy, w spółkach komandytowych w spłacie kredytu biorą udział w różnym stopniu komplementariusze i komandytariusze.

Pożyczka na działalność gospodarczą a hipoteka

Wśród przedsiębiorców poszukujących pożyczki dla firm bez zdolności kredytowej znajdują się zapewne osoby, które posiadają nieruchomości. W takich wypadkach o kredyt na rozpoczęcie działalności gospodarczej jest znacznie łatwiej. Właściciel stoi jedynie przed wyborem, czy przenieść własność nieruchomości na firmę, czy zaciągnąć kredyt hipoteczny na warunkach dla klienta indywidualnego i przeznaczyć środki na rozpoczęcie działalności.

Warunki kredytu hipotecznego są najczęściej korzystniejsze niż kredytu gotówkowego dla firm. Można otrzymać około 70-80% wartości rynkowej nieruchomości, ale trzeba liczyć się z ryzykiem jej utraty w przypadku przedłużającego się braku spłaty zadłużenia. Jednak jest to ostateczność, a przy kredytach hipotecznych spłata jest rozłożona na wiele, stosunkowo niskich rat.

Jak znaleźć kredyt na otwarcie firmy i dla nowych działalności?

Znalezienie kredytu na otwarcie firmy to spore wyzwanie niezależnie od tego jak dobry biznesplan posiadasz i jak pewien jesteś swojego pomysłu. W Polsce nowe firmy mogą liczyć na wsparcie w postaci kredytu obrotowego, gotówkowego, inwestycyjnego lub hipotecznego (jeśli firma jest w posiadaniu nieruchomości).

Wszystko zależy od indywidualnej sytuacji danego przedsiębiorstwa. Jeśli szukasz pożyczki dla swojej firmy koniecznie skontaktuj się z CashFix. Wystarczy, że napiszesz do nas przez formularz, a odezwiemy się do Ciebie i pomożemy w znalezieniu najlepszej oferty pożyczki na podjęcie działalności gospodarczej. Przeanalizujemy dla Ciebie oferty różnych podmiotów finansowych i zaproponujemy rozwiązania.

Bezpłatne porównanie ofert pożyczek i kredytów - przejdź do formularzaPodsumowanie

- Założenie firmy wymaga szczegółowego biznesplanu i analizy rynku, a także znacznych nakładów finansowych.

- Osoby bez wystarczających oszczędności mogą rozważyć kredyt na otwarcie firmy jako źródło finansowania początkowych kosztów.

- Nieliczne banki oferują kredyty od pierwszego dnia działalności. Uzyskanie kredytu na otwarcie firmy jest trudne, ponieważ banki często wymagają określonego stażu i stabilnych wpływów na konto firmowe.

- Pożyczki na otwarcie firmy są również dostępne w instytucjach pozabankowych.

- Kredyty dla nowych firm obejmują kredyty obrotowe, w rachunku bieżącym, gotówkowe, inwestycyjne i leasing.

- W przypadku zamknięcia działalności, odpowiedzialność za spłatę pożyczki zależy od formy prawnej firmy.

- Aby zwiększyć szanse na uzyskanie kredytu, warto przedstawić dowód doświadczenia w branży, przygotować realistyczny biznesplan, mieć dobrą historię kredytową, przygotowaną dokumentację firmy i zabezpieczenie.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Kredyt dla firm bez zdolności kredytowej – jak go dostać?

Szukasz kredytu dla firm bez zdolności kredytowej? Zobacz, w jakich sytuacjach jest możliwe otrzymanie go i jakie są alternatywne źródła finansowania.

Rodzaje kredytów dla firm – kompletny przewodnik

Szukasz finansowania dla swojej firmy, ale nie wiesz jaki rodzaj kredytu wybrać? Zapoznaj się z naszym przewodnikiem, a z łatwością podejmiesz decyzję.

Kredyt obrotowy dla firm – na czym polega i kiedy się opłaca?

Masz firmę i szukasz atrakcyjnej formy finansowania bieżących wydatków? Kredyt obrotowy dla firm to elastyczne rozwiązanie. Zobacz, na czym polega.