Wielu przedsiębiorców zmaga się z problemem braku wystarczających środków pieniężnych na natychmiastową płatność za towar czy usługę. Na rynku istnieje jednak rozwiązanie, dzięki któremu zapłaty można dokonać po terminie dostawy, bez konieczności zaciągania kredytu bankowego. Dowiedz się, co to jest kredyt kupiecki, czy konieczna jest umowa, by go zawrzeć i kiedy warto z niego skorzystać.

Czego dowiesz się z artykułu?

- Kredyt kupiecki – co to jest?

- Rodzaje kredytu kupieckiego

- Na czym polega kredyt kupiecki?

- Dla kogo kredyt handlowy?

- Kiedy warto zaciągnąć kredyt kupiecki?

- Kredyt kupiecki – jakie warunki trzeba spełnić?

- Jaki jest termin płatności kredytu handlowego?

- Koszt kredytu kupieckiego

- Ubezpieczenie kredytu kupieckiego

- Faktoring a kredyt kupiecki – jakie są różnice?

- Najczęściej zadawane pytania (FAQ)

Kredyt kupiecki – co to jest?

Kredyt kupiecki (inaczej handlowy lub towarowy) stanowi jedno z najpopularniejszych pozabankowych metod na pozyskanie finansowania bieżącej działalności. Jest to jedno z najczęściej stosowanych narzędzi finansowania działalności gospodarczej w obrocie między firmami.

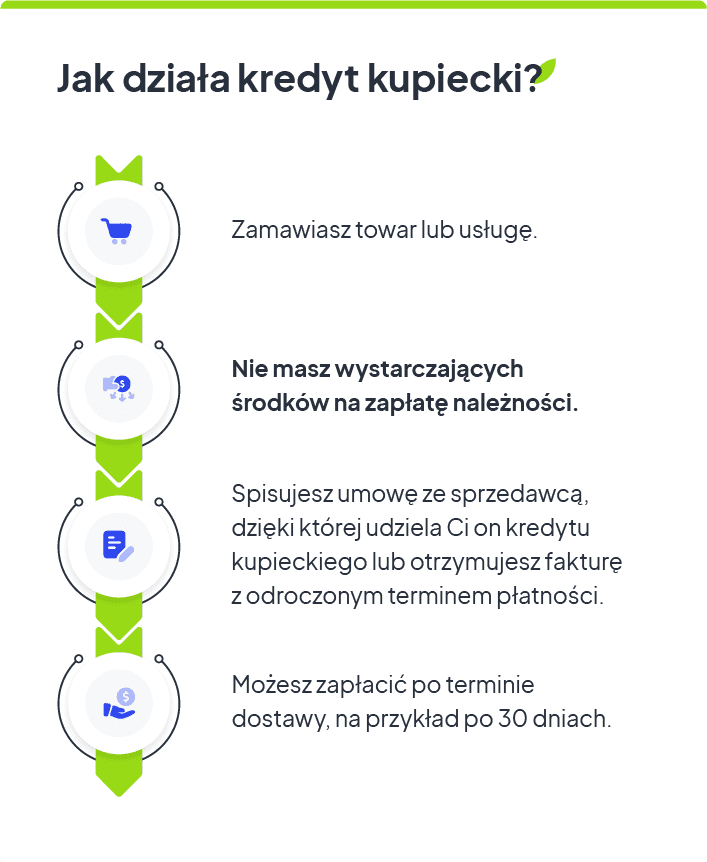

Polega na odroczeniu terminu płatności za dostarczone towary lub usługi, dzięki czemu nabywca może najpierw sprzedać zakupiony towar, a dopiero później uregulować należność wobec dostawcy. Taka forma współpracy opiera się na wzajemnym zaufaniu i pozwala na zachowanie płynności finansowej bez konieczności korzystania z usług banku.

Definicja

Kredyt kupiecki (handlowy lub towarowy) to umowa, w której osoba sprzedająca zgadza się na otrzymanie należności po terminie dostawy towaru lub wykonania usługi.

Zyskaj środki z faktury bezpośrednio po jej wystawieniu

Nie bez powodu tę formę kredytu przedsiębiorcy wybierają najczęściej, gdyż skorzystanie z kredytu kupieckiego wymaga absolutnego minimum formalności, a to oznacza, że wystarczającą formą określającą warunki porozumienia będzie po prostu umowa – jest to więc ciekawa alternatywa dla kredytów bankowych.

Ważne

Kredyt kupiecki nie wymaga szczególnej formy prawnej, polega na ustalaniu warunków płatności między przedsiębiorcami. Może być to na przykład umowa czy faktura z odroczonym terminem płatności.

Ta forma finansowaniu opiera się na zaufaniu, że otrzymanie zapłaty za dostarczenie towarów lub usług jest kwestią czasu. Co warto zauważyć, kredyt taki może przyjmować różne formy i rodzaje.

Rodzaje kredytu kupieckiego

Kredyt kupiecki można podzielić na dwa podstawowe rodzaje: kredyt odbiorcy oraz kredyt dostawcy. W przypadku kredytu odbiorcy to nabywca towaru lub usługi korzysta z odroczonego terminu płatności. Natomiast kredyt dostawcy polega na wcześniejszym otrzymaniu zapłaty przez sprzedawcę – najczęściej poprzez zewnętrzne finansowanie, np. faktoring. Obie formy mają na celu usprawnienie przepływu środków pieniężnych w relacjach handlowych.

Kredyt dostawcy

Kredyt odbiorcy – to forma kredytu kupieckiego, w której dostawca pozwala odbiorcy zapłacić za towar lub usługę po określonym czasie (np. 14, 30 lub 60 dni od daty dostawy). Jest to rzeczywiste odroczenie płatności.

Odwrócony kredyt kupiecki

Kredyt odbiorcy w formie zaliczki lub przedpłaty – za jeszcze niedostarczony produkt lub niewykonaną jeszcze usługę. Stosowany zwykle w odniesieniu do kosztownych towarów, których kontrahent nie jest w stanie sfinansować w całości. Tę formę kredytu kupieckiego niektóre podmioty udzielają na początku współpracy biznesowej w celu równomiernego rozłożenia ryzyka transakcyjnego na obie strony kontraktu. W tej formie kredyt powinien zostać potwierdzony umową.

Zamów porównanie ofert firm faktoringowychNa czym polega kredyt kupiecki?

Mechanizm działania kredytu kupieckiego opiera się najczęściej na odroczeniu terminu płatności osobie kupującej towar lub usługę. Sprzedający i kupujący wspólnie ustalają warunki kredytu i termin spłaty.

Jest to korzystne rozwiązanie dla osoby dokonującej zakupu, gdyż umożliwia jej to rozliczenie się z dostawcą po dłuższym okresie, który może zostać spożytkowany na uzbieranie odpowiedniej kwoty dzięki innym źródłom finansowania, na przykład poprzez sprzedaż towaru.

Ponadto kredyt towarowy pozwala zachować płynność finansową biznesu bez skomplikowanych formalności. Jeśli obie strony umowy działają zgodnie z ustalonymi warunkami, taka współpraca może trwać latami, a odbiorcy kredytu kupieckiego nie ponoszą kosztów odsetkowych, dlatego ta forma finansowania jest niezwykle popularna.

Dla kogo kredyt handlowy?

Kredyt handlowy (inaczej kupiecki) stanowi wyjątkowo atrakcyjną opcję finansowania dla mikrofirm, a także tych z sektora MŚP (małe i średnie przedsiębiorstwa), choć wiąże się z pewnym ryzykiem, sprawdza się również w przypadku początkujących przedsiębiorców.

W obu przypadkach odbiorcy towaru nie dysponują majątkiem, co może wpłynąć negatywnie na zdolność kredytową, niezbędną np. przy limicie w koncie firmowym, czy staraniach o inny kredyt bankowy.

Ważne

Kredyt kupiecki warto rozważyć, kiedy oferta podlega krótkiemu limitowi czasowemu lub gdy jej przedmiot potrzebny jest nam od zaraz.

Sprawdź: Kredyt dla firm bez zdolności kredytowej– jak go dostać?

Kiedy warto zaciągnąć kredyt kupiecki?

Polityka kredytu kupieckiego niejednokrotnie pokazała, że jako źródło finansowania przedsiębiorstw spełnia swoje zadanie, doskonale sobie przy tym radząc. To dobre rozwiązanie w sytuacjach, gdy przedsiębiorstwo planuje szybką sprzedaż towarów i chce skorzystać z odroczonego terminu płatności, by wcześniej wygenerować przychód. Sprawdza się również w przypadku nagłego wzrostu zamówień lub sezonowego zapotrzebowania na towary.

Porównanie ofert faktoringu w kilku krokachWażne

Kredyt kupiecki udzielany jest również przedsiębiorcom mającym tymczasowe trudności z zachowaniem płynności finansowej, np. czekającym na zapłatę od swojego kontrahenta.

Jeśli nie masz środków, by zapłacić obecnie za towar, bądź wykonaną usługę, możesz pomyśleć, że jest to rozwiązanie dla Ciebie, warto wiedzieć jakie warunki trzeba spełnić, by otrzymać możliwość skorzystania z odroczonej płatności w tej formie.

Kredyt kupiecki – jakie warunki trzeba spełnić?

Wyróżniamy dwie główne metody, na podstawie których przedsiębiorcy udzielają kredytu kupieckiego innym przedsiębiorcom:

- indywidualna, gdzie sprawdzana jest wiarygodność kredytowa kontrahenta, od której zależy oferta kredytowa,

- systemowa, która polega na klasyfikacji kontrahentów do wybranych kategorii, którym przypisano odrębne warunki udzielenia kredytu kupieckiego.

Sfinansuj fakturę w dzień jej wystawienia

Kluczowym ogniwem w kontekście tej formy finansowania dla firm odgrywa zaufanie, jakim darzą się przedsiębiorcy, w związku z tym zazwyczaj korzystają z niej wieloletni partnerzy biznesowi, a nieco rzadziej dotyczy ona nowych klientów.

Jaki jest termin płatności kredytu handlowego?

Długość kredytu handlowego może wynosić od kilku dni czy tygodni, jeśli mowa o dobrach konsumpcyjnych, a nawet do kilku lat w odniesieniu do poszczególnych dóbr kapitałowych.

Odroczony termin płatności najczęściej wynosi jednak 30 dni. O długości decyduje się najczęściej przy wystawieniu faktury, ustalają to strony kredytu.

Zamów porównanie ofert faktoringu

Koszt kredytu kupieckiego

Kredyt towarowy nie bez powodu określany jest mianem najtańszej pozabankowej formy finansowania działalności gospodarczej. Sprawiają to atrakcyjne warunki, szczególnie korzystne dla kredytobiorcy, który dzięki temu nie musi szukać innych form finansowania, do których jest ograniczony dostęp.

Koszt całej procedury uzależniony jest jednak od równoległego zastosowania instytucji tzw. skonta (rabatu). Bez niej kredyt kupiecki może wcale nie być aż tak tani, choć z pewnością nadal przystępny w swojej formie, a zatem opłacalny i szybki do uzyskania. Sprzedawca może udzielić rabatu, jeśli faktura zostanie uregulowana w danym momencie, a nie po upłynięciu terminu.

Ubezpieczenie kredytu towarowego

Ubezpieczalnie dają obecnie możliwość ubezpieczenia kredytu kupieckiego. Wykupując odpowiednią polisę, można uchronić się przed upadłością bądź zatorami płatniczymi nie tylko ze strony polskich kontrahentów, ale i również tych zagranicznych.

Ważne

Wypłacając pieniądze, wynikające bezpośrednio z umowy ubezpieczyciel ma prawo do potrącenia ok. 20% wkładu własnego.

Kolejnym dobrym sposobem na zabezpieczenie kredytu kupieckiego jest wspomniane wcześniej skonto. Dzięki niemu osoba sprzedająca obniża cenę za dokonanie płatności zaraz po zakupie. Kontrahent sam wskazuje kwotę zapłaty i jej termin.

Faktoring a kredyt kupiecki – jakie są różnice?

Ważne jest, aby zdawać sobie sprawę z tego, że zawarcie umowy handlowej kredytu handlowego nie zawsze gwarantuje zachowanie płynności finansowej. Jak wiadomo, spotykają nas różne sytuacje, które mogą dotkliwie uszczuplić nasz portfel, a tym samym – uniemożliwić spłatę kredytu kupieckiego w terminie.

Nagłe wydatki? Kontrahent spóźnia się z zapłatą należności? W takiej sytuacji na pomoc przychodzi faktor (firma faktoringowa lub bank), który poprzez wykup nieprzeterminowanych jeszcze faktur, zapewnia szybki dostęp do gotówki bez potrzeby zrezygnowania z kredytu kupieckiego.

Co więcej, faktoring jest też doskonałą opcją, w przypadku gdy liczba udzielonych kredytów towarowych okazuje się na tyle duża, że mocno nadwyręża płynność finansową przedsiębiorstwa. Można zatem uznać, że usługa faktoringu tworzy idealnie dopełnienie i zgrany duet z kredytem kupieckim.

Finansowanie faktur - porównaj oferty w 4 krokach

Najczęściej zadawane pytania (FAQ)

Czym kredyt i limit kupiecki są tym samym?

Nie – kredyt kupiecki to odroczenie płatności, a limit kupiecki to maksymalna kwota, jaką dostawca zgadza się udzielić odbiorcy w ramach takiego kredytu.

Czym się różni kredyt bankowy od kupieckiego?

Kredyt bankowy udzielany jest przez bank i wiąże się z oprocentowaniem, natomiast kredyt kupiecki pochodzi od kontrahenta i często jest nieoprocentowany przy zachowaniu terminu płatności.

Czy aby uzyskać kredyt kupiecki muszę mieć działalność gospodarczą?

Tak, kredyt kupiecki funkcjonuje wyłącznie w obrocie między firmami, więc wymagane jest prowadzenie działalności gospodarczej.

Czy muszę wykazać zdolność kredytową, by otrzymać kredyt kupiecki?

Zazwyczaj tak – dostawca może sprawdzić wiarygodność finansową firmy, np. historię płatniczą lub raport z biura informacji gospodarczej, zanim przyzna limit kupiecki, zwłaszcza przed długotrwałą współpracą.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Finansowanie faktur, jak skorzystać? 6 kroków

Nie czekaj, aż klient Ci zapłaci. Dowiedz się, czym jest faktoring i jak błyskawicznie otrzymać pieniądze z faktury.

Finansowanie dla firm – TOP 8 najlepszych źródeł pozyskania pieniędzy

Faktoring, emisje akcji, wkład własny i wiele innych — poznaj aż 8 najlepszych źródeł finansowania dla firm, z których możesz skorzystać.

Na czym polega płatność odroczona i kto może z niej skorzystać?

Płatności odroczone początkowo dotyczyły jedynie firm i relacji B2B, obecnie coraz więcej klientów indywidualnych korzysta z takich udogodnień.