Sposobów, by utrzymać płynność finansową przedsiębiorstwa, jest kilka. Jednym z nich jest kredyt obrotowy dla firm, dzięki któremu można mieć dodatkowe środki zawsze pod ręką. Przeanalizowaliśmy dostępne na rynku produkty i przygotowaliśmy poradnik na temat tego rodzaju finansowania i przykłady sytuacji, w których faktycznie warto po niego sięgnąć.

Czego dowiesz się z artykułu?

- Kredyt obrotowy dla firm — czym się charakteryzuje?

- Ile kosztuje kredyt obrotowy dla firm?

- Kiedy kredyt obrotowy dla firm najbardziej się opłaca?

- Na jakich warunkach bank udziela kredytu obrotowego?

- Rodzaje kredytów obrotowych dla przedsiębiorstw

- Dokumenty wymagane do otrzymania kredytu obrotowego dla firm

- Kredyt obrotowy dla firm — na co zwracać szczególną uwagę?

- Najczęściej zadawane pytania (FAQ)

Kredyt obrotowy, co to jest i czym się charakteryzuje?

Kredyt obrotowy dla firm to produkt oferowany przez banki przedsiębiorstwom, które potrzebują dodatkowego finansowania. Od innych form kredytów i pożyczek odróżnia go jednak fakt, że jest on przyznawany krótkoterminowo i zazwyczaj odnawialnie.

Ważne

Zwykle kredyt obrotowy udzielany jest na rok, a po upływie tego czasu automatycznie odnawiany. Kredyt obrotowy dla firm nie jest też spłacany w obowiązkowych ratach, a koszt oprocentowania nalicza się tylko od wykorzystanej kwoty.

Jeśli szukasz finansowania na większą skalę, dowiedz się jak pozyskać kredyt inwestycyjny. Firmy sięgają po niego gdy pojawia się realny potencjał rozwoju. Kredyt obrotowy udzielany jest na korzystnych warunkach, jednak jak każdy produkt polegający na pożyczce pieniędzy, ma swoją cenę.

Ile kosztuje kredyt obrotowy dla firm?

Koszt kredytu obrotowego dla firm zależny jest od kilku czynników. Wpływa na niego głównie wskaźnik WIBOR (aktualna wysokość stóp procentowych) i prowizja banku. RRSO (roczna realna stopa oprocentowania) kredytu obrotowego waha się od 11 do 25%, w zależności od banku. Prowizja pobierana jest przy udzielaniu kredytu, a następnie po roku, przy odnowieniu go na nowy okres. Co najbardziej istotne, wysokość miesięcznych opłat uzależniona jest od tego, jaka część środków z limitu będzie wykorzystana.

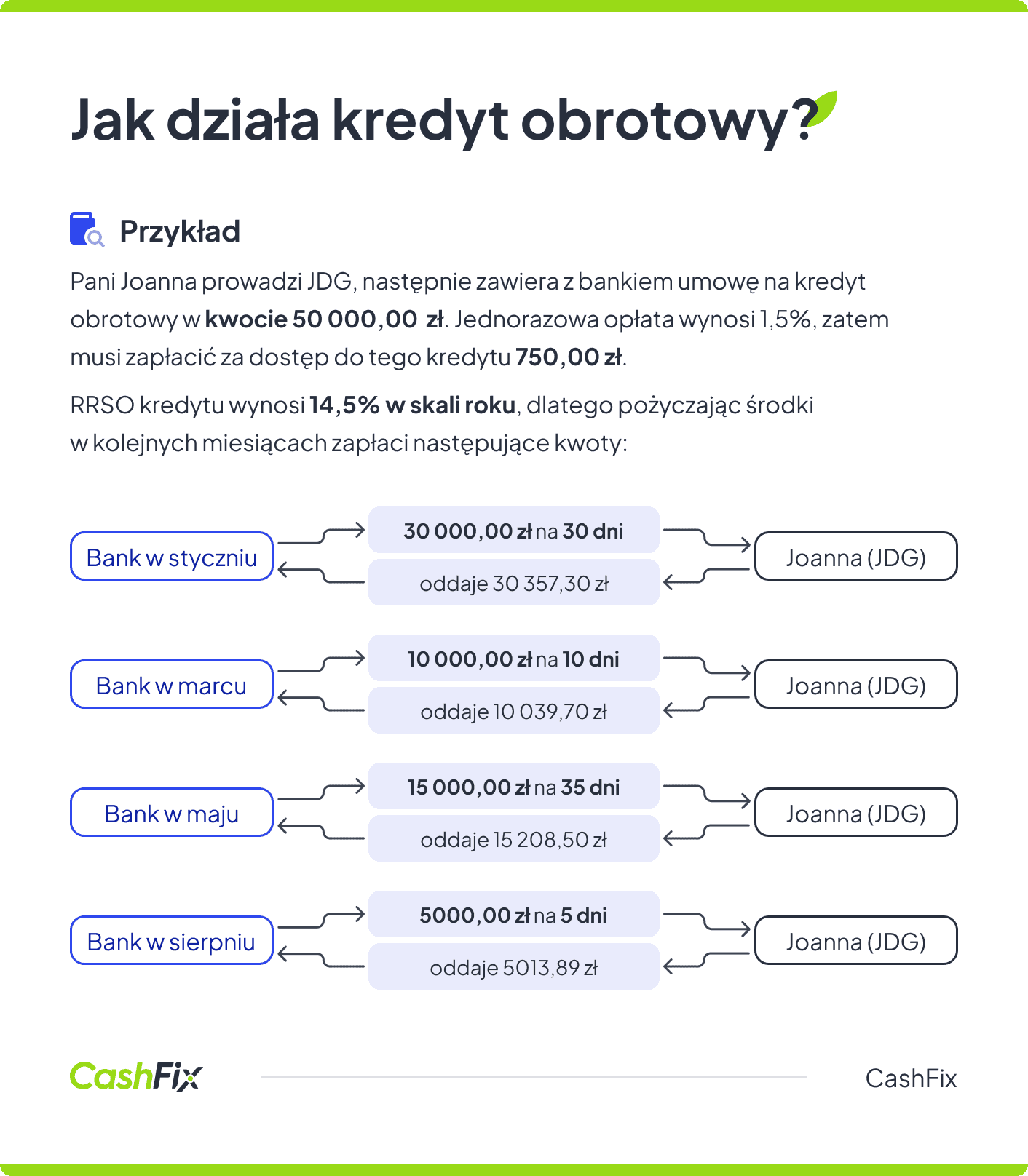

Przykład

Pani Joanna wzięła kredyt obrotowy na 50 000 zł, zapłaciła jednorazowo 1,5% prowizji - 750 zł. Przez rok wykorzystała jedynie 10 000 zł z tej kwoty. RRSO kredytu wynosi 14,5%. Pani Joanna musi zapłacić 1 450 zł odsetek za cały rok. Jeżeli jednak spłaci po 7 dniach, zapłaci jedynie odsetki za te dni.

Powyższy przykład jest uproszczony, ponieważ założyliśmy, że na koncie nie będą pojawiać się wpływy. Kwota kosztów byłaby niższa, gdyby pani Joanna miała na nim co miesiąc regularne przelewy, w wysokości na przykład kilku tysięcy złotych, nawet jeśli w ciągu kilku dni znów by je wykorzystała.

Kiedy kredyt obrotowy dla firm najbardziej się opłaca?

Kredyt obrotowy dla firm najbardziej opłaca się w sytuacjach, gdy przedsiębiorstwo musi utrzymać płynność finansową i sprawnie zarządzać bieżącymi wydatkami. Przykładem jest okres zwiększonego zapotrzebowania na materiały lub surowce, gdy firma musi dokonać większych zakupów, aby zrealizować duże zamówienia.

Wszystkie kredyty i pożyczki w zasięgu ręki — zobacz rankingKolejną sytuacją jest konieczność terminowego wypłacenia wynagrodzeń dla pracowników, gdyw danym momencie płatności od kontrahentów są opóźnione. Kolejny przykład to okresy sezonowego wzrostu działalności, kiedy firma potrzebuje dodatkowych środków na marketing lub zwiększenie produkcji, aby sprostać zwiększonemu popytowi. W tych przypadkach kredyt obrotowy umożliwia firmie elastyczne reagowanie na potrzeby finansowe, co pozwala na utrzymanie stabilności i rozwój działalności.

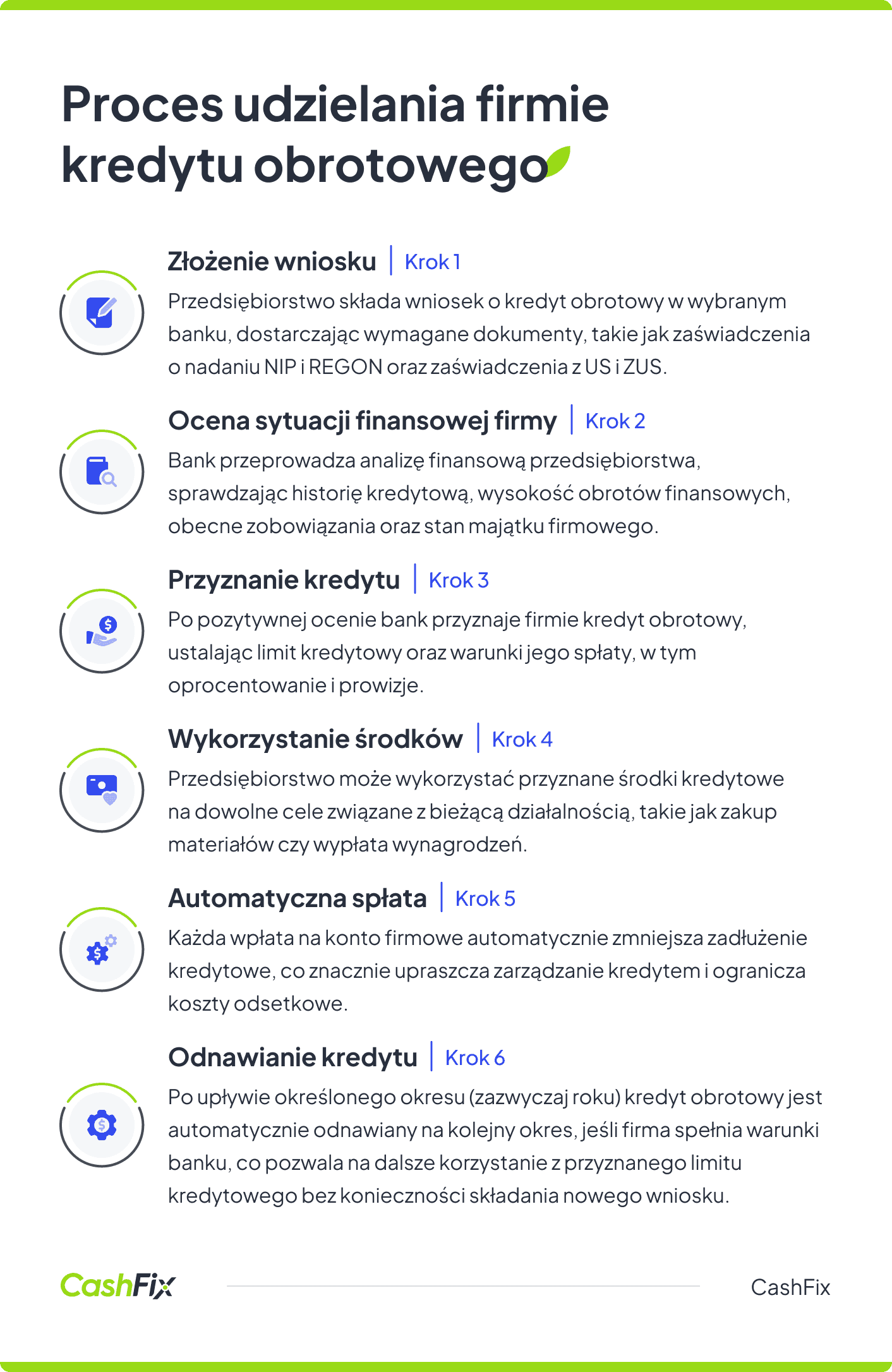

Na jakich warunkach bank udziela kredytu obrotowego?

Podobnie jak w przypadku innych kredytów, bank musi dokładnie zbadać sytuację finansową przedsiębiorstwa. Sprawdzana jest zarówno historia kredytowa (bank prześwietla BIK klienta), jak i obecne warunki finansowe. Sprawdzana jest wysokość obrotów finansowych przedsiębiorstwa z bieżącej działalności, aktualne zobowiązania i ewentualne zaległości w spłatach. Przy kredycie obrotowym sprawdzany jest również stan majątku firmowego.

Opinia eksperta

W przypadku gdy kredytobiorca składa wniosek w banku, który prowadzi jego rachunek bieżący, może liczyć na mniej formalności. Dzięki temu, że środki na koncie są pod stałą kontrolą, bank wie, czy klient jest wypłacalny i może na tej podstawie obliczyć wysokość potencjalnego finansowania.

Ekspert CashFix

Na zupełnie innych zasadach działa kredyt gotówkowy dla firm, który następnie trzeba spłacić w ratach.

Wypełnij formularz i weź pożyczkęRodzaje kredytów obrotowych dla przedsiębiorstw

W przypadku kredytów obrotowych stosuje się trzy proste kategorie podziałów. Ze względu na rachunek, na którym są udzielane, dzieli się je na kredyt w rachunku bieżącym i kredytowym. Istnieje również podział na kredyty obrotowe odnawialne i nieodnawialne oraz na kredyt obrotowy z zabezpieczeniem lub bez.

Kredyt w rachunku bieżącym

Kredyt obrotowy w rachunku bieżącym polega na udostępnieniu przez bank określonego limitu, który może być wykorzystany dowolnie, ale w ramach prowadzonej działalności gospodarczej na potrzeby firmy. Kredyt w rachunku bieżącym działa podobnie, pozwalając na korzystanie ze środków finansowych w ramach konta bankowego do ustalonego limitu kredytowego, przy czym każda wpłata na rachunek najpierw pokrywa zadłużenie, co odnawia dostępny limit. Na nieco innych zasadach działa kredyt w rachunku kredytowym.

Kredyt w rachunku kredytowym

Kredyt obrotowy w rachunku kredytowym pozwala przedsiębiorcy przeznaczyć środki na konkretne cele, takie jak wynagrodzenia dla pracowników czy zakup materiałów. Może mieć formę kredytu rewolwingowego, umożliwiającego wielokrotne korzystanie z dostępnej kwoty, lub kredytu płatniczego, realizowanego jednorazowo do pełnej przyznanej kwoty.

Kredyt obrotowy odnawialny a nieodnawialny

Większość kredytów obrotowych jest odnawialnych, ale wielu przedsiębiorców szuka również takich z krótkim okresem kredytowania, który zostanie spłacony w ratach miesięcznych w całości do daty zapadalności kredytu. Odnowienie umowy kredytowej nie będzie konieczne, a przedsiębiorca uniknie opłacania marży banku za kolejny okres finansowania. Dzięki spłacie całej kwoty na raz przedsiębiorca korzysta z lepszych warunków finansowania.

Kredyt obrotowy z zabezpieczeniem lub bez

Przyznanie kredytu na wyższą kwotę wiąże się z ryzykiem dla banku. Niższe oprocentowanie kredytów obrotowych sprawia, że klienci chętnie po nie sięgają. Pamiętaj, że bank będzie mógł poprosić Cię o zgłoszenie zabezpieczeń rzeczowych lub innego rodzaju, np. weksla, poręczenia itp. Wszystko zależy od danej oferty, zdolności kredytowej i wnioskowanej kwoty.

Choć kredyt obrotowy nie wiąże się z wieloma formalnościami, do jego otrzymania potrzebny będzie komplet dokumentów.

Ranking kredytów i pożyczekDokumenty wymagane do otrzymania kredytu obrotowego dla firm

Przygotowując się do złożenia wniosku o kredyt obrotowy, będziesz musiał dostarczyć odpowiednie dokumenty:

- zaświadczenie o nadaniu NIP i REGON,

- zaświadczenia z US i ZUS o niezaleganiu z płatnością,

- zaświadczenie o dochodach z US lub inny dokument potwierdzający wysokość dochodów firmy (rachunek zysków i strat, PIT, książka przychodów i rozchodów),

- w przypadku spółek wypis z KRS, statut lub umowę spółki,

w przypadku pożyczek dla jednoosobowej działalności gospodarczej wypis z CEiDG.

Kredyt obrotowy dla firm — na co zwracać szczególną uwagę?

Jeśli chcesz złożyć wniosek o kredyt obrotowy dla firm, zwróć uwagę na to, że zazwyczaj jest to kredyt odnawialny, dlatego koszty udzielenia go i odnowienia będą pobierane automatycznie z konta, w terminie wyznaczonym w umowie. Jeśli chcesz wziąć kredyt obrotowy i dysponować kapitałem przez dłuższy czas, sprawdź, jakie możliwości zmiany warunków ma bank w trakcie trwania umowy. Warto zwrócić uwagę również na to, że takie zobowiązanie podlega w razie czego konsolidacji kredytów. Jednak zazwyczaj, jeśli zarządzasz kredytem obrotowym w sposób rozsądnym, taki krok nie będzie opłacalny.

Kredyt obrotowy jest atrakcyjnym narzędziem finansowym dla przedsiębiorstw potrzebujących elastycznego i efektywnego wsparcia finansowego. Ważne jest, że środków możesz użyć na dowolny cel związany z działalnością przedsiębiorstwa. Jeśli natomiast szukasz produktu, który pozwoli Ci zmniejszyć obecne zadłużenie, rozwiązaniem może być kredyt refinansowy, który pozwala na zaciągnięcie nowego zobowiązania na bardziej dogodnych warunkach.

Otrzymaj bezpłatne porównanie ofert pożyczek i kredytówNajczęściej zadawane pytania (FAQ)

Czym jest kredyt obrotowy?

Kredyt obrotowy dla firm to krótkoterminowy, odnawialny produkt bankowy, który pomaga przedsiębiorstwom w utrzymaniu płynności finansowej, naliczając oprocentowanie tylko od wykorzystanej kwoty.

Kiedy kredyt obrotowy będzie idealnym rozwiązaniem dla firmy?

Kredyt obrotowy jest korzystny, gdy firma musi utrzymać płynność finansową w okresach wzmożonych zakupów, opóźnień w płatnościach od kontrahentów lub sezonowego wzrostu działalności, umożliwiając elastyczne reagowanie na potrzeby finansowe.

Czy kredyt obrotowy to dobre rozwiązanie w przypadku problemów z płynnością finansową?

Tak, kredyt obrotowy może być dobrym wsparciem w sytuacjach przejściowych problemów z płynnością. Pozwala na szybkie sfinansowanie wydatków firmy, np. opłacenie faktur czy wynagrodzeń. Ważne jednak, by korzystać z niego rozsądnie i traktować jako rozwiązanie krótkoterminowe, a nie stałe źródło finansowania.

Czy kredyt obrotowy może pokryć bieżące zobowiązania?

Tak, to właśnie jego główne przeznaczenie. Kredyt obrotowy pozwala regulować bieżące płatności, takie jak rachunki, podatki czy należności wobec kontrahentów, gdy firma czeka np. na spływ należności od klientów, zwiększa kapitał obrotowy i daje większą swobodę finansową.

Jakie dodatkowe produkty finansowe mogą wesprzeć płynność finansową firmy?

Poza kredytem obrotowym przedsiębiorcy często korzystają z faktoringu, linii kredytowych, leasingu czy pożyczek krótkoterminowych. Każde z tych rozwiązań ma inne zalety — np. faktoring pozwala szybciej odzyskać środki z wystawionych faktur, a leasing ogranicza konieczność jednorazowego wydatku na inwestycje.

Kredyt obrotowy a kredyt rewolwingowy — czym się różnią?

Kredyt obrotowy to klasyczna forma finansowania bieżącej działalności. Kredyt rewolwingowy działa podobnie do karty kredytowej — firma ma określony limit i po spłacie wykorzystanych środków może ponownie z nich korzystać w ramach tego samego limitu.

Czy trzeba płacić odsetki od niewykorzystanej kwoty kredytu?

Nie, odsetki naliczane są wyłącznie od faktycznie wykorzystanej części kredytu. Bank może jednak pobierać dodatkowe opłaty, np. prowizję za udostępnienie limitu.

Na co wykorzystać kredyt obrotowy?

Kredyt obrotowy służy do finansowania bieżących potrzeb firmy. Można go przeznaczyć na rozwój firmy, opłacenie faktur od dostawców, wypłaty dla pracowników, podatki do Urzędu Skarbowego, składki ZUS czy zakup surowców, zakup towarów, niezbędnych do prowadzenia działalności.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Kredyt gotówkowy na firmę, czy dla osoby fizycznej — porównanie wariantów

Masz firmę i potrzebujesz finansowania? Kredyt gotówkowy na firmę lub dla osoby fizycznej może być rozwiązaniem. Zobacz, co opłaca się bardziej.

Kredyt komercyjny – wszystko, co musisz wiedzieć o ofertach banków

Po dodatkowe środki pieniężne kierujemy swoje kroki do banków. Dowiedz się, czym kierować się wybierając kredyt komercyjny dla siebie lub firmy.

Kredyt na otwarcie firmy – na jakich warunkach jest możliwy?

Masz pomysł, chcesz rozkręcić biznes, ale brakuje Ci środków? Dowiedz się, czym charakteryzuje się kredyt na otwarcie firmy i jak można go dostać.