Głównym zadaniem kredytu komercyjnego jest finansowanie działalności gospodarczej i realizacja celów przedsiębiorstwa. Dowiedz się, w jakich rodzajach występuje i na co zwrócić uwagę przed podpisaniem umowy. Przeanalizowaliśmy oferty wielu banków i przygotowaliśmy zestawienie wad i zalet tego finansowania. Wiemy też jak przygotować się do złożenia wniosku o kredyt komercyjny.

Czego dowiesz się z artykułu?

- Kredyt komercyjny — co go charakteryzuje

- Rodzaje kredytów komercyjnych

- Jakie firmy mogą skorzystać z kredytów komercyjnych?

- W jakich bankach można wnioskować o kredyt komercyjny?

- Cechy kredytu komercyjnego — na to trzeba zwrócić uwagę

- Pożyczka lub kredyt komercyjny — co i jak wybrać?

- Kredyt komercyjny — oprocentowanie i inne koszty

- Warunki otrzymania kredytu komercyjnego

- Jakie dokumenty są potrzebne do kredytu komercyjnego?

- Kredyt komercyjny — wady i zalety

Kredyt komercyjny — co go charakteryzuje

Kredyt komercyjny to inaczej kredyt firmowy. Oznacza to, że przeznaczony jest on dla działalności gospodarczych, a nie osób fizycznych. Choć sam mechanizm działania kredytu komercyjnego i indywidualnego jest podobny, to zauważyć można pewne różnice.

Kredyt polega na pożyczeniu określonej sumy pieniędzy i spłacania tego kapitału przez pewien czas, wraz z odsetkami. W przypadku firm spełnić należy jednak nieco inne wymagania, niż przy zaciąganiu kredytu dla osób fizycznych.

Ważne

Przedsiębiorca przy zaciągnięciu kredytu komercyjnego nie skorzysta z ochrony konsumenckiej a zdolność kredytową firmy trudniej udokumentować, niż w przypadku osoby zatrudnionej na umowę o pracę.

Kredyt komercyjny ma wiele postaci, dzięki temu różnego rodzaju przedsiębiorstwa mogą dostosować te produkty do własnych potrzeb.

Rodzaje kredytów komercyjnych

W ofertach banków znajdują się zarówno odnawialne, jak i nieodnawialne źródła finansowania. Odnawialne to na przykład kredyt w rachunku kredytowym lub w rachunku bieżącym, kredyt obrotowy, karta kredytowa czy kredyt rewolwingowy. Polegają one na korzystaniu z pewnego limitu środków, a kredyt odnawia się w ich przypadku przy okazji każdej spłaty.

Nieodnawialne kredyty komercyjne przyjmują postać kredytu gotówkowego. Nieodnawialny jest również celowy kredyt inwestycyjny i hipoteczny. Można powiedzieć, że jest to inaczej kredyt jednorazowy, który udzielany jest raz, a następnie spłacany.

Aby zaciągnąć kredyt komercyjny, należy spełnić szereg określonych przez bank warunków, nie każda firma może skorzystać z oferty.

Jakie firmy mogą skorzystać z kredytów komercyjnych?

Z kredytów komercyjnych mogą skorzystać wszystkie przedsiębiorstwa, które posiadają zdolność kredytową. Mogą to być zarówno przedsiębiorcy prowadzący jednoosobową działalność gospodarczą, jak i spółki prawa handlowego oraz osobowe. Po kredyty komercyjne sięgają także jednostki budżetowe samorządów i administracji państwowej oraz inne podmioty posiadające osobowość prawną.

Kredyty komercyjne i pożyczki pozabankowe w jednym rankinguW jakich bankach można wnioskować o kredyt komercyjny?

O kredyt komercyjny można wnioskować w niemal każdym banku działającym w Polsce. Kredyt przyznawany jest przez takie banki jak: Nest Bank, Velo Bank, Alior Bank, mBank, Millenium, Santander i inne. Wyjątek stanowią Bank Pocztowy i banki spółdzielcze, które mają oferty tylko dla określonych rodzajów działalności gospodarczej. Dodatkowo finansowania można szukać w instytucjach pozabankowych, które również oferują pożyczki dla firm. Wnioskując o kredyt firmowy, trzeba szczególną uwagę zwrócić na kilka ważnych cech.

Cechy kredytu komercyjnego — na to trzeba zwrócić uwagę

Cechy, na które należy zwrócić uwagę, to przede wszystkim oprocentowanie, które wpływa na całkowity koszt kredytu. Warto także wziąć pod uwagę okres spłaty, który określa, jak długo firma będzie zobowiązana do regulowania rat kredytowych. Dłuższe okresy spłaty wiążą się najczęściej z kredytem inwestycyjnym, a do kredytów krótkoterminowych zalicza się wszelkie odnawialne zobowiązania. Jeśli interesuje Cię kredyt o konkretnych parametrach, możesz sprawdzić nasz kalkulator kredytu dla firm i obliczyć orientacyjną wysokość raty i kosztów całkowitych.

Opinia eksperta

Istotnym elementem w przypadku kredytów firmowych są wymagania dotyczące zabezpieczeń, które mogą obejmować zarówno aktywa, jak i osobiste gwarancje właścicieli. Dodatkowo warunki kredytu mogą zawierać klauzule dotyczące działalności operacyjnej firmy, takie jak utrzymanie określonych wskaźników finansowych. Przy wyborze kredytu gotówkowego najważniejsze jest dokładne zapoznanie się z wszystkimi warunkami umowy, aby uniknąć nieprzyjemnych niespodzianek w przyszłości.

Ekspert CashFix

Istotne jest również przeanalizowanie dostępnych opcji, by wiedzieć, co najlepiej wybrać.

Kredyty bankowe i pożyczki RANKINGPożyczka lub kredyt komercyjny — co i jak wybrać?

Wśród ofert kredytów komercyjnych znaleźć można wiele opcji. To, które wybierzemy, zależy głównie od naszych możliwości (zdolności kredytowej) i potrzeb. Firmy, które z jakiegoś powodu otrzymały odmowną decyzję w sprawie kredytu z banku, mogą zawnioskować o pożyczkę pozabankową. Takie rozwiązanie wiąże się z wyższymi kosztami, ale jest bardziej dostępne, a decyzję otrzymasz szybciej.

Wybierając ofertę korzystną dla swojej firmy, zwróć szczególną uwagę na parametry takie jak oprocentowanie, ubezpieczenia i prowizje firmy lub banku. Analiza ofert to najważniejszy krok przed podpisaniem umowy, jeśli nie masz czasu lub nie czujesz się na siłach, by przeprowadzić ją samodzielnie, skontaktuj się z CashFix. Zapoznamy się z Twoimi możliwościami i oczekiwaniami, by zaproponować konkretne oferty pożyczek i kredytów komercyjnych.

Przejdź do formularza kontaktowegoKredyt komercyjny — oprocentowanie i inne koszty

Kredyt komercyjny wiąże się z różnorodnymi kosztami, które przedsiębiorstwo musi uwzględnić przy jego zaciąganiu. Najważniejszym z tych kosztów jest stałe lub zmienne oprocentowanie, wpływające bezpośrednio na wysokość miesięcznych rat oraz całkowitą kwotę do spłaty. Poza odsetkami przedsiębiorstwa muszą liczyć się z prowizjami za udzielenie kredytu, które mogą stanowić jednorazową opłatę pobieraną na początku okresu kredytowania. Na koszt kredytu wpływa również maksymalny okres kredytowania i ilość rat, które musimy spłacić.

Mogą wystąpić też koszty związane z obsługą kredytu, takie jak opłaty za prowadzenie rachunku kredytowego czy ubezpieczenia. Niektóre umowy kredytowe zawierają także opłaty za wcześniejszą spłatę zobowiązania oraz kary za opóźnienia w regulowaniu rat. Samo otrzymanie pozytywnej decyzji kredytowej jest obarczone warunkami.

Warunki otrzymania kredytu komercyjnego

Najważniejsza jest oczywiście zdolność kredytowa, którą znacznie trudniej udowodnić w przypadku firm niż przy kredytach konsumenckich. Kredyt komercyjny na realizację nowych inwestycji lub bieżące potrzeby przedsiębiorstwa otrzyma firma, której przychody utrzymują się na stabilnym poziome, ma ugruntowaną pozycję na rynku i dysponuje zabezpieczeniami w postaci majątku trwałego, weksli lub innymi.

Sprawdzana jest również historia kredytowa firmy. Dobrze jeśli przedsiębiorstwo ma na koncie spłacane terminowo, zakończone zobowiązanie. W oczach banku taki klient zyskuje zaufanie, a współpraca z nim jest obarczona mniejszym ryzykiem. Oczywiście każda firma udzielająca pożyczek czy bank, ma swoje wymagania i listę dokumentów potrzebnych do uzyskania kredytu gotówkowego.

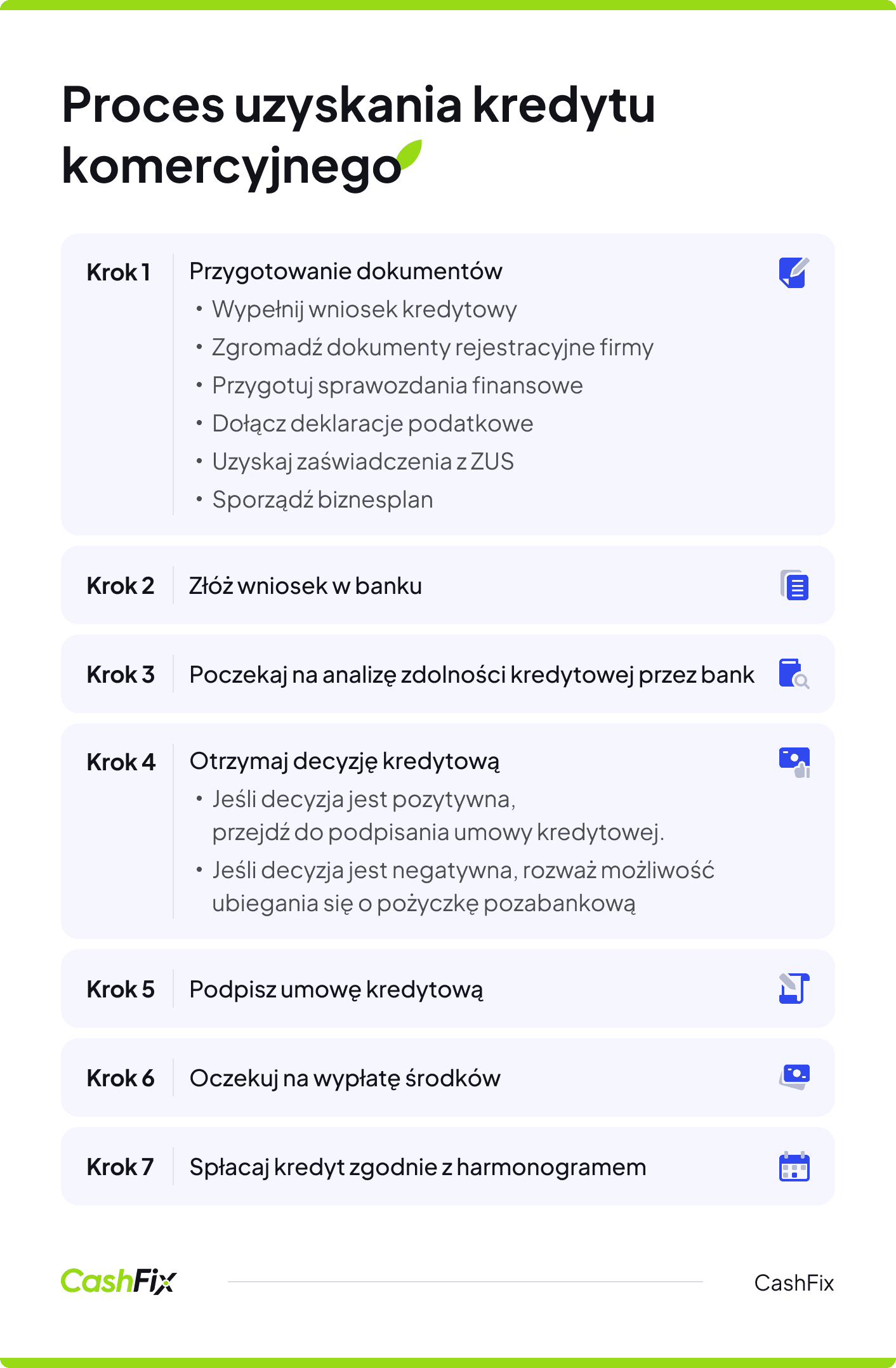

Jakie dokumenty są potrzebne do kredytu komercyjnego?

Uzyskanie kredytu komercyjnego wymaga przedłożenia dokumentów, które potwierdzają zdolność kredytową i stabilność finansową przedsiębiorstwa.

Dokumenty, które są zazwyczaj wymagane przez banki i inne instytucje finansowe, obejmują:

- Wniosek kredytowy — wypełniony formularz, w którym przedsiębiorstwo szczegółowo opisuje swoje potrzeby finansowe oraz warunki, na jakich chce uzyskać kredyt.

- Dokumenty rejestracyjne firmy — odpis z Krajowego Rejestru Sądowego (KRS) lub wpis do ewidencji działalności gospodarczej (CEiDG), potwierdzające legalność działalności firmy.

- Sprawozdania finansowe — bilans, rachunek zysków i strat oraz ewentualnie rachunek przepływów pieniężnych za ostatnie kilka lat, które ilustrują kondycję finansową firmy.

- Deklaracje podatkowe — PIT, CIT lub VAT, które pokazują, że firma reguluje swoje zobowiązania podatkowe.

- Biznesplan — szczegółowy plan dotyczący wykorzystania kredytu oraz strategii rozwoju firmy, który pomaga ocenić potencjał inwestycji.

- Zaświadczenia o niezaleganiu z płatnościami — dokumenty z ZUS i US, potwierdzające brak zaległości wobec tych instytucji.

Warto pamiętać, że przygotowanie kompletnego zestawu dokumentów jest istotne dla sprawnego przebiegu procesu kredytowego i zwiększa szanse na pozytywną decyzję kredytową. Kredyt komercyjny ma swoje wady i zalety, które warto rozważyć przed podjęciem decyzji o jego zaciągnięciu.

Kredyt komercyjny — wady i zalety

Do głównych zalet należy możliwość szybkiego uzyskania środków na rozwój firmy, co może obejmować inwestycje w nowe technologie, rozszerzenie działalności czy zwiększenie zapasów.

Ważne

Odsetki i inne koszty związane z kredytem można wrzucić w koszty uzyskania przychodu, co zmniejsza podstawę opodatkowania i obciążenia podatkowe firmy. Kredyt komercyjny może także poprawić płynność finansową przedsiębiorstwa, pozwalając na bardziej elastyczne zarządzanie finansami.

Jednakże zaciągnięcie takiego kredytu wiąże się również z wadami. Wysokie oprocentowanie i prowizje mogą znacznie zwiększyć koszty działania firmy, a konieczność regularnych spłat może obciążać jej budżet. Kredytodawcy często wymagają zabezpieczeń, co może ograniczyć dostępność aktywów firmy. Wreszcie, niewłaściwe zarządzanie kredytem może prowadzić do problemów z płynnością i zwiększenia zadłużenia, co negatywnie wpływa na stabilność finansową przedsiębiorstwa.

Kredyty komercyjne i pożyczki dla klientów firmowych — zobacz rankingPodsumowanie

- Kredyt komercyjny, przeznaczony jest dla firm, różni się on od kredytu konsumenckiego wymaganiami i brakiem ochrony konsumenckiej.

- Dostępne są różne rodzaje kredytów komercyjnych, zarówno odnawialne (np. kredyt w rachunku kredytowym) jak i nieodnawialne (np. kredyt inwestycyjny), dostosowane do specyficznych potrzeb przedsiębiorstw.

- Kredyty komercyjne są dostępne w większości banków działających w Polsce, a także w instytucjach pozabankowych, które oferują bardziej dostępne, ale droższe pożyczki.

- Przed podpisaniem umowy kredytowej, przedsiębiorstwa powinny dokładnie przeanalizować oprocentowanie, okres spłaty, wymagania dotyczące zabezpieczeń i klauzule operacyjne zawarte w warunkach kredytu.

- Zaciągnięcie kredytu komercyjnego wiąże się z wieloma kosztami, takimi jak oprocentowanie, prowizje, opłaty za obsługę kredytu i ewentualne kary, które należy dokładnie uwzględnić w analizie finansowej przed podjęciem decyzji.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Kredyt gotówkowy na firmę, czy dla osoby fizycznej — porównanie wariantów

Masz firmę i potrzebujesz finansowania? Kredyt gotówkowy na firmę lub dla osoby fizycznej może być rozwiązaniem. Zobacz, co opłaca się bardziej.

Ranking banków w Polsce 2026 - jak znaleźć najlepszy?

Ranking banków w Polsce 2026 stworzony na podstawie aktualnych danych rynkowych — zapoznaj się z naszą analizą.

Kredyt a pożyczka – różnice, podobieństwa, wady i zalety

Potrzebujesz środków finansowych, ale nie wiesz jaki produkt jest dla Ciebie? Zobacz, czym różnią się, a w czym są do siebie podobne kredyty i pożyczki.