Zaciągnięcie kredytu hipotecznego na lokal użytkowy to istotna decyzja. Podejmując ją, trzeba wziąć pod uwagę, że taki ruch może pchnąć Twój biznes do przodu bez istotnego zwiększania comiesięcznych kosztów. Kiedy jest najlepszy moment na kredyt hipoteczny na lokal użytkowy i jak wybrać najlepszą ofertę? W poniższym tekście postaramy się przybliżyć ten temat i rozwiać wątpliwości dotyczące tego produktu finansowego.

Czego dowiesz się z artykułu?

- Kredyt hipoteczny na lokal użytkowy — kiedy jest najlepszy czas na wniosek

- Pożyczka hipoteczna dla firm — czym różni się od hipoteki prywatnej?

- Kredyt hipoteczny na lokal użytkowy dla osoby fizycznej

- Wynajęcie czy zakup lokalu użytkowego — co się bardziej opłaca?

- Wymagania banku i lista dokumentów potrzebna do uzyskania kredytu na lokal użytkowy

- Kiedy bank może odmówić przyznania kredytu hipotecznego na lokal użytkowy?

- Inne sposoby finansowania zakupu lokalu użytkowego

- Kredyt hipoteczny dla firmy — ile kosztuje?

- Kredyt na lokal użytkowy — jak znaleźć oferty?

- Kredyt na lokal użytkowy a zabezpieczenia spłaty zobowiązania

Kredyt hipoteczny na lokal użytkowy — kiedy jest najlepszy czas na wniosek

Kredyt hipoteczny na lokal użytkowy jest produktem finansowym przygotowanym dla mniejszych i większych przedsiębiorstw. Nie ma jednak sensu składać takiego wniosku na początku działalności gospodarczej. Banki finansować będą jedynie firmy ze stażem określonym w ofercie. Może to być 12, 18, a nawet 24 miesiące. Sam staż nie wystarczy, trzeba jeszcze spełnić szereg wymagań, dzięki którym możliwa będzie rzetelne obliczenie zdolności kredytowej potencjalnego kredytobiorcy.

Najlepszy czas na wniosek kredytowy to moment, w którym przedsiębiorstwo przynosi zyski, a Ty chcesz postawić na jego rozwój. Perspektywy na nowe działania, a nawet chęć ustabilizowania działalności i poczucie własności użytkowanego lokalu oraz przeświadczenie o sukcesie w przyszłości to czynniki, które mogą zadecydować o złożeniu wniosku o kredyt. Zakup lokalu użytkowego różni się od zakupu domu, czy mieszkania. Podobnie jest w przypadku kredytów hipotecznych.

Porównaj oferty kredytów i pożyczek w rankinguPożyczka hipoteczna dla firm — czym różni się od hipoteki prywatnej?

Kredyt hipoteczny dla osoby fizycznej osiągającej dochody na podstawie umowy o pracę jest znacznie łatwiej otrzymać, niż pożyczkę hipoteczną dla firm. W większości przypadków kredyty hipoteczne dla osób prywatnych są również tańsze, niż ich odpowiedniki przyznawane przedsiębiorstwom. Podstawowym powodem takiego stanu rzeczy jest fakt, że firma może mieć trudności z udowodnieniem, że ma zdolność kredytową nie tylko teraz, ale że będzie wypłacalna również w przyszłości. Z tego powodu banki oczekują dodatkowych zabezpieczeń, poza hipoteką.

Opinia eksperta

Bank zwraca uwagę również na możliwość zbywalności nieruchomości — lokale użytkowe, na które jest większe zapotrzebowanie, dużo łatwiej jest sprzedać. Mniej popularne nieruchomości są potencjalnym ciężarem dla banku, dlatego kredyty na takie inwestycje mogą być przyznawane na nieco mniej korzystnych warunkach.

Ekspert CashFix

Osoby prowadzące JDG decydują się też czasami zaciągnąć kredyt hipoteczny dla klienta indywidualnego.

Kredyt hipoteczny na lokal użytkowy dla osoby fizycznej

Jesteś osobą fizyczną, która planuje prowadzić działalność gospodarczą, albo już ją prowadzisz? Istnieje opcja pozwalająca połączyć kredyt hipoteczny na lokal użytkowy z tradycyjnym kredytem hipotecznym dla klientów indywidualnych. Taki kredyt komercyjny ma zadanie pokryć potrzeby mieszkaniowe klienta, ale coraz częściej zdarza się, że bank pozwala na kupno domu, czy mieszkania i wydzielenia jego części na biuro, lokal handlowy czy usługowy. Przy mniejszych biznesach jest to całkiem opłacalna opcja, zwłaszcza biorąc pod uwagę fakt, że kredyty dla osób fizycznych są tańsze niż firmowe.

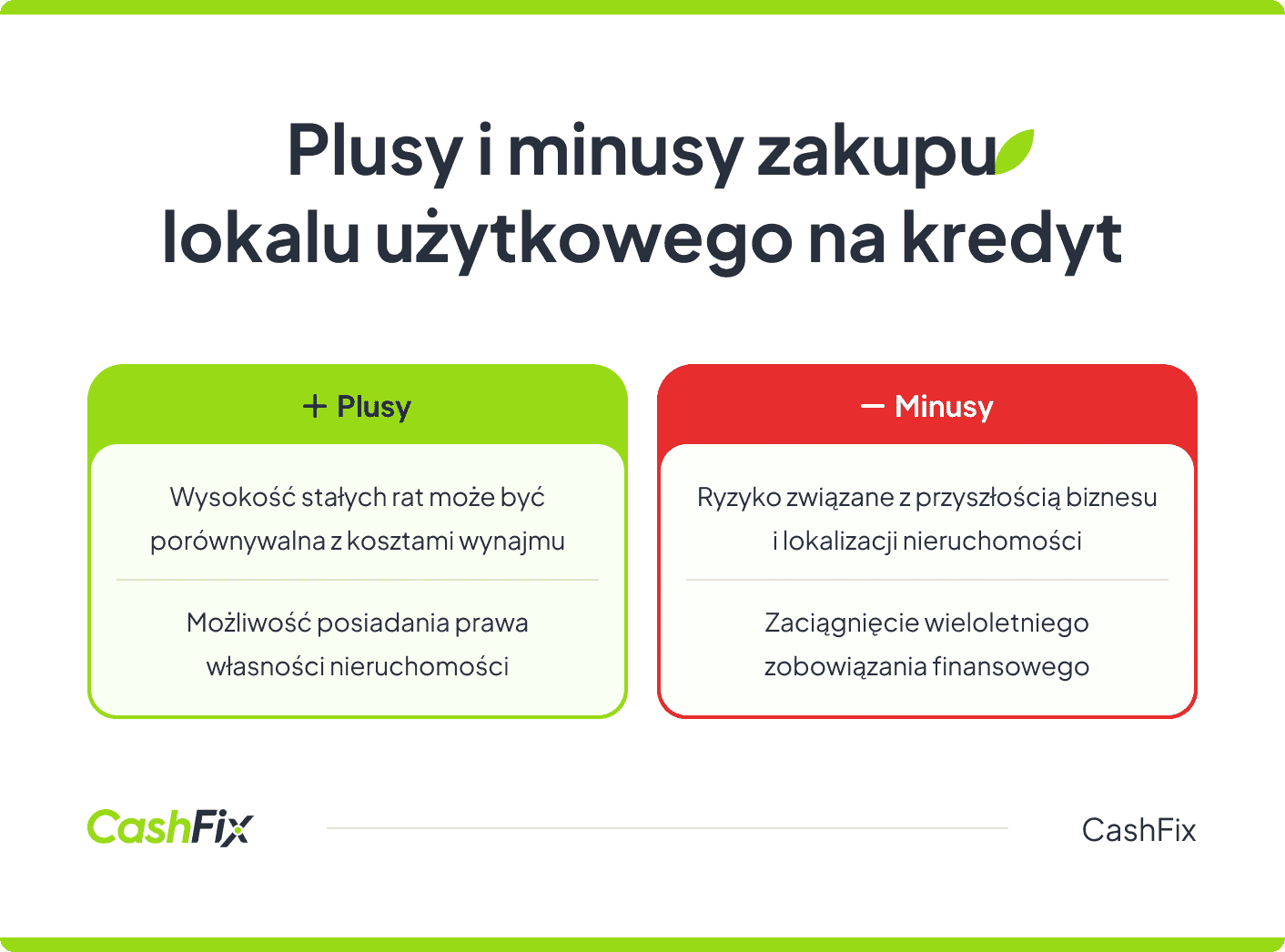

Wynajęcie czy zakup lokalu użytkowego — co się bardziej opłaca?

Działalność gospodarczą można prowadzić w lokalu własnym lub wynajętym. Oczywiście opłacanie comiesięcznych kwot za wynajem może być uciążliwe. Dlatego na pierwszy rzut oka możliwość zaciągnięcia kredytu hipotecznego wydaje się o wiele bardziej opłacalna. Wysokość raty może pokrywać się z kwotą opłat za korzystanie z lokalu użytkowego.

Warto jednak pamiętać, że jest to wieloletnie zobowiązanie, a lokal może być potrzebny nam tylko tymczasowo. Dlatego składając wniosek o firmowy kredyt hipoteczny, trzeba wziąć pod uwagę możliwości rozwoju biznesu, a także ewentualne zagrożenia. Bank dobrze o tym wie, dlatego wymagania do zaciągnięcia kredytu hipotecznego na lokal użytkowy bywają surowe.

Kredyty i pożyczki dostępne bez zbędnych formalności - Aktualny rankingWymagania banku i lista dokumentów potrzebna do uzyskania kredytu na lokal użytkowy

Składając wniosek o kredyt hipoteczny na lokal użytkowy, musisz uzbroić się w cierpliwość i pokaźną ilość dokumentów. Uzyskanie kredytu jest obwarowane dużą liczbą formalności i jest trudniejsze niż otrzymanie pozytywnej decyzji w sprawie kredytu hipotecznego na mieszkanie, czy budowę domu. Koniecznie zgromadź komplet niezbędnych dokumentów wymaganych przez bank.

Kredyt hipoteczny na lokal użytkowy — lista dokumentów

Dokumentacja dotycząca nieruchomości:

- odpis z księgi wieczystej — musi być aktualny,

- umowa przedwstępna sporządzona w formie aktu notarialnego,

- akt notarialny potwierdzający prawo własności zbywcy — czyli osoby, która sprzedaje Ci lokal użytkowy,

- wyrys z mapy ewidencyjnej,

- dokumentacja operatu szacunkowego,

- wycena nieruchomości,

- projekt budowy — w przypadku stawiania nowego budynku lub planów związanych z przebudową.

Dokumentacja firmowa:

- dokument tożsamości (dowód osobisty) właściciela lub osoby podpisującej umowę w imieniu firmy,

- zaświadczenie z CEiDG (w przypadku JDG) lub z KRS (w przypadku spółek),

- statut lub umowa spółki (nie dotyczy JDG),

- zaświadczenie z ZUS o niezaleganiu ze składkami,

- decyzja o nadaniu NIP i REGON,

- uchwała wspólników o zgodzie na zaciągnięcie kredytu (nie dotyczy JDG),

- deklaracje PIT lub CIT,

- wyciąg z rachunku bankowego,

- dokumenty finansowe — w zależności od rodzaju i formy działalności: Książka Przychodów i Rozchodów, Rachunek Zysków i Strat,

- zaświadczenie z US o wysokości przychodów ewidencjonowanych.

Poza tym należy przygotować obszerny i rzetelnie obrazujący możliwości firmy biznesplan. Uzyskanie kredytu będzie możliwe dopiero po dogłębnej analizie sytuacji przedsiębiorstwa, historii kredytowej i planów na przyszłość. Dopiero na tej podstawie bank określi zdolność kredytową. Pamiętaj, że mimo Twoich starań bank może odrzucić wniosek.

Otrzymaj oferty pożyczek po bezpłatnej analizieKiedy bank może odmówić przyznania kredytu hipotecznego na lokal użytkowy?

Jeśli planujesz zakup lokalu użytkowego lub jego budowę i chcesz dokonać tego za pomocą kredytu hipotecznego, musisz znać najbardziej popularne powody odmowy udzielenia takiego finansowania. Bank odrzuca wnioski firm:

- z negatywną historią kredytową,

- bez historii kredytowej,

- gdy brakuje stażu lub odpowiedniego poziomu rentowności biznesu,

- gdy lokalizacja lokalu użytkowego nie jest w oczach banku atrakcyjna, lub nieodpowiednia do prowadzenia danej działalności gospodarczej,

- nieprzekonujący biznesplan, niepoparty rzetelnymi analizami i realnymi prognozami.

Jeśli chcesz wziąć kredyt hipoteczny, ale bank odmówił Ci tej formy finansowania, możesz poszukać alternatyw, choćby takich jak kredyt gotówkowy, pożyczka pozabankowa czy pozyskanie inwestora.

Inne sposoby finansowania zakupu lokalu użytkowego

Odmowa ze strony banku nie musi oznaczać końca możliwości. Istnieje kilka alternatywnych rozwiązań, po które można się zgłosić, kiedy bank wyda decyzję odmowną. Poza tym, że można poszukać inwestora, który wesprze nasz biznes w zamian za udziały, warto zastanowić się nad innymi rodzajami kredytowania.

Banki udzielają firmom na przykład kredytów inwestycyjnych, które również można przeznaczyć na zakup, budowę czy rozbudowę nieruchomości. Jeśli firma już posiada nieruchomość, to korzystna może okazać się pożyczka hipoteczna udzielana pod jej zastaw. Taka pożyczka może być zaciągana na kwoty sięgające około 60% wartości posiadanej nieruchomości.

Jeśli jednak zdecydujesz się zaciągnąć kredyt hipoteczny na lokal użytkowy, musisz mieć świadomość, ile kosztuje takie finansowanie.

Kredyt na lokal użytkowy i inne oferty pożyczek w rankinguKredyt hipoteczny dla firmy — ile kosztuje?

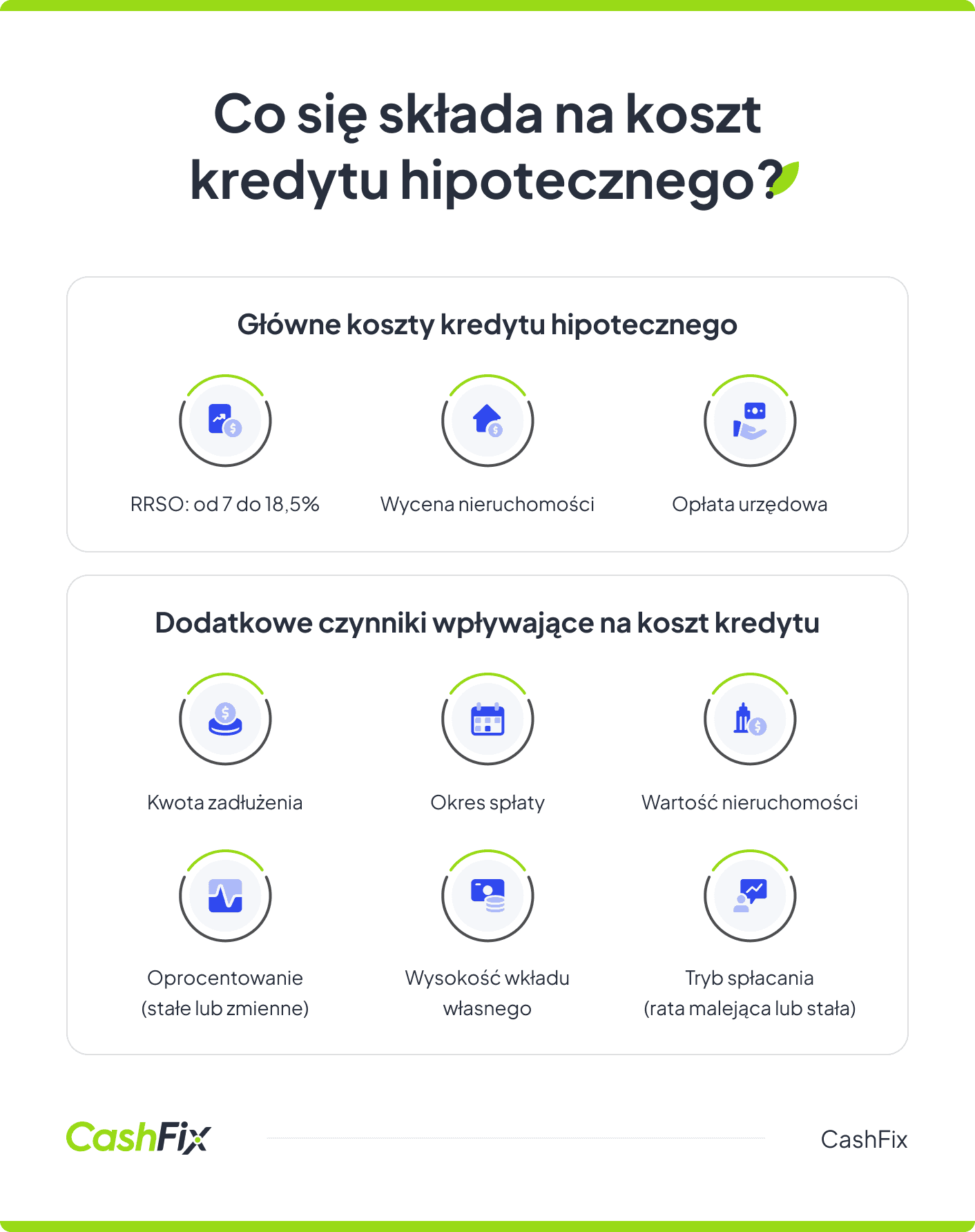

Realna roczna stopa oprocentowania kredytu hipotecznego wynosi od 7 do 18,5%. Całkowity koszt takiego kredytu wydaje się wysoki, ponieważ czas spłaty zobowiązania jest bardzo długi (nawet do 35 lat). Jednak w porównaniu do innych pożyczek wypada całkiem przyzwoicie, przynajmniej pod względem oprocentowania. To ile kosztuje kredyt hipoteczny, nie zależy jedynie od RRSO. Prócz oprocentowania, prowizji i ubezpieczenia spłaty kredytu, które wchodzą w skład RRSO, klient musi liczyć się także z kosztami takimi jak:

- koszty notarialne,

- koszty wyceny nieruchomości,

- koszty ustanowienia hipoteki na nieruchomości.

Ważne

Ostateczny koszt kredytu zależy od kilku czynników, między innymi od kwoty zadłużenia, okresu spłaty zobowiązania, wartości nieruchomości, tego, czy oprocentowanie kredytu jest stałe, czy zmienne, trybu spłacania w ratach malejących lub stałych oraz tego, ile wynosi wkład własny.

Warto pamiętać, że waluta kredytu hipotecznego musi być dobrana odpowiednio do waluty dochodów osiąganych przez kredytobiorcę. Szukaj zatem ofert najlepiej dopasowanych do specyfiki Twojego biznesu.

Kredyt na lokal użytkowy — jak znaleźć oferty?

Aby znaleźć najlepszy kredyt na lokal użytkowy, należy uważnie przeanalizować oferty dostępne na rynku. Jeśli interesuje Cię najlepsza oferta, sprawdź warunki zaciągnięcia kredytu w co najmniej kilku bankach. Możesz też skontaktować się z CashFix — przeanalizujemy Twoją sytuację i zaproponujemy gotowe rozwiązania.

Zakup nieruchomości czy sfinansowania lokalu użytkowego przy pomocy kredytu to coraz częściej wybierane rozwiązanie, musisz jednak pamiętać, że w przypadku wyższych kwot konieczne będzie zabezpieczenie.

Poznaj oferty kredytów i pożyczek przygotowanych dla CiebieKredyt na lokal użytkowy a zabezpieczenia spłaty zobowiązania

Choć kredyt hipoteczny dla firmy ma jedno oczywiste zabezpieczenie, a jest nim sama nieruchomość, nie musi być ono wcale jedynym wymaganym przez bank. Wśród najczęściej spotykanych dodatkowych zabezpieczeń kredytu na lokal komercyjny znajdziesz:

- oświadczenie o poddaniu się egzekucji, spisane w akcie notarialnym,

- cesję z polisy ubezpieczeniowej na rzecz banku,

- weksel własny in blanco,

- kaucję,

- pełnomocnictwo do konta osobistego właściciela firmy,

- przelew wierzytelności przyszłych,

- inne zabezpieczenia ustalane indywidualnie.

Podsumowanie

- Zaciągnięcie kredytu na lokal użytkowy to poważna decyzja, która może przyspieszyć rozwój biznesu bez znacznego zwiększania comiesięcznych kosztów.

- Kredyt hipoteczny dla firm jest trudniejszy do uzyskania i droższy niż kredyt dla osób fizycznych, ponieważ banki wymagają dodatkowych zabezpieczeń i analizują zdolność kredytową firmy z uwzględnieniem perspektyw w przyszłości.

- Osoby fizyczne mogą łączyć kredyt hipoteczny na lokal użytkowy z kredytem na cele mieszkaniowe, co jest korzystne dla małych biznesów, ze względu na niższe koszty.

- Wybór między wynajmem a zakupem lokalu użytkowego zależy od specyfiki działalności firmy, jej perspektyw rozwoju oraz zdolności do długoterminowych zobowiązań finansowych.

- Najlepszy moment na wniosek o kredyt hipoteczny to okres, gdy firma przynosi zyski i jest stabilna, a banki wymagają stażu działalności od 12 do 24 miesięcy oraz rzetelnego biznesplanu i dokumentacji finansowej.

- W przypadku odmowy udzielenia kredytu na sfinansowanie zakupu lokalu istnieją alternatywy, takie jak kredyt inwestycyjny, pożyczka hipoteczna pod zastaw posiadanej nieruchomości, czy poszukiwanie inwestora.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Jak pozyskać kredyt inwestycyjny dla firm?

Szukasz finansowania dobranego do potrzeb Twojego biznesu? Zobacz, na co możesz liczyć, wnioskując o kredyt inwestycyjny dla firm.

Pożyczka pozabankowa dla firm – ile kosztuje i kiedy warto z niej skorzystać?

Planujesz zaciągnięcie pożyczki pozabankowej? Dowiedz się, ile kosztuje takie finansowanie i kiedy naprawdę warto z niego skorzystać?

Kredyt ze stałym oprocentowaniem – czy faktycznie warto go zaciągnąć?

Planujesz zaciągnięcie kredytu lub pożyczki? Dowiedz się, czym różni się kredyt ze stałym oprocentowaniem od kredytu z oprocentowaniem zmiennym.