Nowe firmy nierzadko spotykają się z odmową kredytu. Choć wiele banków i firm pożyczkowych deklaruje, że wspiera nowe biznesy, oferty kredytów gotówkowych dla firm z krótkim stażem, poniżej 6 miesięcy lub nawet 12 miesięcy to rzadkość. Przeanalizowaliśmy sytuację takich przedsiębiorstw i propozycje kredytów dla nich dostępnych. Dowiedz się, czy i kiedy warto skorzystać z oferty banku lub firmy pożyczkowej oraz jakie warunki musi spełniać Twoja firma, by otrzymać pozytywną decyzję kredytową.

Czego dowiesz się z artykułu?

- Na czym polega kredyt dla firm na 6 miesięcy działalności

- Kredyt dla firm z krótkim stażem — plusy i minusy

- Jakie oferty kredytu może otrzymać firma ze stażem poniżej 6 miesięcy?

- Kredyt dla firm z krótkim stażem — na co zwracać uwagę?

- Kredyt dla firm na 6 miesięcy działalności — wymagane dokumenty

- Alternatywy kredytu dla firm z krótkim stażem

- Jak zwiększyć szanse na kredyt dla firm ze stażem do 6 miesięcy?

- Gdzie szukać kredytów dla firm z krótki stażem?

- Najczęściej zadawane pytania (FAQ)

Na czym polega kredyt dla firm na 6 miesięcy działalności

Kredyt dla nowych firm, które są na rynku krótko, około 6 miesięcy, to produkt, który w ofertach banków i firm pożyczkowych pojawia się rzadziej niż tradycyjny kredyt gotówkowy. Dzieje się tak dlatego, że uzyskanie kredytu firmowego jest znacznie trudniejsze niż tego dla osób fizycznych. W przypadku firm działających poniżej 6 miesięcy bardzo trudno o rzetelne wyliczenie zdolności kredytowej. Kredyt dla takich firm najczęściej wymaga zabezpieczenia lub obwarowany jest innymi wymogami, dzięki którym bank lub inna instytucja udzielająca pożyczek może być pewna, że należność zostanie uregulowana.

Zdarza się, że banki oferują kredyt dla firm na 6 miesięcy działania, ale tylko dla firm, których właściciele mają dobrą historię kredytową. Mogą wymagać też, aby wnioskujący o kredyt byli od określonej liczby lat lub miesięcy klientami jako osoby prywatne i korzystali z wybranych produktów. Przykładowo byli właścicielami rachunku bankowego z regularnymi wpływami lub posiadali terminowo spłacane kredyty (na przykład hipoteczne lub gotówkowe).

Kredyt dla firm z krótkim stażem — plusy i minusy

Firmy działające na rynku od 6 miesięcy mają ograniczone możliwości pożyczania pieniędzy. Żeby kredyt na rozwój firmy, czy rozpoczęcie działalności, był możliwy, trzeba spełnić szereg warunków, ale czy warto na tym etapie prowadzenia działalności gospodarczej sięgać po finansowe wsparcie zewnętrzne? Kredyt czy pożyczka zawsze wiążą się z kosztami, a każdy koszt to dodatkowe obciążenie dla przedsiębiorstwa.

Pożyczki dla firm działających poniżej 6 miesięcy mają swoje zalety:

- szybki dostęp do kapitału zewnętrznego pozwala zaspokoić bieżące potrzeby firmy, takie jak wydatki na cele związane z codzienną działalnością, czy długoterminowe inwestycje,

- możliwość skorzystania z okazji biznesowej, która z powodu braku środków mogłaby się zdezaktualizować,

- krótki okres spłaty, na który najczęściej rozkłada się pożyczkę, sprawia, że firma szybko upora się ze zobowiązaniem i zbuduje pozytywny obraz w swojej historii kredytowej,

- poprawa płynności finansowej firmy z krótkim stażem, nieprzygotowanej na wahania dochodu.

Do wad zaciągania pożyczek dla firm z krótkim stażem należą:

- koszty korzystania z pożyczki dla firmy działającej około 6 miesięcy są wyższe niż w przypadku kredytów dla klientów indywidualnych,

- potencjalne trudności w spłacie zadłużenia sprawiają, że przedsiębiorcy posiłkują się nowymi pożyczkami udzielanymi na gorszych warunkach i wpadają w spiralę zadłużenia,

- niskie kwoty sprawiają, że możliwości inwestycyjne są ograniczone, a osiągnięcie szybkiego zwrotu z inwestycji jest utrudnione,

- krótkie terminy spłaty, które często charakteryzują kredyt dla nowych firm, oznaczają wyższe raty miesięczne.

Jakie oferty kredytu może otrzymać firma ze stażem poniżej 6 miesięcy?

Choć działalności gospodarcze z krótkim stażem mogą liczyć na ograniczoną ofertę finansowania, na rynku nie brakuje ofert kredytów i pożyczek dla nowych biznesów. Znajdą się wśród nich nawet takie, które możesz otrzymać zaraz po rejestracji w CEIDG. Wśród ofert pojawiają się takie, których maksymalna wartość finansowania wynosi ponad 500 000 zł, choć najczęściej kwoty te kończą się na poziomie kilkudziesięciu tysięcy.

Banki i firmy pożyczkowe działające w branży finansowej mogą mieć dwie oferty, z których niższa będzie obowiązywała bez zabezpieczenia. Wśród wymaganych zabezpieczeń pod wyższe kwoty kredytu pojawiają się nieruchomości, weksle in blanco, poręczenia od osób trzecich i inne. Poza tym możesz zyskać dodatkowe pieniądze pod pewnymi warunkami. Podczas analizy ofert w jednym z banków natrafiliśmy na kredyt skierowany dla młodych przedsiębiorców, którzy otwierają biznes w dziedzinie, w której wcześniej zdobyli doświadczenie, na przykład na etacie.

Część banków oferuje kredyt na prowadzoną działalność gospodarczą tylko na zasadzie kredytu gotówkowego lub hipotecznego, a część ma bogatszą ofertę uzupełnioną o kredyt w rachunku bieżącym, kredyt w rachunku kredytowym, czy kartę kredytową. Takie limity czy linie kredytowe bywają bardzo przydatne zwłaszcza jeśli chodzi o zaspakajanie bieżących potrzeb przedsiębiorstwa.

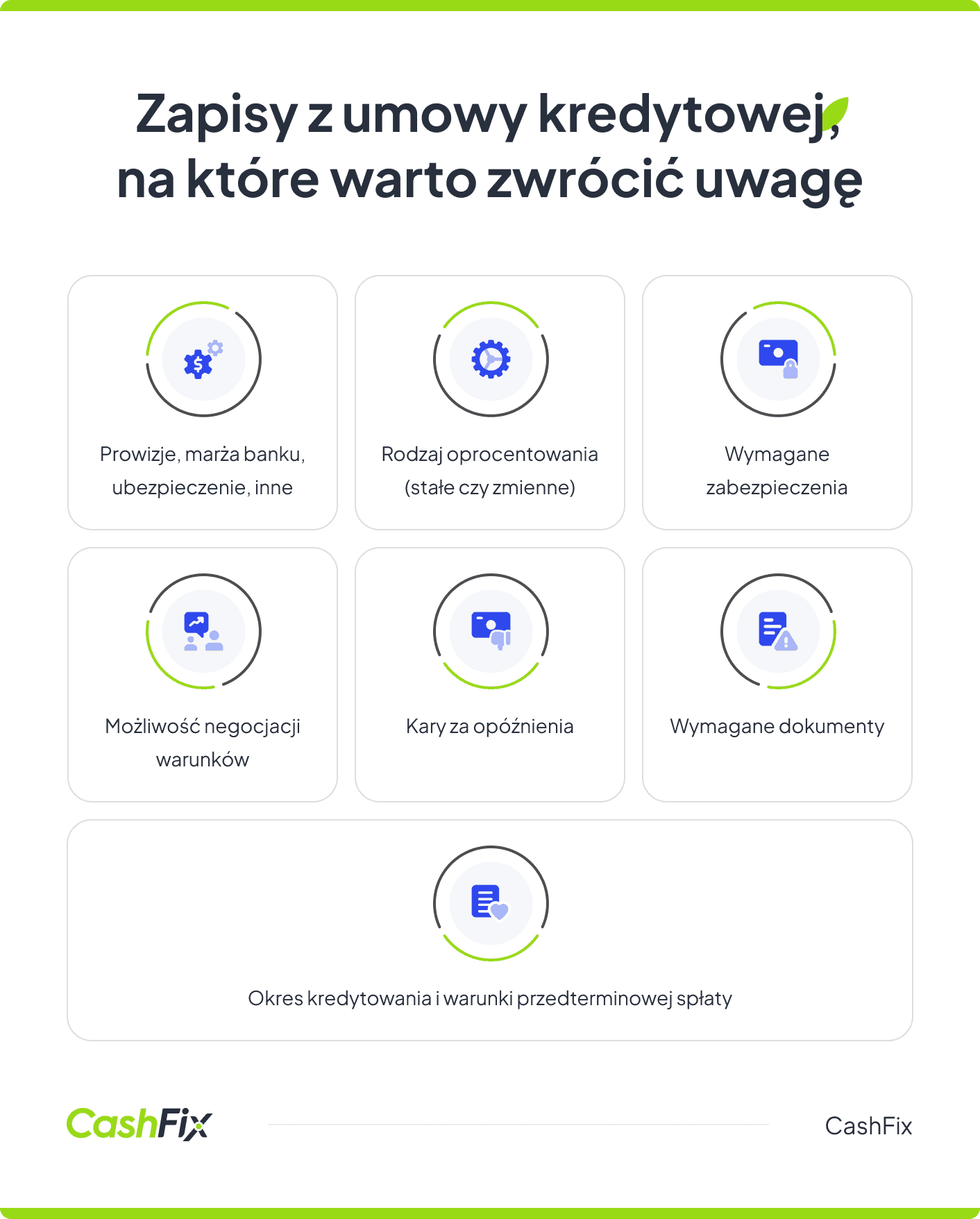

Kredyt dla firm z krótkim stażem — na co zwracać uwagę?

Przy ubieganiu się o kredyt dla firmy z krótkim stażem, warto zwrócić szczególną uwagę na następujące elementy, które mogą znaleźć się w umowie kredytowej:

- Oprocentowanie — sprawdź, czy oprocentowanie jest stałe, czy zmienne, oraz jakie są koszty związane z każdą opcją.

- Prowizje, marża banku i inne opłaty — zwróć uwagę na wszelkie prowizje, opłaty przygotowawcze oraz koszty administracyjne, które mogą znacząco wpłynąć na całkowity koszt kredytu.

- Okres kredytowania — ustal, jaki jest maksymalny okres spłaty kredytu i jakie są warunki przedterminowej spłaty.

- Zabezpieczenia — sprawdź, jakie formy zabezpieczenia są wymagane przez bank, np. poręczenia, hipoteka, weksel.

- Wymagane dokumenty — upewnij się, że jesteś w stanie dostarczyć wszystkie wymagane dokumenty, takie jak biznesplan, prognozy finansowe, zaświadczenia o niezaleganiu z podatkami.

- Kary za opóźnienia — dowiedz się, jakie są konsekwencje finansowe w przypadku opóźnień w spłacie kapitału i rat kredytu.

Staranna analiza powyższych elementów pozwoli na wybór najkorzystniejszej oferty kredytowej i uniknięcie nieprzyjemnych niespodzianek wynikających z treści umowy.

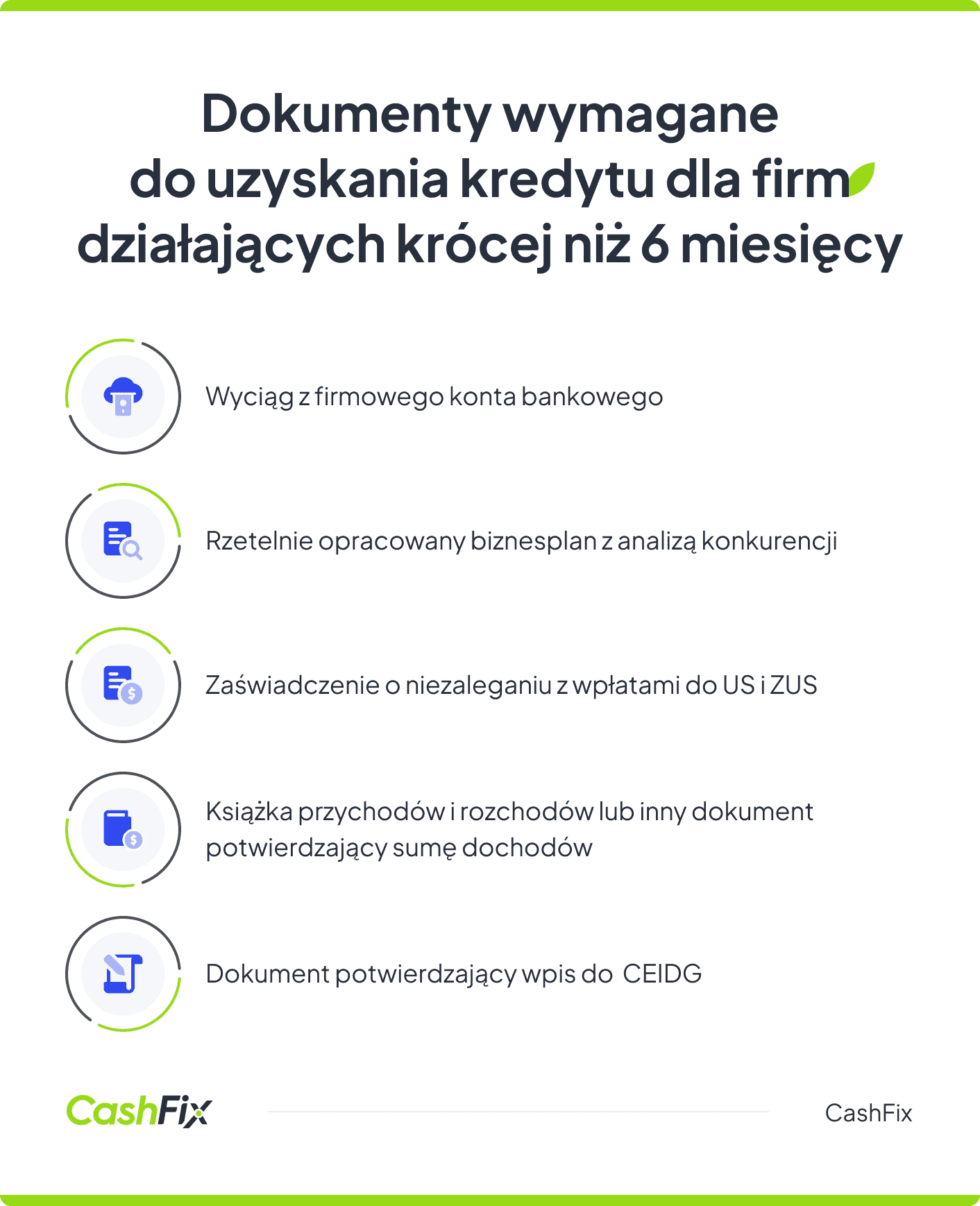

Kredyt dla firm na 6 miesięcy działalności — wymagane dokumenty

Staranie się o finansowanie inwestycji czy bieżących potrzeb zawsze wiąże się z koniecznością przedstawienia kompletu wymaganych dokumentów. Podobnie jest jeśli chcemy uzyskać kredyt dla firm. 6 miesięcy działalności gospodarczej powinno być poparte wyciągiem z firmowego konta bankowego, książką przychodów i rozchodów lub innym dokumentem potwierdzającym dochód firmy.

Zazwyczaj konieczne jest również zaświadczenie o niezaleganiu z wpłatami do US i ZUS oraz potwierdzenie wpisania do rejestru działalności gospodarczej. Aby dostać kredyt inwestycyjny, obrotowy czy gotówkowy, trzeba udowodnić, że jego spłata jest jak najbardziej realna. Informację o ostatecznym komplecie potrzebnych dokumentów otrzymasz w banku lub instytucji, w których starasz się o kredyt. Co warto zauważyć, do uzyskania kredytu potrzebne będą również informacje o historii kredytowej, które bank sprawdza w Biurze Informacji Kredytowej.

Obecnie coraz więcej banków pozwala na złożenie wniosku online, choć w niektórych (np. banki spółdzielcze) będą wymagać wizyty w placówce banku.

Alternatywy kredytu dla firm z krótkim stażem

Kredyt bankowy to często opcja, która jako pierwsza przychodzi do głowy, gdy szukamy finansowania zewnętrznego. Jednak w przypadku firm z krótkim stażem warto rozważyć alternatywne źródła gotówki potrzebnej na rozwój firmy. Warto rozważyć faktoring odwrotny, możliwość zaciągnięcia pożyczki na osobę prywatną — właściciela firmy, pożyczkę z instytucji pozabankowej i zapoznać się z warunkami aktualnych programów pomocowych UE i rządowych.

Kredyt lub pożyczka zaciągnięta na osobę prywatną a jednoosobowa działalność gospodarcza

Kiedy trudno o kredyt dla firm bez zdolności kredytowej warto rozważyć zaciągnięcie zobowiązania na rachunek właściciela, ma on znacznie większe szanse na otrzymanie finansowania na siebie niż na działalność gospodarczą.

Szukając środków na rozwój firmy, warto rozważyć również kredyt hipoteczny. Dzięki zabezpieczeniu go wartością nieruchomości, która należy do majątku firmy, masz szansę na otrzymanie wyższej kwoty finansowania, rozłożonej na dłuższy okres kredytowania. Podobnie jak w przypadku kredytów gotówkowych istnieje możliwość zaciągnięcia kredytu hipotecznego pod nieruchomość prywatną, na rzecz właściciela i zainwestowanie pozyskanych w ten sposób środków w cele firmowe.

Pożyczka firmowa z instytucji pozabankowej

Pożyczki pozabankowe dla firm od instytucji finansowych to ciekawa alternatywa, kiedy szukasz pieniędzy przyznawanych szybko i z minimalnymi wymaganiami formalnymi. Pożyczki poPożyczki pozabankowe dla firm od instytucji finansowych to ciekawa alternatywa, kiedy szukasz pieniędzy przyznawanych szybko i z minimalnymi wymaganiami formalnymi. Pożyczki pozabankowe dla firm z krótkim stażem charakteryzuje często krótszy czas na spłatę i niższa kwota, którą można otrzymać. Jednak pozwalają one szybko zaspokoić potrzeby przedsiębiorstwa, dokonać koniecznego zakupu lub uregulować zobowiązanie. Co ciekawe, w ofercie takich instytucji może znaleźć się pożyczka dla firm na oświadczenie, dzięki której uzyskasz finansowanie bez dodatkowych zabezpieczeń i skomplikowanych formalności.

RANKING KREDYTÓW I POŻYCZEKProgramy rządowe i środki UE dla firm do 6 miesięcy działalności gospodarczej

Aktualne dotacje rządowe i ze środków UE to korzystna alternatywa finansowania dla przedsiębiorstw. Część nowych firm działających około 6 miesięcy może liczyć na finansowanie lub pożyczkę na preferencyjnych warunkach z funduszy publicznych. Warto znać programy, i instytucje, które aktualnie przyjmują wnioski.

Takie wsparcie finansowe przyznawane jest często nowym, innowacyjnym firmom i ma swoje ograniczenia. Wnioski przyjmowane są przez określony czas w roku, wspierane są konkretne branże i projekty. Pojawiają się również ograniczenia geograficzne, takie jak finansowanie dla firm udzielane tym zarejestrowanym w wyznaczonych województwach.

Finansowanie faktur zakupowych

Dla przedsiębiorstw z krótkim stażem faktoring odwrotny może być łatwiej dostępny niż klasyczny kredyt. Firma nie potrzebuje długiej historii kredytowej – kluczowe znaczenie ma wiarygodność dostawcy i sama transakcja. Faktor opłaca fakturę wystawioną przez dostawcę, a młoda firma spłaca należność w ustalonym terminie, często nawet po kilku miesiącach. To rozwiązanie poprawia płynność i pozwala kupować towar lub usługi bez angażowania własnych środków na start.

Jak zwiększyć szanse na kredyt dla firm ze stażem do 6 miesięcy?

Firmy ze stażem do 6 miesięcy nie mogą przebierać w kredytach, oferta skierowana do nich jest mocno ograniczona, ale nie oznacza to, że nie mogą zrobić nic, żeby udzielenie kredytu było bardziej prawdopodobne. Decydując się na złożenie wniosku o kredyt postaraj się o:

- dobrą historię kredytową — chociaż bank nie znajdzie informacji o zadłużeniach nowej firmy, z pewnością sprawdzi on jej właściciela, praktyka ta jest powszechna zwłaszcza w przypadku osób prowadzących jednoosobową działalność gospodarczą,

- biznesplan — kluczowym dokumentem, który możesz przygotować samodzielnie, jest oparty na rzetelnych wyliczeniach biznesplan. Powinien on zawierać szacowane zyski, informacje o konkurencji, plany techniczne, finansowe i marketingowe, mogą przekonać bank do udzielenia finansowania,

- zabezpieczenie kredytu — jeśli szukasz finansowania na większą skalę, takiego jak kredyty inwestycyjne, postaraj się o zabezpieczenie, bank chętniej decyduje się na udzielenie kredytu firmowego jeśli wie, że w razie braku spłaty zabezpiecza go środek trwały, poręczenie lub weksel, dzięki którym łatwiej ściągnie ewentualne zadłużenie.

Warto pamiętać, że wzięcie kredytu na prowadzoną od 6 miesięcy działalność gospodarczą jest dość trudne i wymaga przekonania banku o tym, że będziemy w stanie spłacić zobowiązanie w terminie.

Gdzie szukać kredytów dla firm z krótkim stażem?

Przy poszukiwaniu kredytów dla firm z krótkim stażem, czy pożyczek dla firm jednoosobowych warto skorzystać z różnych źródeł, aby znaleźć najkorzystniejsze oferty. Jeśli nie czujesz się na siłach lub brakuje Ci czasu na dogłębną analizę zachęcamy do kontaktu z CashFix. Dzięki nam zyskasz dostęp do wielu ofert kredytowych dostosowanych do potrzeb nowych przedsiębiorstw. Współpracujemy z bankami i instytucjami finansowymi, co pozwala na porównanie różnych propozycji i wybór najlepszej opcji, zarówno na inwestycje, jak i na bieżące wydatki.

Pamiętaj, że możesz także odwiedzić bezpośrednio strony internetowe banków, które często oferują specjalne programy dla młodych firm. Dodatkowo warto rozważyć skorzystanie z usług lokalnych instytucji wsparcia przedsiębiorczości oraz agencji rządowych, które oferują preferencyjne warunki kredytowe dla nowych biznesów. Nie zapomnij również o konsultacji z doradcami finansowymi, którzy mogą pomóc w nawigowaniu po dostępnych opcjach i wybraniu najbardziej odpowiedniego rozwiązania.

Wypełnij formularz i otrzymaj oferty kredytów na atrakcyjnych warunkachNajczęściej zadawane pytania (FAQ)

Jak długo firma musi działać, aby dostać kredyt?

Banki zwykle wymagają co najmniej 6–12 miesięcy działalności, aby uzyskać pełną ofertę finansowania.

Jakie warunki zwiększają szanse, by dostać kredyt?

Pomaga solidne zabezpieczenie, pozytywna historia kredytowa właścicieli, regularne wpływy na firmowe konto i korzystanie z innych produktów bankowych.

Dlaczego warto rozważyć szybki kredyt gotówkowy?

Może zaspokoić bieżące potrzeby, umożliwić skorzystanie z okazji biznesowej, poprawić płynność finansową i budować historię kredytową.

Jakie są ryzyka i wady takiego finansowania?

Wyższe koszty, krótkie terminy spłaty, ryzyko problemów z obsługą zadłużenia i niskie kwoty kredytu ograniczające inwestycje.

Jakie dokumenty są potrzebne, by otrzymać kredyt firmowy?

Najczęściej: wyciąg z konta bankowego, książka przychodów i rozchodów, zaświadczenia o niezaleganiu z podatkami oraz biznesplan.

Co może zwiększyć szansę na pozytywną decyzję kredytową?

Budowanie historii kredytowej, przygotowanie rzetelnego biznesplanu oraz przedstawienie atrakcyjnego zabezpieczenia.

Czy mogę otrzymać kredyt obrotowy, na bieżącą działalność jeśli nie mam konta firmowego?

Zazwyczaj nie. Banki wymagają posiadania firmowego rachunku, na który będą wpływać środki z kredytu i z którego będą pobierane raty. Konto firmowe ułatwia też ocenę zdolności kredytowej i jest standardowym warunkiem przy kredytach dla przedsiębiorców.

Czy mogę liczyć na kredyt inwestycyjny z gwarancją de minimis jeśli moja firma jest nowa?

Tak, ale jest to trudniejsze. Program BGK nie wyklucza nowych firm, jednak banki zwykle wymagają podstawowej historii finansowej lub zabezpieczeń. Jeśli działalność dopiero startuje, konieczne będzie przedstawienie solidnego biznesplanu, wkładu własnego i udokumentowanie przyszłych przychodów, aby zwiększyć szansę na pozytywną decyzję.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Rodzaje kredytów dla firm – kompletny przewodnik

Szukasz finansowania dla swojej firmy, ale nie wiesz jaki rodzaj kredytu wybrać? Zapoznaj się z naszym przewodnikiem, a z łatwością podejmiesz decyzję.

Kredyt a pożyczka – różnice, podobieństwa, wady i zalety

Potrzebujesz środków finansowych, ale nie wiesz jaki produkt jest dla Ciebie? Zobacz, czym różnią się, a w czym są do siebie podobne kredyty i pożyczki.

Pożyczka pozabankowa dla firm – ile kosztuje i kiedy warto z niej skorzystać?

Planujesz zaciągnięcie pożyczki pozabankowej? Dowiedz się, ile kosztuje takie finansowanie i kiedy naprawdę warto z niego skorzystać?