Problemy finansowe firmy to bardzo częste zjawisko w biznesie. Powodem tego mogą być m.in. pogłębiające się zatory płatnicze. Do najskuteczniejszych metod walki z nimi należy faktoring i forfaiting, które mimo pewnych podobieństw, różnią się od siebie. Dowiedz się, który będzie dla Ciebie najlepszy.

Czego dowiesz się z artykułu?

Na czym polega faktoring?

Aby wiedzieć, czym jest forfaiting, musisz najpierw poznać definicję faktoringu, ponieważ choć często oba terminy mylone są ze sobą, nie są tym samym.

Definicja

Faktoring jest skutecznym narzędziem finansowym poprawiającym płynność finansową przedsiębiorstwa i polega m.in. na sprzedaży faktorowi (firmie faktoringowej lub bankowi) nieprzeterminowanych faktur faktorowi.

By móc skorzystać z faktoringu, musisz spełnić dwa podstawowe warunki:

- prowadzenie własnej firmy;

- wystawianie kontrahentom faktur z odroczonym terminem płatności z tytułu dostaw i usług.

Rozwiązanie to cieszy się na rynku finansowym sporym zainteresowaniem, gdyż oferuje natychmiastową płatność za faktury pomniejszoną o niewielką prowizję dla faktora, który to następnie sam oczekuje na płatność od kontrahenta.

Przykład

Pani Joanna prowadzi salon meblarski. Pan Jarek, który jest stałym klientem pani Joanny, postanowił kupić u niej meble i poprosił o wystawienie faktury. Zależy mu na odroczonej płatności, dlatego kobieta wyznaczyła 30 dni na zapłatę. Niestety sama ma zobowiązania, dlatego nie jest jej na rękę czekać, aż klient ureguluje zobowiązanie. Pani Joanna decyduje się więc na faktoring, dzięki któremu otrzymała należność niemalże od razu, a pan Jarek musi zapłacić firmie faktoringowej zgodnie z ustalonym terminem płatności.

Forfaiting, co to jest?

Wspominaliśmy o różnicach między forfaitingiem a faktoringiem, co nie oznacza, że usługi te nie mają ze sobą cech wspólnych, a jedną z nich jest przede wszystkim cel. Najpierw jednak poznajmy definicję forfaitingu.

Ten typ usługi finansowej zgodnie z polskim prawem stanowi umowę nienazwaną, która zabezpiecza Cię przed niewypłacalnością Twojego kontrahenta. Całe ryzyko niewypłacalności dłużnika ponosi forfaiter.

Definicja

Forfaiting to mechanizm finansowania handlu międzynarodowego. Polega na wykupie nieprzeterminowanych należności powstałych w wyniku realizacji umów, które najczęściej odnoszą się do transakcji zagranicznych. Taka należność przyjmuje postać weksla.

Wracając do wspólnego celu – forfaiting tak jak faktoring, skoncentrowany jest na tym, aby wspomóc Cię finansowo poprzez przeniesienie praw do wierzytelności na forfaitera, który w zamian przelewa na Twoje konto ustaloną kwotę pomniejszoną o odsetki za cały okres forfaitingu.

Wyróżniamy forfaiting wierzytelności:

- handlowych,

- wekslowych,

- leasingowych.

Ważne

Dzięki forfaitingowi można uniknąć zaciągnięcia kredytu dla sfinansowania odroczonych wierzytelności.

Forfaiting akceptowany jest na całym świecie, co czyni go niezwykle uniwersalnym środkiem zaradczym w przypadku zatorów płatniczych.

Sprawdź: Faktoring eksportowy a importowy

Strony umowy forfaitingu

Proces forfaitingu zakłada udział łącznie 4 podmiotów, a są nimi:

- forfaitysta, czyli ktoś, kto decyduje się na forfaiting (eksporter);

- forfaiter, czyli instytucja wykupująca należność, która w zamian za to wypłaca pieniądze forfaityście;

- kontrahent (importer);

- bank kontrahenta.

Co istotne, stronami umowy forfaitingu będą tylko forfaitysta i forfaiter.

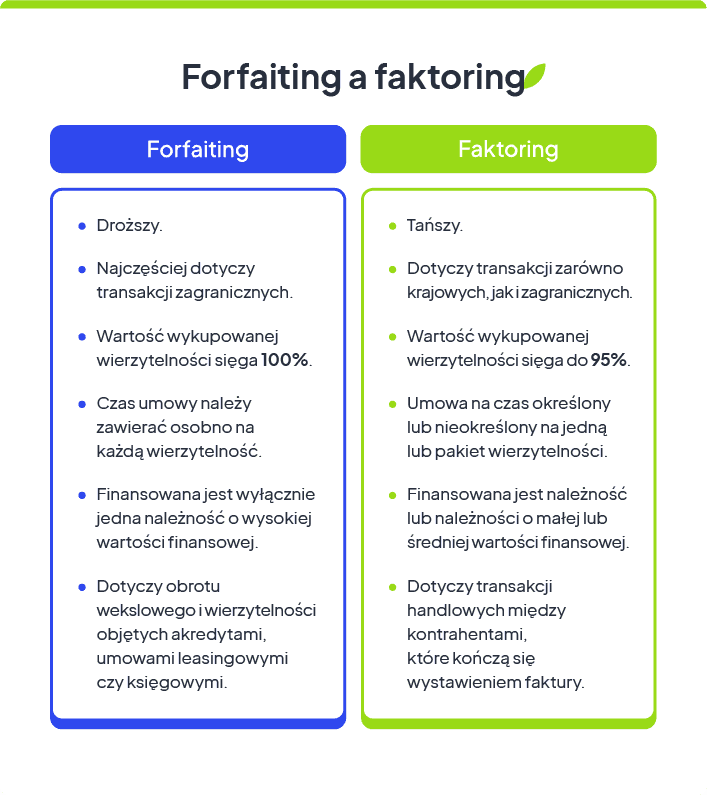

Faktoring a forfaiting – 6 najważniejszych różnic

Zarówno faktoring, jak i forfaiting należą do umów nienazwanych. I choć charakteryzują się takim samym przeznaczeniem, to odróżniają je od siebie pewne znaczące elementy.

— faktoring zabezpiecza umowy krótkoterminowe (maks. 210 dni terminu płatności) i dotyczy on faktur. Forfaiting zabezpiecza umowy długoterminowe, opierające się zwykle na wekslach,

— umowa faktoringu może być wielorazowa. Można nią objąć też poszczególne grupy należności. Forfaiting dotyczy wyłącznie pojedynczych transakcji. W celu sfinansowania kilku transakcji zagranicznych poprzez forfaiting potrzebne jest spisanie dla każdej z nich osobnej umowy,

— faktoring może działać i w kraju, i poza jego granicami. Forfaiting będzie wiązać się z transakcjami międzynarodowymi,

— faktoring jest tańszy. Za forfaiting zapłacisz więcej, ponieważ w usługę wpisana jest odpowiedzialność za potencjalną niewypłacalność kontrahenta oraz z uwagi na fakt, że obsługa forfaitingowa trwa zwykle znacznie dłużej,

— wyróżniamy faktoring bez regresu (pełny), faktoring z regresem (niepełny) i mieszany, co pozwala na wybór opcji finansowania ze wzięciem na siebie ryzyka niewypłacalności lub bez. W przypadku forfaitingu, który jest zakupem należności z wyłączeniem prawa regresu, istnieją sztywniejsze zasady ograniczające ryzyko związane z niewypłacalnością dłużnika,

— w faktoringu na Twoje konto przeważnie z góry wpływa od 80 do 90% kwoty z faktury, podczas gdy resztę dostajesz po uregulowaniu rachunku przez kontrahenta, chyba że rodzaj faktoringu polega na finansowaniu pojedynczych faktur, kiedy to podobnie, jak w forfaitingu, wypłacane jest z góry 100% kwoty z faktury pomniejszone o prowizję dla faktora. W przypadku forfaitingu natychmiastowo otrzymujesz 100% wartości wierzytelności pomniejszone o prowizję dla forfaitera.

Otrzymaj oferty firm faktoringowych dopasowane do Twoich potrzeb

Jak widać, różnice przeważają nad podobieństwami, dlatego warto mieć ich świadomość przed podjęciem wyboru jednej z powyższych usług finansowania.

Etapy forfaitingu

- Eksport, czyli sprzedaż towarów za granicę.

- Importer, czyli kontrahent, płaci za towar wekslem, co pozwala mu z niego korzystać.

- Eksporter sprzedaje weksel forfaiterowi (bankowi), za co otrzymuje zdyskontowaną wartość wierzytelności.

- W dniu płatności weksla bank w kraju eksportera sprzedaje weksel.

- Bank importera dokonuje przelewu należnych środków.

Korzyści forfaitingu

Usługa forfaitingu na pierwszy rzut oka jest nieco bardziej skomplikowana niż faktoring, niemniej jednak ma ona swoje zalety, a są nimi:

- poprawa płynności finansowej,

- polepszenie kontaktów biznesowych z zagranicznymi kontrahentami,

- wygodna alternatywa dla kredytów bankowych i pożyczek, które w większości są droższe od forfaitingu czy faktoringu,

- zwiększenie bezpieczeństwa eksportu na rynki o podwyższonym stopniu ryzyka, a więc i zwiększenie samej sprzedaży,

- umowa forfaitingu zabezpiecza przed niekorzystnymi zmianami dotyczącymi kursów walut.

Zobacz: Mikrofaktoring dla małych firm

Kiedy zdecydować się na forfaiting?

Z forfaitingu może korzystać każda osoba prawna, jednostka organizacyjna nieposiadająca osobowości prawnej, jak i również osoba fizyczna, która prowadzi działalność gospodarczą.

Poza technicznymi kwestiami forfaiting szczególnie powinien przemawiać do firm, które:

- realizują duże kontrakty ze znacznym wydłużeniem terminu płatności,

- potrzebują zewnętrznego źródła finansowania,

- chcą uniknąć ryzyka związanego z wahaniem kursów walut, w których przeprowadzane zostają transakcje.

Ważne

Forfaiting najczęściej wiązać się będzie z transakcjami międzynarodowymi, jednakże można go stosować także w odniesieniu do transakcji krajowych. Wtedy zawiera się cesję wierzytelności.

Podsumowanie

- Forfaiting stanowi skuteczne narzędzie finansowania handlu międzynarodowego.

- Umowa forfaitingu ma dwie strony: forfaiter (nabywca wierzytelności pieniężne) i forfaitysta (eksporter zbywający wierzytelności).

- Forfaiting może być przydatny dla tych, którzy realizują duże kontrakty z mocno przesuniętym w czasie terminem płatności.

- Usługa forfaitingu ogranicza ryzyko kursowe walut do okresu od dnia zawarcia kontraktu handlowego do daty dyskontowania.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Rachunek bankowy – co to jest, jakie ma cechy i jakie są jego rodzaje?

Planujesz otwarcie konta w banku? Dowiedz się, czym jest rachunek bankowy, jak działa i jakie są jego podstawowe rodzaje.

Usługi faktoringowe – 6 powodów, dla których warto z nich skorzystać

Usługi faktoringowe są jedną z najkorzystniejszych i najpopularniejszych metod na uzyskanie szybkiego finansowania firmy. Dowiedz się więcej.

Odsetki za opóźnienie w transakcjach handlowych. Jak je obliczać?

Twój kontrahent spóźnia się z płatnością? Sprawdź, czy należą Ci się odsetki za opóźnienie w transakcjach handlowych i dowiedz się jak je obliczyć.