Oblicz koszt faktoringu i porównaj oferty

Wciąż nie słabnie zainteresowanie przedsiębiorców faktoringiem. Wręcz przeciwnie, coraz chętniej narzędzie to wybierane jest jako sposób na utrzymanie płynności finansowej firmy. Jednak wybór odpowiedniego rodzaju tego typu usługi może przytłoczyć ze względu na mnogość możliwości. Dziś zajmiemy się dwoma popularnymi typami faktoringu – faktoring z regresem (faktoring niepełny) oraz faktoring bez regresu (faktoring pełny). Który wybrać?

Czego dowiesz się z artykułu?

Czym różni się faktoring niepełny (z regresem) od pełnego (bez regresu)?

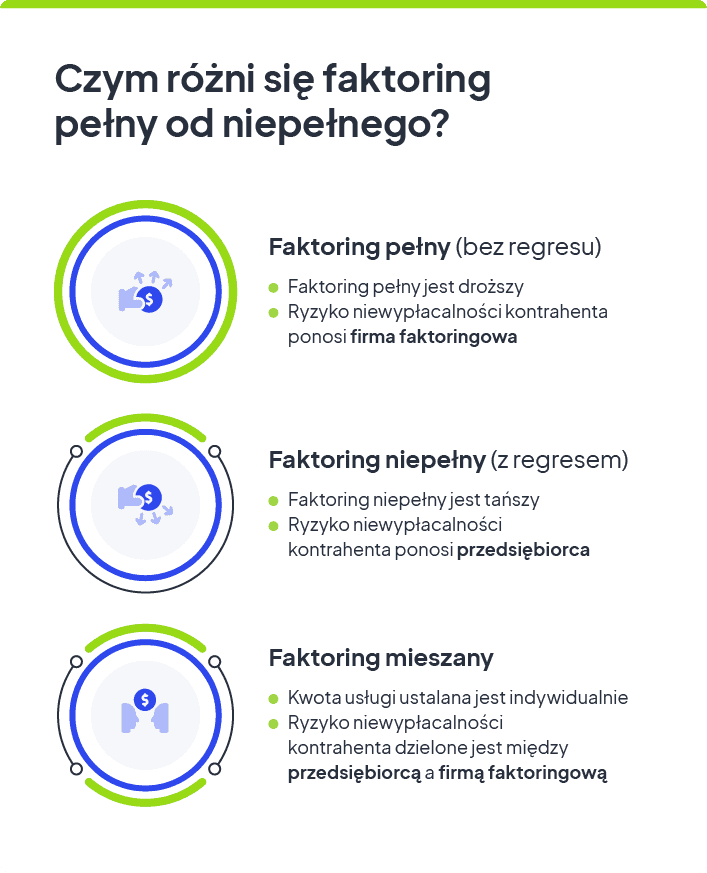

Najważniejszy podział faktoringu to ten, w którym brana pod uwagę jest odpowiedzialność klienta za niewypłacalność kontrahenta. Faktoring pełny (bez regresu) różni się od faktoringu niepełnego (z regresem) stopniem tej odpowiedzialności. W przypadku faktoringu pełnego mamy do czynienia z przejęciem odpowiedzialności za brak ewentualnej spłaty przez faktora natomiast faktoring niepełny wiąże się ze zwrotem wypłaconych klientowi środków, w przypadku niewypłacalności kontrahentów.

Co to jest faktoring z regresem (faktoring niepełny)?

Faktoring z regresem (faktoring niepełny) jest jedną z najpopularniejszych form finansowania faktur, która polega na dokonaniu cesji wierzytelności z przedsiębiorcy na faktora, czyli podmiot zajmujący się faktoringiem, z tym że ryzyko niewypłacalności dłużnika nadal spoczywa na przedsiębiorcy.

Definicja

Faktoring niepełny jest finansowaniem faktur z jednoczesnym przejęciem przez przedsiębiorcę odpowiedzialności za wystąpienie niewypłacalności swoich kontrahentów.

Faktorant przekazuje faktorowi kopię faktury. Po pozytywnym rozpatrzeniu wniosku i weryfikacji faktor wypłaca przedsiębiorcy większą część środków (od 80 do 100%) z wystawionej faktury. Przez to faktorant może nimi dysponować niemal natychmiast (nawet w dzień, w którym wystawił fakturę) bez konieczności czekania na przelew do terminu zapłaty.

Kiedy kontrahent uiści należność firmie faktoringowej (zgodnie z umową cesji), firma faktoringowa zwraca pozostałą część kwoty przedsiębiorcy. W przypadku nieuregulowania faktury przez kontrahenta faktoring z regresem przewiduje zwrot firmie faktoringowej otrzymanej wcześniej zaliczki.

Porównaj najlepsze firmy faktoringowe

Kto powinien skorzystać z faktoringu niepełnego?

Faktoringiem niepełnym powinny zainteresować się przede wszystkim osoby, którym zależy na szybkim przypływie gotówki oraz posiadające sprawdzonych partnerów handlowych. Dobrą przesłanką może być współpraca na zasadzie umowy długoterminowej – wtedy na podstawie doświadczenia można ocenić, czy i w jakim czasie kontrahent ureguluje należność. Warto wziąć pod uwagę też to, że firma faktoringowa dokona weryfikacji kontrahentów.

Ważne

Nawet jeśli przedsiębiorca będzie zmuszony zwrócić zaliczkę i samodzielnie zająć się uzyskaniem zwrotu od kontrahenta, otrzyma on od faktora dodatkowy czas na jej spłatę.

Faktoring niepełny będzie przeznaczony szczególnie firmom posiadającym partnerów, z którymi realizują cykliczne transakcje, to rozwiązanie jest skierowane do różnych branż i łączy w sobie wiele zalet.

Faktoring niepełny – zalety

Najważniejszą zaletą tego rozwiązania jest fakt, że dzięki zaliczce od firmy faktoringowej przedsiębiorca od razu będzie w stanie odzyskać zachwianą wcześniej płynność finansową, co doprowadzi do stabilizacji sytuacji materialnej jego firmy.

Prócz relatywnie niskich kosztów usługi, faktoring z regresem zawiera w sobie takie same korzyści, jak w przypadku innych rodzajów finansowania faktur, a mianowicie:

- sprawne zarządzanie wierzytelnościami;

- niższe koszty niż w przypadku faktoringu pełnego;

- monitoring płatności;

- weryfikacja kontrahentów;

- możliwość zaliczenia kosztów faktoringu do kosztów prowadzenia działalności,

- zarówno dla mikro i małych firm, jak i dużych przedsiębiorstw.

Jeśli jednak zależy Ci na pozbyciu się faktury, a wraz z nią odpowiedzialności za wypłacalność kontrahentów możesz wybrać faktoring pełny bez regresu.

Poznaj oferty najlepszych firm faktoringowych w kraju

Co to jest faktoring bez regresu (faktoring pełny)?

Faktoring pełny, zwany również faktoringiem bez regresu, jest odwrotnością faktoringu niepełnego, jeśli chodzi o ryzyko niewypłacalności kontrahenta.

Definicja

Faktoring bez regresu jest jednym z rodzajów finansowania faktur, gdzie faktor zobowiązany jest wziąć na siebie odpowiedzialność w momencie nieopłacenia przez kontrahenta faktury na czas.

Taką możliwość gwarantuje ubezpieczenie należności przez samą firmę faktoringową albo wykorzystanie istniejącej już polisy ubezpieczeniowej należności, którą zawarł przedsiębiorca ze swoim ubezpieczycielem.

Przedsiębiorca objęty faktoringiem pełnym nie bierze na siebie ryzyka niewypłacalności kontrahenta, który nie dokonał płatności za fakturę w wyznaczonym na niej terminie zapłaty. Oznacza to, że nie musi on zwracać otrzymanej zaliczki, dzięki czemu już w chwili uzyskania pieniędzy od faktora, może on zapomnieć o należnościach wynikających z przekazanych faktur.

Ważne

W przypadku faktoringu pełnego windykacja należności jest po stronie faktora.

W tej formie atrakcyjność faktoringu wynika głównie z przeświadczenia klienta o pozbyciu się faktury wraz z odpowiedzialnością za jej spłatę. Jest to jednak nieco kosztowniejsza opcja, dlatego nie każdy będzie chciał z niej skorzystać.

Zamów bezpłatne porównanie firm faktoringowych

Kto powinien skorzystać z faktoringu pełnego?

Faktoring bez regresu (pełny) posłuży w głównej mierze przedsiębiorcom, którym zależy na dynamicznym rozwoju biznesu poprzez prowadzenie interesów z wieloma nowymi partnerami. Poza tym klient firmy faktoringowej powinien zwrócić szczególną uwagę na faktoring pełny, gdy nie ma on dostatecznej wiedzy na temat sytuacji finansowej odbiorcy towaru czy usługi – nie zna jego dyscypliny płatniczej.

Ważne

Objęcie faktoringiem pełnym będzie przydatne również dla tych osób, które planują poszerzyć swoje działania biznesowe o eksport poza granice Polski.

Transakcje zagraniczne mają to do siebie, że wiążą się z dosyć dużym ryzykiem braku płatności ze strony klienta, a jego weryfikacja jest utrudniona. Wówczas dochodzenie roszczeń poza krajem staje się bardziej skomplikowane. Faktoring bez regresu wiąże się z ubezpieczeniem należności od nowych kontrahentów zza granicy. Taka polisa to tylko jedna z zalet faktoringu pełnego.

Faktoring pełny – zalety

Mówiąc o faktoringu pełnym, trzeba mieć na uwadze główną korzyść, którą jest 100% odpowiedzialność faktora za niewypłacalność kontrahenta.

Jednak ma on jeszcze inne zalety:

- faktoring bez regresu dopuszcza tylko cesję jawną,

- ten rodzaj usługi jest droższy niż faktoring z regresem,

- zwykle wybierają go średnie i duże przedsiębiorstwa.

Kliknij po oferty faktoringu dla Twojej firmy

Faktoring pełny i niepełny – co wybrać?

Tak jak już wcześniej wspominaliśmy, najistotniejszym elementem, który odróżnia faktoring bez regresu (faktoring pełny) od tego z regresem (faktoring niepełny), jest odpowiedzialność firmy faktoringowej za niewypłacalność kontrahenta i prowadzenie przez nią późniejszych działań windykacyjnych.

Proces ten ma miejsce pod opieką ubezpieczyciela (faktoring z polisą), z którym firma faktoringowa zawiera stosowną umowę ubezpieczenia należności. W tej formie faktoringu, w przeciwieństwie do faktoringu z regresem, przedsiębiorca nie musi zwracać zaliczki faktorowi, gdy jego klient nie zapłaci w terminie. Możesz też wybrać inny rodzaj faktoringu dla firm np. faktoring cichy czy zakupowy. Dla klientów współpracujących z firmami zza granicy opłacalny może okazać się faktoring eksportowy lub importowy.

Ważne

Wybór faktoringu niepełnego lub pełnego to sprawa indywidualna, a konkretne oferty uzależnione są od wielu czynników.

Najczęściej zadawane pytania (FAQ)

Czym różni się faktoring z regresem od faktoringu bez regresu?

Faktoring z regresem (niepełny) oznacza, że przedsiębiorca ponosi odpowiedzialność za niewypłacalność kontrahenta. Jeśli klient nie ureguluje faktury, przedsiębiorca musi zwrócić otrzymane środki faktorowi. Natomiast w faktoringu bez regresu (pełnym) to faktor przejmuje ryzyko niewypłacalności kontrahenta, a przedsiębiorca nie musi zwracać wypłaconych środków, nawet jeśli klient nie zapłaci.

Kiedy warto wybrać faktoring z regresem?

Faktoring z regresem jest korzystny dla firm współpracujących z zaufanymi i wypłacalnymi kontrahentami. Jest to tańsza opcja, która pozwala na szybkie uzyskanie środków z wystawionych faktur. Sprawdza się szczególnie w przypadku długoterminowych relacji handlowych, gdzie ryzyko niewypłacalności jest minimalne.

Dla kogo przeznaczony jest faktoring bez regresu?

Faktoring bez regresu jest odpowiedni dla firm współpracujących z nowymi lub mniej znanymi kontrahentami, gdzie ryzyko niewypłacalności jest wyższe. Choć jest droższy, zapewnia przedsiębiorcy pełne bezpieczeństwo finansowe, ponieważ to faktor ponosi ryzyko braku zapłaty.

Czy faktoring bez regresu jest droższy?

Tak, faktoring bez regresu zazwyczaj wiąże się z wyższymi kosztami niż faktoring z regresem. Wyższa cena wynika z faktu, że faktor przejmuje na siebie ryzyko niewypłacalności kontrahenta, co często wiąże się z dodatkowymi zabezpieczeniami, takimi jak ubezpieczenie transakcji.

Czy można zmienić rodzaj faktoringu w trakcie współpracy?

Tak, wiele firm faktoringowych oferuje elastyczne podejście do potrzeb klienta. W zależności od zmieniającej się sytuacji finansowej firmy lub charakterystyki kontrahentów możliwe jest przejście z faktoringu z regresem na bez regresu, lub odwrotnie. Warto skonsultować taką decyzję z przedstawicielem firmy faktoringowej.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Rachunek bankowy – co to jest, jakie ma cechy i jakie są jego rodzaje?

Planujesz otwarcie konta w banku? Dowiedz się, czym jest rachunek bankowy, jak działa i jakie są jego podstawowe rodzaje.

Usługi faktoringowe – 6 powodów, dla których warto z nich skorzystać

Usługi faktoringowe są jedną z najkorzystniejszych i najpopularniejszych metod na uzyskanie szybkiego finansowania firmy. Dowiedz się więcej.

Odsetki za opóźnienie w transakcjach handlowych. Jak je obliczać?

Twój kontrahent spóźnia się z płatnością? Sprawdź, czy należą Ci się odsetki za opóźnienie w transakcjach handlowych i dowiedz się jak je obliczyć.