Gospodarka w Polsce ciągle się rozwija. Odzwierciedleniem tego jest duża liczba firm działających niemalże w każdej branży na rynku krajowym lub zagranicznym. Druga grupa narażona jest na większe ryzyko niż osoby handlujące w kraju. By temu zaradzić, coraz więcej przedsiębiorców wybiera faktoring międzynarodowy. Dowiedz się, czym różni się faktoring eksportowy od importowego.

Czego dowiesz się z artykułu?

Handel międzynarodowy

Polskie firmy coraz śmielej decydują się na przeprowadzanie transakcji z klientami z krajów z całego świata.

Oczywiście, handel z zagranicznymi kontrahentami mocno sprzyja rozwojowi firmy, umożliwia ekspansję towarów i usług, pozwala na rozszerzenie sieci kontaktów biznesowych oraz zapewnia zadowalające przychody.

Jednak nawet jeśli kontrakty zagraniczne oznaczają dla Ciebie liczne profity, to kwestie ryzyka braku zapłaty od klienta i ryzyka kursowego potrafią przyćmić wszelkie korzyści – zresztą na pewno o tym wiesz.

Z czego wynikają te trudności?

Przede wszystkim z wystawiania faktur z odroczonym terminem płatności, który standardowo w przypadku handlu zagranicznego wynosi od 90 do nawet 120 dni.

Prowadzi to często do zatorów płatniczych, które powstają, gdy zbyt długo czekasz na płatność ze strony kontrahenta. Zwłasza jeżeli mówmy o kilku miesiącach oczekiwania.

Oferty firm faktoringowych w jednym miejscuNie wspominając już o nieregulowaniu rachunków, mimo że terminy płatności już dawno minęły. A nie oszukujmy się – ściąganie długu poza krajem jest bardzo trudne.

Ale nie wszystko stracone. Twoje ręce nie są związane w obliczu takich sytuacji. Na rynku znajdziesz rozwiązanie, dzięki któremu zachowasz zarówno stały przepływ gotówki, jak i dobre relacje z kontrahentami.

Ważne

Wiele osób prowadzących interesy poza Polską, by uniknąć zatorów płatniczych, decyduje się na faktoring międzynarodowy.

Faktoring zagraniczny – na czym polega?

Słowem wstępu – sama usługa faktoringu jest niczym innym jak zewnętrzną formą finansowania firmy.

Mechanizm faktoringu jest banalnie prosty i polega na współpracy z firmą faktoringową, która przelewa Ci należność praktycznie zaraz po wystawieniu faktury dla Twojego klienta.

Definicja

O faktoringu międzynarodowym mówimy wtedy, gdy w transakcji zagranicznej oprócz sprzedającego i kupującego, uczestniczy też faktor, czyli instytucja finansowa, która zajmuje się wykupem nieprzeterminowanych faktur od przedsiębiorców.

Znajdź najlepszego faktora!

- Natychmiastowy przelew środków

- Poprawa płynności finansowej

- Tylko sprawdzone firmy

Zobacz też: Faktoring bankowy, co to jest?

Jakie korzyści płyną z faktoringu międzynarodowego?

— poprawa płynności finansowej przedsiębiorstwa;

— szybkie pozyskanie należnych środków z faktur;

— pomoc w rozwoju firmy;

— zapobieżenie zatorom płatniczym;

— polepszenie relacji biznesowych, dzięki spłacaniu własnych zobowiązań;

— wzrost konkurencyjności na zagranicznym rynku, dzięki oferowaniu kontrahentom kredytu kupieckiego.

Takie finansowanie minimalizuje ryzyko, które nierozerwalnie łączy się z relacjami biznesowymi z podmiotami spoza kraju.

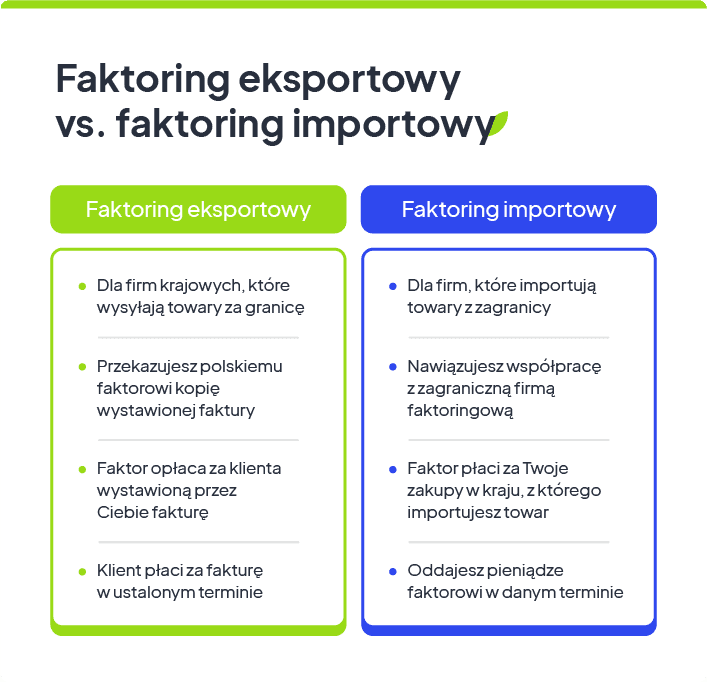

Wyróżniamy dwa rodzaje faktoringu międzynarodowego:

- eksportowy,

- importowy.

Omówmy zatem każdy z nich.

Faktoring eksportowy

Faktoring eksportowy zapewnia stały przepływ gotówki (tzw. cash-flow) firmom, które wysyłają swoje towary za granicę.

Faktoring eksportowy i nie tylko - formularzJak działa faktoring eksportowy?

Działanie faktoringu eksportowego jest proste i polega na przekazaniu kopii faktury faktorowi eksportowemu, który następnie wypłaca Tobie (eksporterowi) ustaloną zaliczkę (zwykle do 90% wartości wystawionej faktury minus prowizja).

Zadaniem faktora eksportowego jest bieżący monitoring płatności, a zarazem pilnowanie terminu płatności.

Ponadto faktor eksportowy zachęca kontrahenta, by ten zapłacił w ustalonym terminie płatności.

Po uregulowaniu należności przez klienta firma faktoringowa przekaże Ci pozostałą część kwoty z faktury.

Ważne

Firma faktoringowa skupuje od eksportera nieprzeterminowane faktury, za które jego kontrahent musi zapłacić w.wyznaczonym terminie.

Dla kogo faktoring eksportowy?

Faktoring eksportowy będzie idealnym rodzajem finansowania przedsiębiorstwa, jeżeli:

- eksportujesz swoje produkty lub usługi za granicę,

- zależy Ci na szybkim otrzymaniu pieniędzy z wystawionych faktur,

- udzielasz zagranicznym kontrahentom kredytów kupieckich,

- szukasz nowych rynków zbytu,

- potrzebujesz środków na regulowania własnych zobowiązań,

- nie chcesz martwić się o swoją zdolność kredytową – faktoring w przeciwieństwie do banku tego nie wymaga.

Faktoring importowy

Faktoring importowy finansuje zakupy, udzielając kredytu firmom, które importują towary z zagranicy.

Jak działa faktoring importowy?

Schemat działania faktoringu importowego polega na podpisaniu przez Ciebie (importera) umowy z firmą faktoringową z kraju, z którego sprowadzasz towary.

Faktor importowy poddaje weryfikacji Twoją sytuację finansową, po czym opłaca za Ciebie fakturę, przelewając odpowiednią kwotę na konto bankowe zagranicznego dostawcy.

W następnej kolejności, w ustalonym terminie, musisz rozliczyć się z faktorem importowym.

Ważne

Faktoring importowy to po prostu faktoring zakupowy (odwrotny), tyle że dotyczy zagranicznych kontrahentów.

Ubezpieczenie należności w umowie faktoringu zagranicznego

Z pewnością znasz ten typ klientów, którzy z kontrahentów zmieniają się w dłużników, ponieważ z różnych powodów przestają płacić za towar czy usługę.

Współpraca z takimi podmiotami może narazić Cię na poważne konsekwencje.

Faktorzy zdają sobie sprawę z problemu, więc i tutaj przewidzieli wyjście z niego w postaci ubezpieczenia należności.

Wyróżniamy w tym przypadku 2 typu faktoringu międzynarodowego. Jeden jest umową faktoringu z ubezpieczeniem, a drugi bez:

- faktoring pełny (bez regresu do eksportera) – faktor w przypadku niewypłacalności kontrahenta zajmuje się jego windykacją. Nie ponosisz za to odpowiedzialności;

- faktoring niepełny (z regresem do eksportera) – faktor nie ponosi odpowiedzialności za brak zapłaty od klienta. To ty przejmujesz to ryzyko, a w przypadku niewypłacalnego kontrahenta musisz zwrócić otrzymaną kwotę wraz z odsetkami.

Podsumowanie

- Popularność faktoringu międzynarodowego rośnie w szybkim tempie.

- Faktoring zagraniczny pozwala zachować płynność finansową w firmach, które prowadzą interesy poza Polską.

- Faktoring eksportowy przeznaczony jest dla przedsiębiorstw wysyłających towar za granicę.

- Faktoring eksportowy ma wiele zalet dla firm, którym zależy na szybkim otrzymaniu pieniędzy z faktur.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Jak założyć konto w banku przez internet?

Zakładanie konta w banku trwa teraz zaledwie kilka minut. Zobacz, jak to zrobić krok po kroku i co musisz przygotować, zanim zaczniesz.

Przeniesienie konta do innego banku – 7 rzeczy, o których musisz wiedzieć

Chcesz zmienić bank? Dowiedz się, jak wygląda przeniesienie konta do innego banku, jak to zrobić krok po kroku oraz kiedy pomoże Ci w tym nowy bank.

Kontomatik – co to jest i jak działa?

Bank lub firma pożyczkowa poprosiła Cię o zweryfikowanie stanu konta przy pomocy aplikacji Kontomatik, ale nie wiesz co i czy jest bezpiecznie? Zobacz.