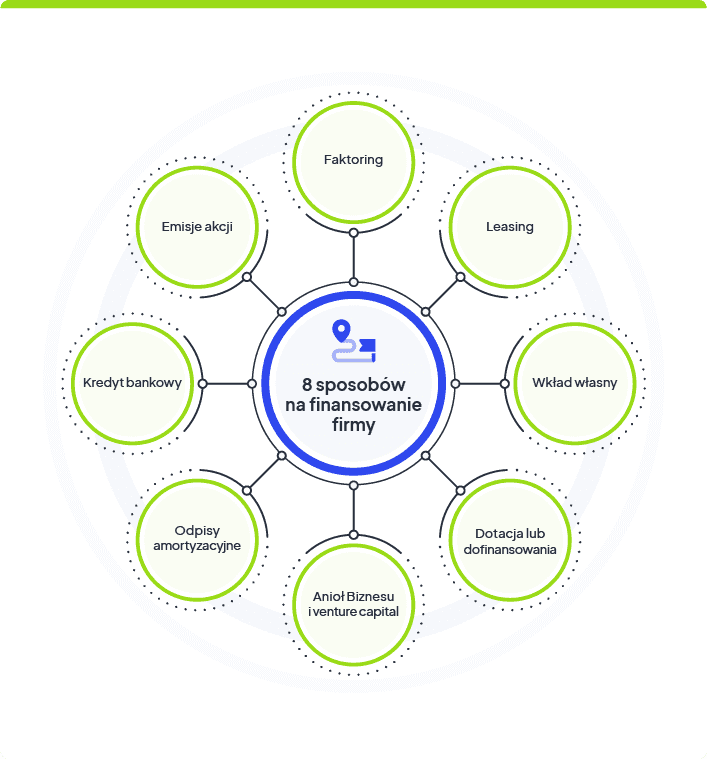

Prowadzenie biznesu wiąże się z inwestowaniem w rozwój. Przyjrzeliśmy się różnym źródłom finansowania przedsiębiorstw i wybraliśmy osiem, które według nas sprawdzić się mogą w większości mniejszych i średnich przedsiębiorstw. Warto przeanalizować je i zobaczyć, z czym wiąże się korzystanie z przedstawionych propozycji. Poniżej uwzględniliśmy zarówno zewnętrzne jak i wewnętrzne źródła finansowania przedsiębiorstw.

Czego dowiesz się z artykułu?

Finansowanie firmy – na czym polega?

Finansowanie działalności gospodarczej polega na zdobywaniu dodatkowych środków, które mają zaspokoić potrzeby przedsiębiorstwa. Firmy najczęściej potrzebują finansowania, ponieważ szukają drogi rozwoju biznesu, chcą zwiększyć zatrudnienie lub planują istotną inwestycję. W związku z tym przedsiębiorcy decydują się na poszukiwanie dodatkowego źródła finansowania, wykraczającego poza aktualny przychód przedsiębiorstwa.

Źródła finansowania przedsiębiorstw dzielimy na:

- finansowanie zewnętrzne,

- finansowanie wewnętrzne.

Zarówno w przypadku finansowania zewnętrznego, jak i w wewnętrznych źródłach finansowania przedsiębiorstw znajdziemy ciekawe opcje. Warto pamiętać, że wewnętrzne źródła finansowania przedsiębiorstw pozwalają zachować pełnię praw do decydowania o własnym biznesie.

Sfinansuj wystawione faktury poprzez faktoring

Wewnętrzne źródła finansowania firm

Wewnętrzne źródła finansowania dla firm to przede wszystkim wkład własny i odpisy amortyzacyjne. Oba źródła finansowania przedsiębiorstw mają swoje wady i zalety, skorzystanie z nich nie będzie też możliwe w każdym przypadku. Warto jednak rozpocząć od nich, ponieważ są one całkowicie niezależne od obcego kapitału.

Wkład własny jako jedno ze źródeł finansowania działalności gospodarczej

Wkład własny to najbardziej podstawowy i najbardziej oczywisty sposób na pozyskanie kapitału, który polega na inwestycji swoich własnych, zgromadzonych na rachunku bankowym pieniędzy. To nie tylko najmniej skomplikowana procedura, ale również najbardziej popularna, zwłaszcza wśród osób znajdujących się na samym początku prowadzenia działalności gospodarczej.

Zwiększenie ilości środków własnych przedsiębiorstwa może odbywać się też przez sprzedaż aktywów danej firmy. Nawet w przypadku niepowodzenia inwestycji tracisz jedynie własne środki. Własne środki są podstawowym źródłem finansowania dla większości małych biznesów.

Największą zaletą takiego rozwiązania zdecydowanie jest bezpieczeństwo, gdyż nie jesteśmy uzależnieni od żadnej instytucji – po prostu wydajemy swoje pieniądze, co naturalnie wiąże się też z tym, że brak jest dodatkowych kosztów, np. oprocentowania.

Poza tym pozbawione jest to wszelkich formalności i konieczności prowadzenia ewidencji działalności gospodarczej, co ułatwia sam proces. Wadą jest jednak poniesiony koszt, a jako że to wciąż nasze finanse, uszczuplamy własny majątek, nie wspominając już o czasie i zasobach poświęconych na jego uzbieranie.

Odpisy amortyzacyjne jako źródło finansowania przedsiębiorstw

Drugi sposób na pozyskanie finansowania firmy jest nieco bardziej skomplikowany i dotyczy amortyzacji środków trwałych. W wielu biznesach amortyzacja jest istotnym elementem wpływającym na środki zostające na koncie przedsiębiorstwa każdego miesiąca. Odliczając koszty amortyzacji od dochodu firmy, płacimy automatycznie niższy podatek dochodowy.

Definicja

Amortyzacja jest kosztem, który wiąże się z sukcesywnym zużywaniem środków trwałych, co później doprowadza do zmniejszenia ich wartości.

Środki trwałe, do których można zastosować amortyzację kosztów to na przykład:

- maszyny oraz wszelka aparatura,

- urządzenia,

- wyposażenie,

- środki transportu,

- budynki,

- środki używane w ramach leasingu finansowego,

- inne przedmioty, których okres użytkowania przewiduje się na dłużej niż rok.

Co istotne, istnieje możliwość samodzielnego doboru metody amortyzacji dla wybranych obiektów. Z samych odpisów amortyzacyjnych korzysta się, kiedy wartość początkowa dobra trwałego w dniu jego przyjęcia przekracza 10 000 zł.

Ważne

Każda osoba prowadząca firmę może dokonać odpisów amortyzacyjnych.

Wykorzystanie amortyzacji jako źródła finansowania polega na rozłożeniu kosztów wiążących się z użytkowaniem dobra trwałego ratalnie na poszczególne miesiące zgodnie z okresem jego eksploatacji.

Aby ustalić okres amortyzacji wraz z roczną ratą amortyzacyjną, trzeba dokładnie wyliczyć ekonomiczną użyteczność dobra trwałego. Odpisu amortyzacyjnego używa się w celu zmniejszenia podstawy opodatkowania oraz kwoty podatku dochodowego. Jeśli chcemy jednak pozyskać kapitał na inwestycje, sama amortyzacja może nie wystarczyć. Warto wtedy rozważyć zewnętrzne źródła finansowania przedsiębiorstw.

Zewnętrzne źródła finansowania firm

Zewnętrzne źródła finansowania przedsiębiorstw są sposobem na usprawnienie działania danej firmy, wprowadzenie w życie inwestycji i poprawę płynności finansowej. W ramach źródeł zewnętrznych możesz sięgnąć po usługi faktoringu, leasing na pojazdy i maszyny, dotacje i dofinansowania z funduszy publicznych lub wsparcie finansowe od Aniołów Biznesu i funduszy Venture Capital.

Popularne są również kredyty inwestycyjne, kredyty obrotowe i kredyty w rachunku bieżącym, a także pożyczki dla firm, poza tym większe i średnie przedsiębiorstwa z ugruntowaną pozycją na rynku mogą zdecydować się na emisję obligacji lub akcji.

Faktoring dla faktur z odroczonym terminem płatności

Jedną z najatrakcyjniejszych, a zarazem najszybszych dróg do uzyskania finansowania dla przedsiębiorców jest faktoring. Usługi faktoringu polegają na wcześniejszym wypłacaniu środków z faktur wystawionych z odroczonym terminem płatności. Jest to wyjście zarówno dla początkujących przedsiębiorców jak i przedsiębiorstw działających na rynku od lat.

Faktoring polega na wykupie przez faktora (firmę faktoringową bądź specjalizujący się w tym bank) faktur za towar lub usługę, wystawionych przez przedsiębiorcę (faktoranta). Faktorant otrzymuje pieniądze z faktury na konto firmowe nawet w kilka chwil po jej przekazaniu do faktora, który zwykle później już na własną rękę dochodzi należności od kontrahenta.

Faktoring stosowany jest najczęściej wtedy, gdy osobie zajmującej się prowadzeniem działalności zależy na szybkim przypływie gotówki bez konieczności czekania na koniec terminu zapłaty. Zazwyczaj po to, by zaspokoić bieżące zobowiązania, poprawić płynność finansową oraz uniknąć zatorów płatniczych. Faktoring to również ciekawa alternatywa jeśli chodzi o finansowanie startupów. Firmy faktoringowe rzadziej wymagają bowiem doświadczenia na rynku i zdolności kredytowej.

Ważne

Firmy decydujące się na faktoring błyskawicznie otrzymują pieniądze z faktury, poprawiając swoją płynność finansową.

Dodatkowym atutem faktoringu jest prostota, minimum formalności, dodatkowe usługi (np. sprawdzanie kontrahenta, czy monitoring płatności), korzystanie z tej usługi nie zwiększa zadłużenia firmy, co w opozycji do kredytu stawia go w korzystniejszym świetle.

Kredyt bankowy

Najbardziej znany i standardowy sposób na pozyskanie pieniędzy na rzecz firmy to kredyt firmowy. Raczej trudny do uzyskania środek dla początkujących przedsiębiorców, ponieważ nie posiadają oni wystarczającej zdolności kredytowej. Banki oceniają zdolność kredytową przedsiębiorcy, analizując jego historię kredytową, wyniki finansowe oraz staż firmy. Przedsiębiorca powinien być również świadomy, że zła historia kredytowa może wpłynąć na decyzję banku o przyznaniu kredytu.

Opinia eksperta

Warto pamiętać, że formalności związane z udzieleniem kredytu bywają uciążliwe. Trzeba mieć tu na uwadze również koszta (np. prowizję, marżę, opłaty), limit czasowy na korzystanie z otrzymanych pieniędzy oraz ilość formalności. Nie mniej kredyty obrotowe i inwestycyjne są źródłem finansowania przedsiębiorstw, które nie powoduje utraty kontroli nad biznesem, a racjonalnie zarządzane mogą pomóc w jego szybszym rozwoju.

Ekspert CashFix

Produkty kredytowe są dość szeroko dostępne, a jeśli prowadzisz przejrzysty rachunek firmowy, a dokumenty finansowe spełniają wymagania, możesz liczyć na finansowanie udzielane przez bank. Kredyt inwestycyjny, czy obrotowy na dowolny cel związany z prowadzeniem firmy może znacznie przyspieszyć jej rozwój. Jednak zanim podpiszesz umowę kredytową, a nawet złożysz wniosek w banku, zapoznaj się z warunkami i poszukaj takiej opcji, która będzie najlepiej odpowiadała potrzebom Twojej firmy.

Zobacz aktualny ranking kredytów firmowychLeasing

Leasing jest chętnie wybierany przede wszystkim przez osoby, zajmujące się prowadzeniem jednoosobowej działalności gospodarczej, ale również przez właścicieli spółek. Dzięki leasingowi możemy korzystać z pojazdów, sprzętów i maszyn, których zakupu nie jesteśmy w stanie sfinansować.

Wyróżniamy dwa typy leasingu:

- leasing operacyjny – w tym przypadku przedmiot leasingu staje się własnością podmiotu leasingującego przez cały okres trwania leasingu, a przedsiębiorca nie może wprowadzić go do ewidencji środków trwałych firmy i tym samym dokonać odpisu amortyzacji. W leasingu operacyjnym dopiero po zakończeniu umowy leasingowej przedsiębiorca ma prawo do wykupu tej rzeczy w kwocie ustalonej w zapisach umowy. Z reguły czas trwania leasingu operacyjnego jest krótszy niż finansowego.

- leasing finansowy – mowa o sytuacji, w której środek trwały zazwyczaj już od początku trwania umowy leasingowej traktuje się jak własny, choć prawnie nie otrzymuje on prawa własności do rzeczy leasingowej, którą można traktować jak własną, a także amortyzować. Dopiero po zapłacie określonej kwoty firma wchodzi w posiadanie prawa własności do przedmiotu leasingowanego.

Oba przypadki dotyczą amortyzacji, czyli zakupu aktywów, np. sprzęt komputerowy, o rozłożonej w czasie płatności, co powoduje podniesienie się kosztów stałych, związanych z prowadzeniem działalności, co tak jak wspomnieliśmy, obniża podatek dochodowy.

Dotacje i dofinansowania prowadzenia działalności

Otrzymanie dotacji lub wszelkiego rodzaju dofinansowań z budżetu państwa czy środków unijnych, należy do jednych z najpopularniejszych metod zewnętrznego finansowania firmy. Istnieje co najmniej kilka programów zapewniających finansowanie dla firm, wspierając ich funkcjonowanie poprzez przelew określonej sumy pieniędzy. Minusem dotacji i dofinansowania są ograniczenia i trudności formalne w pozyskaniu kapitału z tego źródła.

Na dotacje unijne bądź państwowe mogą liczyć firmy, które:

- decydują się na podjęcie działalności gospodarczej;

- potrzebują środków finansowych na dalszy rozwój biznesu;

- wdrażają innowacje.

Opinia eksperta

Rząd udziela dofinansowań zazwyczaj podmiotom działającym w konkretnych branżach, które swoje funkcjonowanie opierają o cele zgodne z polityką społeczną lub gospodarczą kraju czy określonego regionu. Jeśli zależy Ci na pozyskaniu finansowania Twojej firmy w ten sposób, warto byś obserwował informacje pojawiające się w biuletynach informacji publicznej i zwracał uwagę na finansowanie firm w Twoim regionie, czy branży.

Ekspert CashFix

Szukasz finansowania faktury? Poznaj nasze propozycje

Dofinansowanie ma dwa rodzaje, a to, z którym będziemy mieć do czynienia, uzależnione jest od umowy i spełnienia odpowiednich kryteriów. Wyróżniamy:

- dofinansowanie zwrotne,

- dofinansowanie bezzwrotne.

Ważne

Bezzwrotne dotacje wlicza się w przychody zwolnione z opodatkowania.

Otrzymane środki muszą zostać spożytkowane na wydatki, związane są innowacjami. Mamy tu na myśli realizowanie nowatorskich projektów, poprzez tworzenie nowych usług lub produktów.

Jeśli zaś mowa o funduszu unijnym w kontekście źródła finansowania firmy, powinno znać się dwie podstawowe instytucje zajmujące się inwestowaniem w rozwijające się biznesy. Są nimi:

- Europejski Fundusz Inwestycyjny,

- Europejski Bank Inwestycyjny.

Osoby zainteresowane dotacjami ze środków unijnych powinny śledzić stronę Krajowego Punktu Kontaktowego ds. Instrumentów Finansowych Programów Unii Europejskiej, gdzie znajdują się wszystkie aktualne programy.

Anioł Biznesu i venture capital

Źródło finansowania przedsiębiorstwa, które realnie wpływa na jego rozwój i pozycję na rynku, także wśród konkurencji to inwestor zewnętrzny. Finansowania przedsiębiorstw podejmują się Aniołowie biznesu i fundusze Venture Capital. To dzięki nim wiele małych nowych firm, a także startupów, znajduje środki na rozwój.

Definicja

Anioł biznesu to osoba prywatna, która inwestuje swoje środki finansowe w nowopowstałe przedsięwzięcia biznesowe.

Aniołowie biznesu to doświadczeni przedsiębiorcy, którzy inwestują na wczesnym etapie i oferują mentoring. Co ciekawe inwestycje dotyczą często stosunkowo młodych firm, co naturalnie niesie za sobą duże ryzyko. Dlatego, poza finansowaniem taki inwestor zapewnia także pomoc w postaci tzw. smart money, czyli dzieli się doświadczeniem, zdobytą wiedzą, czy kontaktami biznesowymi.

Anioły zwykle robią to, aby czerpać korzyści z otrzymanych udziałów w firmie wyliczonych na podstawie wysokości wkładu. Ryzyko biznesowe rekompensowane jest wizją dużego zysku, który jest celem zarówno przedsiębiorcy, jak i wspierającego go inwestora. Wsparcie takie zazwyczaj pozwala ustabilizować sytuację finansową i zapewnić zrównoważony rozwój firmy.

Nieoficjalne kluby, które zrzeszają aniołów biznesu, to np.:

- Business Angels,

- Polban,

- Lewiatan Business Angels,

- Sieć Aniołów Biznesu Amber,

- Business Angel Seedfund.

Drugi rodzaj funduszy inwestycyjnych to venture capital. W sporej większości przypadków starają się o niego start-upy, czyli nic innego, jak biznesy we wczesnej fazie rozwoju, które poszczycić się mogą innowacyjnym projektem, a także realnym i popartym badaniami planem na przyszłość.

Środki z tego funduszu firmy wykorzystują na wzrost progresywności i dalszy rozwój marki lub produktów, a także pozyskiwanie nowych rynków. Zaletą venture capital jest możliwość finansowania firmy mimo ryzyka gospodarczego, a wadą utrata nad nią kontroli na rzecz funduszu.

Zamów bezpłatne porównanie ofert faktoringu

Emisje akcji

Kolejne skuteczne zewnętrzne źródło finansowania firmy to dokonanie emisji akcji, dzięki której podmiot zacznie być notowany na Giełdzie Papierów Wartościowych w Warszawie na Rynku Głównym lub New Connect.

Rozwiązanie to jest możliwe dla tych, którzy zdecydowali się na przekształcenie przedsiębiorstwa w spółkę akcyjną lub komandytowo-akcyjną, a niedostępne dla JDG. Działanie to polega w pierwszej kolejności na emisji (utworzenie nowych akcji), a w drugiej na notowaniu (puszczenie akcji w obieg).

Sprzedaż akcji to zysk dla firmy, który może zostać przeznaczony na wprowadzenie innowacji i inwestycji, spłatę zobowiązań czy szeroko pojęte działania operacyjne.

Ważne

Spółka, która chciałaby wyemitować papiery wartościowe, koniecznie musi dokonać tego poprzez Giełdę Papierów Wartościowych po uprzednim zatwierdzeniu przez Komisję Nadzoru Finansowego.

Rodzaje finansowania dla firm: Najważniejsze rodzaje kredytów firmowych i ich zastosowanie

Finansowanie bankowe stanowi fundament rozwoju polskich przedsiębiorstw, a instytucje finansowe przygotowały wiele produktów kredytowych dostosowanych do specyficznych potrzeb każdej firmy. Różnorodność dostępnych rozwiązań pozwala na dopasowanie warunków, terminów oraz wymaganych gwarancji do charakteru prowadzonej działalności. Popularne wśród przedsiębiorców są zwłaszcza kredyty obrotowe, które pozwalają pokryć bieżące wydatki, na przykład za transakcje handlowe związane z zatowarowaniem, czy wypłatą wynagrodzeń.

Na większe potrzeby przydaje się kredyt inwestycyjny, który może przyspieszyć rozwój firmy. Klienci firmowi korzystają też ze specjalnych kredytów gotówkowych, linii kredytowych i kredytów w rachunku bieżącym.

Kredyt obrotowy

Przedsiębiorcy najchętniej sięgają po kredyt obrotowy, który zapewnia niezbędną płynność w codziennych operacjach biznesowych. Te środki okazują się szczególnie przydatne przy:

- finansowaniu zakupów towaru przed jego sprzedażą,

- pokrywaniu wynagrodzeń w okresach słabszych wpływów,

- regulowaniu zobowiązań wobec kontrahentów,

- utrzymaniu ciągłości produkcji w firmach sezonowych,

- inne wydatki związane z bieżącą działalnością firmy- zależnie od specyfiki branży.

Banki oferują elastyczne formy spłaty kredytów obrotowych dla firm rozłożone na 12-36 miesięcy, dostosowując je do indywidualnego cyklu przepływów gotówki w przedsiębiorstwie. Jako zabezpieczenie akceptowane są:

- weksle własne,

- hipoteki na majątku firmowym,

- gwarancje osób trzecich.

Kredyt inwestycyjny

Długofalowe cele rozwojowe realizować można przy pomocy kredytu inwestycyjnego, który umożliwia:

- modernizację linii produkcyjnych,

- rozbudowę infrastruktury,

- budowę nowych obiektów,

- zakup nowoczesnych technologii informatycznych,

- automatyzację procesów,

- strategiczne przejęcia konkurencji.

Charakterystyczny dla tego produktu jest wydłużony czas spłaty – od 5 do 20 lat, co wymaga szczegółowej weryfikacji ekonomicznego uzasadnienia wraz z prognozami finansowymi. Wkład własny zazwyczaj wynosi od 10% do 30% wartości inwestycji, w zależności od banku. Zabezpieczenie opiera się głównie na hipotece dotyczącej finansowanej nieruchomości lub innych aktywów trwałych.

Gotówkowy kredyt dla firm

Kredyt gotówkowy dla firm gwarantuje maksymalną swobodę w dysponowaniu środkami, wyróżniając się:

- prostą procedurą aplikacyjną,

- błyskawicznym rozpatrzeniem wniosku od kliku godzin do 3 dni,

- wykorzystaniem do pokrycia nieprzewidzianych kosztów operacyjnych,

- finansowaniem nagłych okazji rynkowych i akcji marketingowych.

Okres spłaty zwykle nie przekracza 5 lat, a maksymalne kwoty są mniejsze niż przy finansowaniu inwestycyjnym. Banki często wymagają jedynie weksli własnych oraz poręczeń właścicieli. Zobowiązanie regulowane jest w miesięcznych ratach, zazwyczaj kredyt opatrzony jest oprocentowaniem stałym. Oprocentowanie zmienne możliwe jest zazwyczaj tylko w przypadku kredytów hipotecznych.

Kredyt na start bez historii kredytowej

Kredyt dla firm na start to produkt dedykowany nowopowstałym spółkom i osobom rozpoczynającym jednoosobową działalność gospodarczą. Ze względu na brak historii kredytowej wymaga:

- szczegółowego biznesplanu z analizą konkurencji,

- wkładu własnego na poziomie 20-30% wartości projektu,

- zewnętrznych gwarancji, często w ramach rządowych programów wsparcia.

Dostępność tego typu finansowania znacząco poprawiają poręczenia np. gwarancja de minimis oraz inne inicjatywy gwarancyjne. Okres kredytowania wynosi zwykle 3-10 lat, zależnie od profilu działalności i skali finansowania. Kredyt dla nowych firm to najczęściej produkt skierowany do takich podmiotów, które zdołały się utrzymać na rynku przynajmniej 6 miesięcy.

Kredyt w rachunku bieżącym lub linia kredytowa

Kredyt w rachunku bieżącym oraz linia kredytowa to formy krótkoterminowego finansowania, które zapewniają firmie stały dostęp do dodatkowych środków. Pozwalają pokryć chwilowe braki płynności, regulować bieżące zobowiązania lub reagować na nieprzewidziane wydatki. Odsetki naliczane są wyłącznie od wykorzystanej kwoty, a limit odnawia się po spłacie, co daje elastyczność w zarządzaniu finansami przedsiębiorstwa.

Wybór produktu finansowego wymaga gruntownej analizy rzeczywistych potrzeb firmy, oceny możliwości kredytowych oraz dostępnych form zabezpieczenia. Przedsiębiorcy powinni brać pod uwagę nie tylko koszt kapitału, lecz także elastyczny harmonogram spłaty i wymagania gwarancyjne, które mogą znacząco wpłynąć na kondycję finansową przedsiębiorstwa.

Ranking kredytów dla firmMetody zabezpieczania zobowiązań

Wymagania zależą od wysokości pożyczki i harmonogramu spłat. Zabezpieczenie hipoteczne pozostaje najczęściej wybieraną opcją, pokrywając 120-150% kwoty kredytu. Akceptowane są zarówno obiekty komercyjne, jak i mieszkaniowe należące do właścicieli firmy.

Ważne

Poręczenie osobiste sprawdza się w przypadku przedsiębiorstw pozbawionych znaczącego majątku. Poręczyciele muszą legitymować się solidną kondycją finansową. W spółkach z ograniczoną odpowiedzialnością często wymaga się gwarancji od wszystkich udziałowców.

Zastaw rejestrowy obejmuje maszyny, wyposażenie oraz stany magazynowe. Wartość składników majątkowych powinna przekraczać zobowiązanie o 30-50%, uwzględniając amortyzację i ewentualne trudności realizacyjne.

Alternatywne instrumenty gwarancyjne

Do najważniejszych alternatywych zabezpieczeń kredytów należą:

- weksel własny in blanco, stosowany przy umiarkowanych kwotach, szczególnie kredytów na kapitał obrotowy,

- cesja należności, zabezpieczająca finansowanie poprzez przeniesienie praw do wierzytelności,

- blokada depozytów, towarzysząca gwarancjom bankowym, wymagająca unieruchomienia 10-30% wartości produktu finansowego.

Banki preferują należności od renomowanych kontrahentów z terminami płatności nieprzekraczającymi 90 dni.

Gwarancja de minimis

Gwarancja de minimis udzielana przez BGK obejmuje 60-80% kredytu, znacząco ułatwiając dostęp do finansowania małym i średnim przedsiębiorstwom spełniającym unijne kryteria MŚP. Kredyt z gwarancją de minimis pozwala na rozwój firmy nawet przy ograniczonych możliwościach zabezpieczenia.

Europejskie programy gwarancyjne oferują preferencyjne warunki dla inicjatyw rozwojowych i innowacyjnych, wymagając jednak szczegółowego uzasadnienia ekonomicznego.

Indywidualne podejście instytucji

Współczesne banki coraz chętniej łączą różnorodne formy zabezpieczenia, dostosowując warunki do specyfiki każdej organizacji. Ocena uwzględnia także aspekty jakościowe, takie jak kompetencje kadry zarządzającej czy pozycję rynkową.

Procedura weryfikacyjna obejmuje wyceny rzeczoznawców oraz kontrolę statusu prawnego. Rozpatrywanie aplikacji w takich skomplikowanych przypadkach zajmuje nawet do kilku tygodni, w zależności od sprawy i kompletności przedłożonych materiałów. Złożenie wniosku o kredyt to początek negocjacji z bankiem. Negatywna historia kredytowa może skłonić bank do obaw o terminową spłatę zobowiązań a terminowe spłacanie poprzednich zobowiązań to potężny atut w ocenie zdolności kredytowej.

Najczęściej zadawane pytania (FAQ)

Czym są wewnętrzne źródła finansowania przedsiębiorstw?

To środki pochodzące z samego przedsiębiorstwa, np. wkład własny właściciela lub odpisy amortyzacyjne. Nie wymagają zewnętrznego kapitału ani podpisywania umów z instytucjami.

Jakie są główne zalety finansowania z własnych środków?

Brak zobowiązań wobec instytucji finansowych, minimum formalności, brak oprocentowania i pełna kontrola nad decyzjami biznesowymi.

Na czym polega faktoring i dla kogo jest odpowiedni?

Faktoring to wcześniejsza wypłata środków z faktur z odroczonym terminem płatności. Sprawdza się zarówno w małych firmach, jak i w startupach, które chcą poprawić płynność finansową.

Czy każda firma może otrzymać dotację lub dofinansowanie?

Nie. Dotacje są przyznawane zgodnie z określonymi kryteriami, np. innowacyjność projektu, branża, zgodność z polityką UE lub państwa. Wymagana jest też szczegółowa dokumentacja.

Kim są Aniołowie Biznesu i czym się różnią od funduszy venture capital?

Aniołowie Biznesu to prywatni inwestorzy wspierający młode firmy nie tylko kapitałem, ale też wiedzą. Fundusze venture capital to profesjonalne podmioty inwestujące w innowacyjne startupy z potencjałem wzrostu.

Czy każda firma może przeprowadzić emisję akcji?

Nie. Emisja akcji jest dostępna dla spółek akcyjnych lub komandytowo-akcyjnych. JDG i spółki z o.o. nie mają takiej możliwości bez przekształcenia formy prawnej.

Kiedy warto rozważyć zewnętrzne finansowanie firmy?

Gdy firma planuje większą inwestycję, chce przyspieszyć rozwój, poprawić płynność lub nie posiada wystarczających środków własnych.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Zawezwanie do próby ugodowej, co to jest i jakie pełni funkcje?

Zawezwanie do próby ugodowej jest szansą, by oficjalnie porozumieć się z dłużnikiem i bez procesu doprowadzić do spłaty długu. Dowiedz się, czy warto.

Konto bez komornika – fakty i mity ochrony środków przed egzekucją

Grozi Ci zajęcie komornicze i chcesz uchronić swoje środki? Poznaj fakty i popularne mity na temat konta bez komornika i innych możliwości ochrony.

Faktoring zaliczkowy – co to jest i jakie są jego cechy charakterystyczne?

Wystawiasz faktury z odroczonym terminem płatności, ale chciałbyś korzystać ze środków od razu? Dowiedz się więcej o faktoringu zaliczkowym.