Planujesz zaciągnięcie kredytu lub pożyczki? Musisz wiedzieć, że bank przeanalizuje Twoją sytuację i wystawi jej ocenę. Scoring kredytowy wpływa na to, czy, na jaką kwotę i jaki okres spłaty otrzymasz kredyt. Przeczytaj, co bank weźmie pod uwagę, ustalając punkty Twojego scoringu i jak go skutecznie poprawić.

Czego dowiesz się z artykułu?

- Scoring kredytowy — co to jest i dlaczego banki go tworzą?

- Scoring kredytowy firm i osób fizycznych

- Kryteria oceny banków przy tworzeniu scoringu kredytowego

- Scoring kredytowy firmy — od czego zależy

- Poprawa scoringu kredytowego — możliwe kroki

- Niski scoring kredytowy a otrzymanie kredytu

- Jak sprawdzić scoring kredytowy?

- Ocena punktowa BIK i co oznacza

- Rodzaje scoringu kredytowego

- Najczęściej zadawane pytania (FAQ)

Scoring kredytowy — co to jest i dlaczego banki go tworzą?

Scoringiem kredytowym nazywa się punktację, ustalaną wobec potencjonalnego kredytobiorcy przez bank. Scoring kredytowy jest podstawą oceny dotyczącej prawdopodobieństwa spłaty zobowiązań finansowych w wyznaczonym terminie. Warto zaznaczyć, że posiadanie wysokiej oceny punktowej w scoringu wpływa na zdolność kredytową, ale pojęcia te nie są ze sobą tożsame.

Wiele osób błędnie uważa, że scoring kredytowy jest tym samym co scoring BIK. Choć każdy bank bierze ten drugi pod uwagę, to jest on zazwyczaj zaledwie jednym z czynników wpływających na wewnątrzbankową ocenę punktową. Równie ważna jest wiarygodność finansową klienta i historia zarządzania produktami bankowymi, także niekredytowymi.

Opinia eksperta

Banki tworzą scoringi po to, by jak najlepiej ocenić zdolność klienta do spłaty zadłużenia. Jeśli miałeś w kredyty w przeszłości i spłacałeś je regularnie, bez zwłoki, masz dobry scoring kredytowy. Niższy scoring może udaremnić wzięcie pożyczki.

Ekspert CashFix

O przyznaniu kredytu nie decyduje jeden pracownik banku, a cały zespół analityków korzystających z profesjonalnych narzędzi. Scoring kredytowy opiera się na indywidualnych wyliczeniach banku i ma swoje zastosowanie wobec firm i klientów indywidualnych.

Scoring kredytowy firm i osób fizycznych

W kontekście firm scoring kredytowy analizuje różne aspekty działalności przedsiębiorstwa, takie jak historia kredytowa, stabilność finansowa, wyniki finansowe, a także sektor działalności i ryzyko branżowe. Podobnie jak w przypadku osób fizycznych, celem tego procesu jest oszacowanie ryzyka związanego z udzieleniem kredytu oraz ocena, jak bardzo dany podmiot jest wiarygodny i zdolny do terminowej spłaty zobowiązań.

Dzięki scoringowi kredytowemu banki mogą podejmować bardziej świadome decyzje kredytowe, co z kolei pomaga w zarządzaniu ryzykiem finansowym. Kryteria oceny tworzenia takiego scoringu są opracowane przez doświadczonych analityków.

Omiń formalności — kliknij po ofertyKryteria oceny banków przy tworzeniu scoringu kredytowego

Przy tworzeniu scoringu kredytowego banki biorą pod uwagę szeroki zakres kryteriów, które wykraczają poza terminowe płacenie rachunków i spłacanie długów. Kluczowe znaczenie mają tutaj miesięczne dochody, poziom wykształcenia, zawód, stabilność i długość zatrudnienia, a także sytuacja mieszkaniowa. Ważne są również wiek, stan cywilny, liczba osób na utrzymaniu oraz posiadanie ubezpieczenia na życie.

Ważne

Banki analizują stan kont bankowych, korzystanie z kart kredytowych oraz referencje bankowe. Posiadane długi i ich terminowe spłacanie, a nawet umowa z telefonią komórkową, również wpływają na ocenę kredytową. Nawet jeśli ktoś nie ma długów, brak stabilnej pracy lub niski dochód mogą znacząco obniżyć zdolność kredytową, pomimo pozytywnej historii kredytowej.

W przypadku firm przy liczeniu scoringu kredytowego pod uwagę brane są nieco inne czynniki, które pomagają bankom ocenić ryzyko kredytowe.

Scoring kredytowy firmy — od czego zależy

Oprócz terminowej spłaty zobowiązań istotne są wysokość i stabilność przychodów, długość działalności firmy oraz branża, w której firma operuje. Znaczenie mają również doświadczenie i kwalifikacje kadry zarządzającej, posiadane ubezpieczenia, stan kont bankowych, częstotliwość składania wniosków kredytowych oraz korzystanie z produktów kredytowych i terminowość spłat wcześniejszych zobowiązań.

Ważne

Scoring wpływa bardzo znacząco na przyznawanie kredytów długoterminowych, np. kredytu hipotecznego, ale wylicza się go równie w przypadku uzyskania kredytu na niższe kwoty.

Banki analizują także referencje od innych instytucji finansowych, historię współpracy z klientami i dostawcami, a także aktualne zobowiązania finansowe i ich terminowe regulowanie. Nawet jeśli firma nie ma długów, brak stabilnych dochodów lub krótki okres działalności mogą wpłynąć negatywnie na obliczenie zdolności kredytowej, pomimo dotychczasowej pozytywnej historii kredytowej.

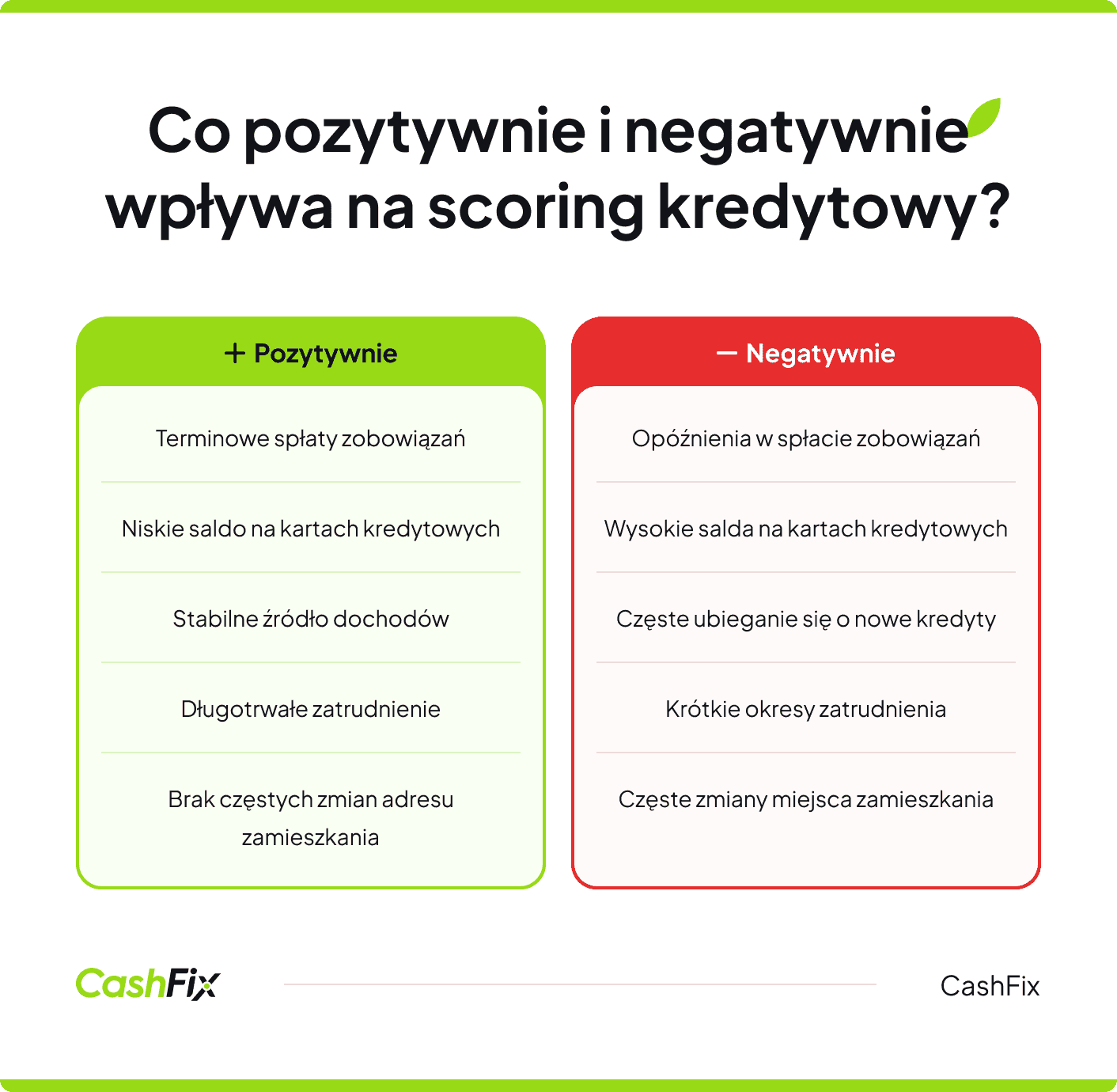

Pozytywny wpływ na wysokość scoringu kredytowego

Dla osób fizycznych pozytywny wpływ na wysokość scoringu kredytowego ma przede wszystkim:

- terminowe spłacanie zobowiązań, co buduje solidną historię kredytową,

- utrzymywanie niskiego poziomu zadłużenia w stosunku do dostępnych limitów kredytowych,

- stabilne źródło dochodu,

- długotrwałe zatrudnienie oraz brak częstych zmian adresu zamieszkania.

W przypadku firm wysoki scoring kredytowy zyskasz przez:

- utrzymywanie stabilnych i rosnących przychodów oraz dochodów,

- regulowanie zobowiązań wobec dostawców i banków w wyznaczonym terminie,

- zarządzanie odpowiednim poziomem zadłużenia, tak aby nie przekraczać zdrowych proporcji w stosunku do kapitału własnego,

- długoletnia obecność na rynku oraz pozytywne referencje od innych instytucji finansowych,

- stabilność w zarządzaniu, dobrze zdefiniowane strategie finansowe i regularnie monitorowane wyniki.

Jeśli Twój scoring nie pozwala na zaciągnięcie kredytu na dobrych warunkach, możesz wykonać pewne kroki, by go poprawić.

Poprawa scoringu kredytowego — możliwe kroki

Jeśli chcesz poprawić swój scoring kredytowy, musisz wiedzieć, że jest to proces, który może wymagać czasu i konsekwencji, ale jest osiągalny dzięki kilku działaniom. Przede wszystkim warto regularnie sprawdzać informacje o spłacanych obecnie kredytach, aby upewnić się, że w banku nie ma błędów, a spłaty są regularne.

Kolejnym krokiem jest regulowanie wszelkich zobowiązań finansowych na czas — takich jak rachunki czy raty kredytów. Ważne jest również ograniczenie liczby otwartych kart kredytowych i unikanie maksymalnego wykorzystywania limitu na poszczególnych kartach. Oto kilka dodatkowych kroków:

- Spłacaj zaległe zobowiązania jak najszybciej.

- Staraj się utrzymać niskie saldo na kartach kredytowych.

- Sięgaj po nowe kredyty tylko wtedy, gdy jest to naprawdę konieczne.

- Zadbaj o długą historię kredytową.

- Zadbaj o stabilne dochody (osoby fizyczne z umowy o pracę, firmy z przychodów).

- Unikaj zaciągania chwilówek.

- Nie składaj jednocześnie wniosku kredytowego w wielu bankach naraz.

Ważne

Analiza zdolności kredytowej to krok, który bank musi wykonać przed przyznaniem finansowania. To jednak potencjalny kredytobiorca odpowiedzialny jest za to jak wygląda scoring bankowy i jakie jest prawdopodobieństwo spłaty zobowiązania.

Błędnie możemy przypuszczać, że z kolei niski scoring kredytowy całkowicie skreśli nas z listy potencjalnych kredytobiorców. Nie zawsze niski wynik w scoringu bankowym równa się odmowie finansowania.

Niski scoring kredytowy a otrzymanie kredytu

Osoby lub firmy, które chcą zaciągnąć zobowiązanie kredytowe, ale nie mogą liczyć na pozytywną decyzję banku z powodu zaległości w spłacie lub z uwagi na zobowiązania kredytowe, które nie zostały jeszcze uregulowane, mogą mimo to otrzymać pożyczkę.

Każdy bank ma swoją politykę, a w rzeczywistości instytucje kredytowe weryfikują klientów indywidualnie. Udzieleniu kredytu towarzyszy analiza wielu rozmaitych czynników. Jeśli spotkałeś się z odmową w jednym banku ze względu na zbyt niski scoring, nie rezygnuj. Skontaktuj się z CashFix, a znajdziemy oferty, z których będziesz mógł skorzystać. Możesz również sprawdzić swój scoring i poprawić sytuację.

Wypełnij formularz i poznaj oferty pożyczek i kredytówJak sprawdzić scoring kredytowy?

Jeśli obawiasz się rezultatu analizy Twojej sytuacji w banku, a zależy Ci na pozytywnej decyzji kredytowej, możesz spróbować sprawdzić swoją ocenę punktową w BIK (scoring kredytowy BIK). Nie jest to jednoznaczne z uzyskaniem rzetelnej informacji na temat pełnej oceny banku (ponieważ bierze on pod uwagę szereg czynników nieuwzględnianych w BIK), ale pozwala na wstępny ogląd sytuacji i ocenę szans kredytowych.

Opinia eksperta

Raport BIK można zamówić online, zarówno dla osób prywatnych, jak i dla firm. W ofercie prezentowanej przez Biuro Informacji Kredytowej są pakiety i pojedyncze raporty. Znajdziesz w nich ocenę w skali punktowej od 0 do 100. Warto porównać ją z przeciętną oceną BIK — pamiętaj, że punkty przyznawane są za terminowe spłaty zadłużeń, jeśli nigdy nie brałeś pożyczki, BIK nie będzie mógł ich przyznać.

Ekspert CashFix

Raport BIK — co oznacza ocena punktowa BIK

BIK ocenę przyznaje się w skali od 0 do 100, im wyższy scoring, tym większe szanse na uzyskanie kredytu. Nie ma jednego stanowiska kredytodawców co do tego, jaka ocena w BIK gwarantuje uzyskanie pożyczki, a jaka sprawi, że zdolność kredytowa obniży się do takiego poziomu, że klient straci szansę na otrzymanie kredytu.

Według tradycyjnej i stosowanej przez banki i instytucje finansowe interpretacji skalę w BIK klasyfikacja wygląda tak:

- 0 - 58 - niska,

- 59 - 68 - umiarkowana,

- 69 - 73 - dobra,

- 74 - 79 bardzo dobra,

- 80 - 100 doskonała.

Oczywiście przyznanie kredytu, jak już wspomnieliśmy, uzależnione jest od wielu innych czynników, jak choćby wysokość wnioskowanej kwoty. Zazwyczaj dla banku wystarczająca jest ocena dobra, oscylująca w okolicach 70 punktów. Nie zapominaj, że scoring bankowy może w różnych instytucjach być obliczany na podstawie innych systemów, zwanych potocznie rodzajami scoringu.

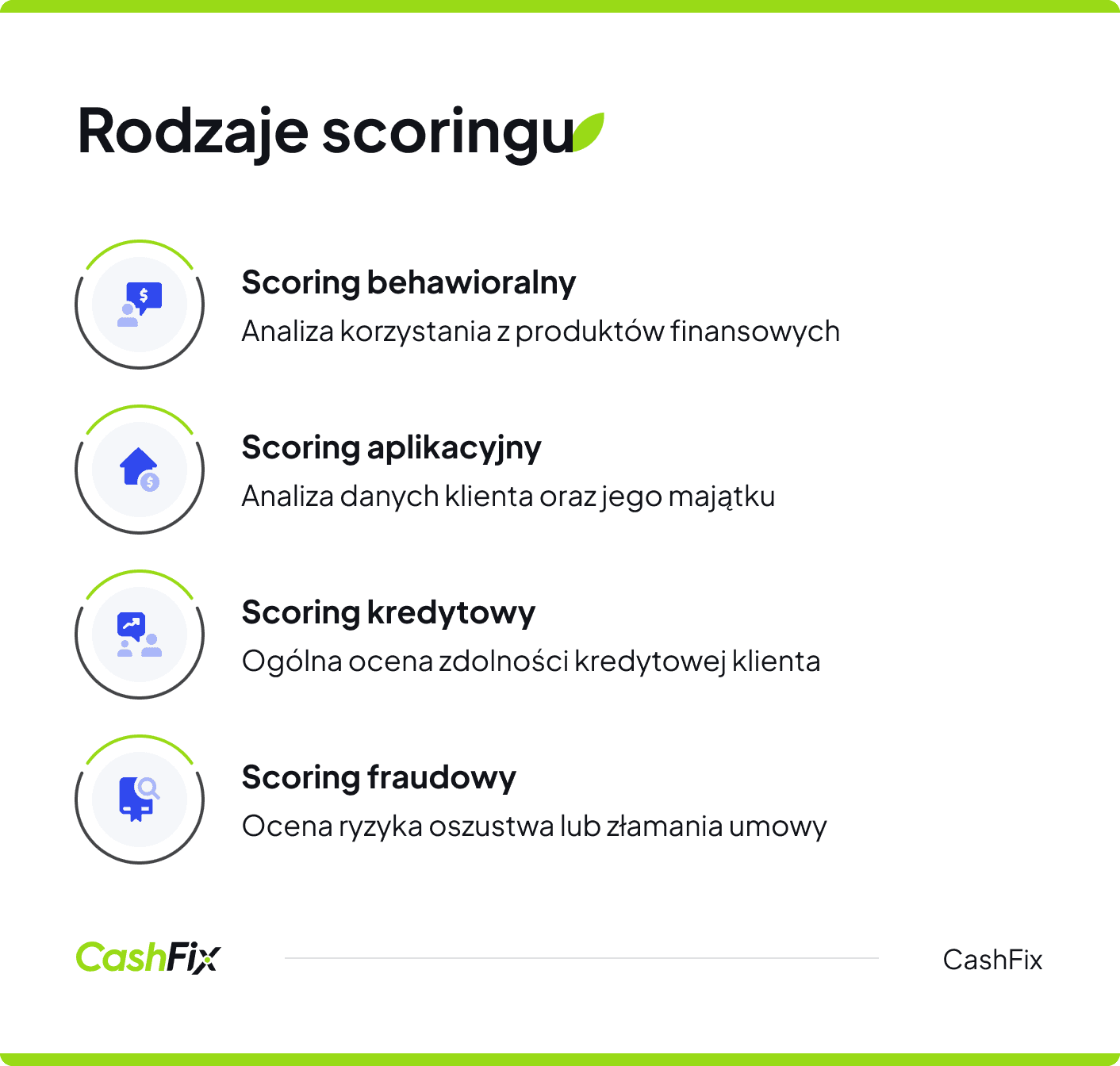

Rodzaje scoringu kredytowego

Rodzaje scoringu obejmują różne metody oceny klientów, które banki stosują w celu określenia ryzyka kredytowego. Przykładowe systemy ocen są następujące:

- Scoring behawioralny – bank sprawdza, jak klient dotychczas korzystał z produktów finansowych, takich jak kredyty czy pożyczki. Analizując scoring behawioralny, są oni w stanie przewidzieć styl spłaty zobowiązania przez klienta, który uzyskał pozytywną decyzję kredytową.

- Scoring aplikacyjny – bank analizuje dane klienta i jego majątek, które są zapisane na specjalnym formularzu, co pomaga ocenić ryzyko związane z potencjalnym pożyczkobiorcą.

- Scoring kredytowy – używany przez banki i niektóre firmy przy sprzedaży produktów na abonament, ocenia ogólną zdolność kredytową klienta.

- Scoring fraudowy – proces oceny ryzyka związanego z tym, że klient może próbować nadużyć finansowych, oszukać bank lub złamać umowę.

Każdy z tych systemów ma na celu dokładną ocenę zdolności kredytowej klienta, a także identyfikację potencjalnych zagrożeń związanych z udzieleniem kredytu.

Ranking kredytów i pożyczek na korzystnych warunkachNajczęściej zadawane pytania (FAQ):

Czym jest scoring kredytowy?

Scoring kredytowy to ocena punktowa przyznawana przez banki, która określa zdolność kredytową klienta i szanse na terminową spłatę zobowiązań.

Planuję kredyt hipoteczny, jak zadbać o dobrą historię kredytową?

Pozytywny wpływ na historię, a co za tym idzie, na scoring kredytowy mają terminowe spłaty zobowiązań, stabilne dochody oraz utrzymywanie niskiego poziomu zadłużenia.

Jak poprawić scoring kredytowy?

Aby poprawić scoring kredytowy, należy regularnie monitorować historię kredytową, spłacać zobowiązania na czas, unikać zaciągania nowych kredytów bez potrzeby oraz dbać o stabilność finansową.

Czy składanie wielu wniosków kredytowych może obniżyć scoring?

Tak, składanie wielu wniosków kredytowych, zwłaszcza w krótkim czasie, może negatywnie wpłynąć na scoring. Warto zatem zastanowić się, czy jesteśmy gotowi skorzystać z produktu w tej chwili. Składanie wniosku kredytowego w kilku bankach, żeby zorientować się w sytuacji, to nie jest dobry pomysł.

Czy brak wcześniejszych kredytów i pożyczek obniża scoring kredytowy?

Sam brak historii nie obniża wyniku, ale oznacza, że nie dostajesz punktów za terminowe spłaty, więc scoring bywa niższy niż u osób z pozytywną historią. W takiej sytuacji przy przyznaniu kredytu bank zwraca uwagę na inne czynniki: dochody i stabilność zatrudnienia (osoby prywatne) oraz przychody, staż działalności i branżę (firmy).

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Rodzaje kredytów dla firm – kompletny przewodnik

Szukasz finansowania dla swojej firmy, ale nie wiesz jaki rodzaj kredytu wybrać? Zapoznaj się z naszym przewodnikiem, a z łatwością podejmiesz decyzję.

Historia kredytowa – czym jest i co na nią wpływa?

Planujesz zaciągnięcie kredytu lub pożyczki? Pozytywna historia kredytowa Ci w tym pomoże. Dowiedz się, w jaki sposób ją najlepiej budować.

Czym jest i jak obliczyć zdolność kredytową?

Planujesz zaciągnięcie kredytu? Dowiedz się, czym jest i jak obliczyć zdolność kredytową oraz jakie czynniki na nią wpływają.