Przyspieszone postępowanie układowe

– jak może pomóc Twojej firmie?

Firmy znajdujące się w trudnej sytuacji finansowej w zależności od stopnia jej zaawansowania mogą skorzystać z 4 postępowań naprawczo-oddłużeniowych. Jednym z nich jest przyspieszone postępowanie układowe, które ze względu na krótki czas trwania, jest chętnie wybierane przez przedsiębiorców. Dowiedz się, co to jest przyspieszone postępowanie układowe, jak wygląda oraz kto powinien się na nie zdecydować.

Wiedza o dobrodziejstwach Prawa restrukturyzacyjnego wciąż jest ograniczona wśród osób prowadzących działalność gospodarczą.

Fakt ten powinien ulec zmianie chociażby z uwagi na to, że w obliczu utraty płynności finansowej działania restrukturyzacyjne muszą zostać podjęte w firmie odpowiednio wcześnie.

Jednym z nich będzie otwarcie przyspieszonego postępowania układowego (PPU).

Definicja

Przyspieszone postępowanie układowe jest jednym z 4 rodzajów postępowań restrukturyzacyjnych, które po sporządzeniu i zatwierdzeniu spisu wierzytelności, umożliwia dłużnikom w trybie uproszczonym zawarcie układu ze swoimi wierzycielami.

W wielkim skrócie – jest to doskonałe narzędzie do ochrony przed upadłością spółki czy przedsiębiorstwa. Dlaczego? Otóż chroni ono dłużnika przed egzekucjami komorniczymi, a roszczenia wierzycieli zostają bardziej zaspokojone niż w przypadku upadłości czy wspomnianej egzekucji.

Ważne

Przyjęcie układu pozwala odroczyć terminy płatności i znacząco zredukować zadłużenie.

Ponadto przyspieszone postępowanie układowe cechuje się wieloma uproszczeniami, które mają za zadanie doprowadzić do zawarcia układu w możliwie jak najkrótszym czasie, czyli od około 2 do 3 miesięcy.

Stosunkowo krótki czas trwania postępowania przekłada się z kolei na niższe koszty i szybsze uporanie się z problemami ekonomicznymi w firmie. To z pewnością jego ogromna zaleta.

Przyspieszone postępowanie układowe jest przede wszystkim dla przedsiębiorców, którzy stali się niewypłacalni lub którym to dopiero grozi.

Rekomendujemy to rozwiązanie przede wszystkim w sytuacjach, gdzie do przeprowadzenia skutecznej restrukturyzacji konieczne jest zawarcie układu z wierzycielami oraz ochrona przed egzekucjami prowadzonymi przez wierzycieli objętych układem.

Ponadto, aby do niego przystąpić, musi zostać spełniony jeden, niezbędny warunek, o którym już wcześniej wspominaliśmy, a mianowicie – suma wierzytelności spornych nie może przekraczać 15% wierzytelności uprawniających do głosowania nad układem.

Procedura ta może natomiast nie przynieść pożądanych skutków, gdy istnieją wierzyciele, którzy nie zostali objęci układem, a którzy mogą i chcą prowadzić egzekucję z majątku osoby zadłużonej.

To postępowanie nie będzie też polecane dłużnikom, chcącym dokonać głębokich zmian w strukturze i przedmiocie swojej działalności.

Przyspieszone postępowanie układowe jest dobrze znanym rodzajem postępowania restrukturyzacyjnego w Polsce.

Wyróżniamy 4 postępowania restrukturyzacyjne:

PPU różni się jednak w znacznym stopniu od pozostałych.

Ze względu na to, że występuje ono w formie postępowania sądowego, charakteryzuje je większe sformalizowanie niż w przypadku chociażby postępowania o zatwierdzenie układu (dawniej uproszczone postępowanie restrukturyzacyjne).

Przyspieszone postępowanie układowe jest jednak znacznie prostsze od postępowania układowego czy sanacyjnego.

Ważne

Przyspieszone postępowanie układowe pozwala dłużnikowi na sprawne przeprowadzenie restrukturyzacji firmy.

Jest to przede wszystkim spowodowane tym, że suma wierzytelności spornych uprawniających do głosowania nad układem nie może przekraczać 15% sumy wszystkich wierzytelności uprawniających do głosowania nad układem.

W związku z tym osoba zadłużona zasadniczo nie ma zastrzeżeń odnośnie do wysokości swoich zobowiązań.

To bardzo istotna kwestia odróżniająca PPU od postępowania sanacyjnego, dlatego że w przyspieszonym postępowaniu układowym nie znajdziemy etapu, w którym wierzyciele mogą wnieść sprzeciw co do sądowego spisu wierzytelności sporządzonego przez nadzorcę sądowego czy zarządcę.

Uprawnienie to przysługuje wyłącznie dłużnikowi, ale musi on przy tym pamiętać, że przekroczenie progu 15% wierzytelności spornych spowoduje odmowę zatwierdzenia układu przez sąd.

Żeby tego uniknąć, należy umieścić w petitum wniosku żądanie ewentualne o otwarcie postępowania układowego.

Wracając jeszcze do różnic między oboma postępowaniami, ważne jest również to, że dłużnik musi razem z wnioskiem złożyć aktualny wykaz majątku, a w tym szacunkową wycenę wraz z bilansem na dzień przypadający w okresie 30 dni przed dniem złożenia wniosku o otwarcie przyspieszonego postępowania układowego.

Przyspieszone postępowanie układowe złożone jest z 2 podstawowych elementów:

Oznacza to, że aby doszło do otwarcia przyspieszonego postępowania układowego, sąd musi w pierwszej kolejności zatwierdzić złożony przez dłużnika wniosek.

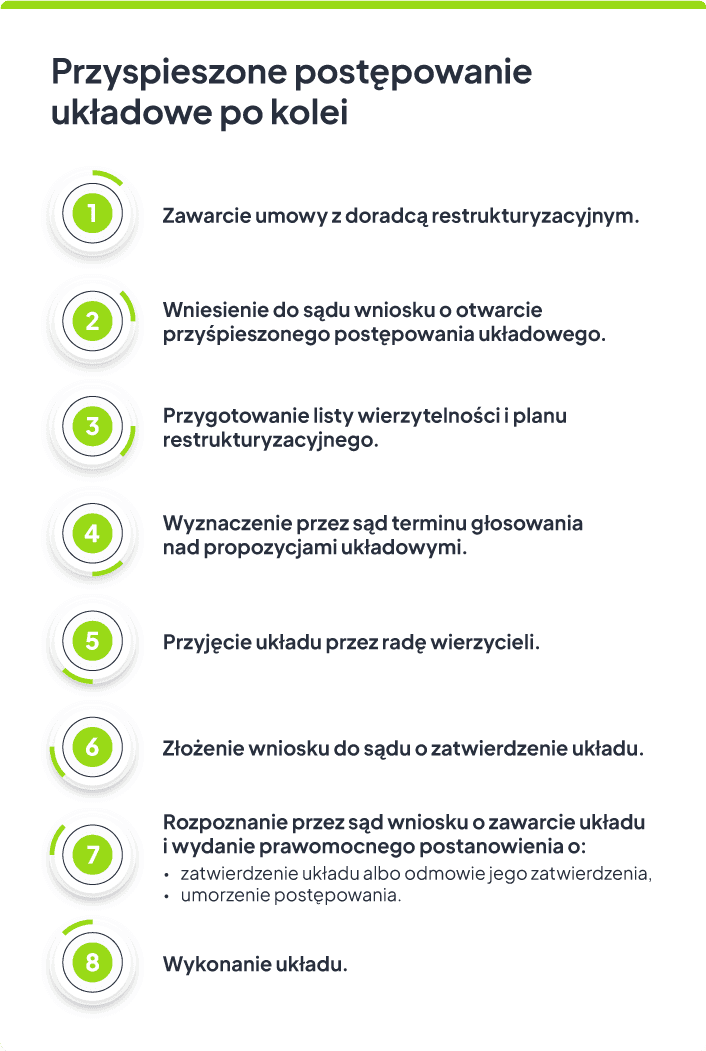

Jak więc krok po kroku przebiega przyspieszone postępowanie układowe?

Jak widać, cały proces zaczyna się od złożenia do sądu odpowiedniego wniosku. Jak to zrobić i co powinien zawierać?

Skontaktuj się z naszym doradcą

Znając już standardowy przebieg PPU warto w następnej kolejności dowiedzieć się, co powinno znaleźć się we wniosku o otwarcie tej procedury.

Zgodnie z art. 227 - Prawo restrukturyzacyjne wskazany wniosek o otwarcie przyspieszonego postępowania układowego powinien zawierać m.in.:

Do wniosku dłużnik musi dołączyć także jego odpis oraz odpisy załączników, jak i również pisemne oświadczenie o prawdziwości i zupełności informacji, które znajdują się w złożonych przez niego dokumentach.

Tak jak wszystkie procedury oddłużeniowo-naprawcze, przyspieszone postępowanie układowe ma zarówno wady, jak i zalety.

Bez wątpienia zaletą PPU, która przynosi dłużnikom największe korzyści, jest umożliwienie jego szybkiego i sprawnego przeprowadzenia, zapewniając im jednocześnie ochronę w postaci zawieszenia z mocy prawa postępowań egzekucyjnych po otwarciu postępowania.

Ważne

W przyspieszonym postępowaniu układowym dłużnik nie reguluje wierzytelności powstałych przed otwarciem postępowania.

Ponadto do zalet zaliczamy również to, że:

Przyspieszone postępowanie układowe jest bezsprzecznie jednym z lepszych rozwiązań, wyprowadzających zadłużone firmy z kryzysu finansowego. Ma wiele zalet, lecz nie można zapomnieć o drugiej stronie medalu.

Do wad postępowania w tej formie zaliczamy:

W chwili, gdy sąd wyda postanowienie o otwarciu przyspieszonego postępowania układowego, na podstawie art. 38 ust. 1 Prawo restrukturyzacyjne powołany zostaje nadzorca sądowy.

Ważne

Dłużnik może wskazać wybranego doradcę restrukturyzacyjnego, który w postępowaniu pełnić będzie rolę nadzorcy sądowego.

Sąd przychyli się do takiego wniosku, jeżeli dłużnik wybierze osobę, która uzyska zgodę wierzycieli reprezentujących minimum 30% sumy wierzytelności.

Nadzorca sądowy w przyspieszonym postępowaniu układowym jest istotnym ogniwem całego procesu. Zgodnie z art. 40 Prawo restrukturyzacyjne do jego zadań należy:

W dodatku od nadzorcy sądowego wymaga się sporządzenia planu restrukturyzacyjnego w taki sposób, aby jak najlepiej obrazował on całokształt zjawisk gospodarczych, które przyczyniły się do trudnej sytuacji ekonomicznej dłużnika, wraz z proponowanymi zmianami, które mają na celu przywrócenie jego sprawności biznesowej.

W chwili uprawomocnienia się postanowienia sądu, które zatwierdza układ, nadzorca sądowy na podstawie art. 171 Prawo restrukturyzacyjne staje się nadzorcą wykonywania układu.

Jeżeli mowa zaś o przypadku, w którym wydane zostaje postanowienie o umorzeniu postępowania – oznaczać to będzie zakończenie współpracy nadzorcy z osobą zadłużoną.

Istotną kwestią z punktu widzenia dłużnika jest fakt, że na czynności przekraczające zakres zwykłego zarządu musi on zawsze uzyskać zgodę nadzorcy sądowego – pod rygorem nieważności dokonanej czynności.

Ważne

Po otwarciu przyspieszonego postępowania układowego zarząd dłużnika nad majątkiem staje się ograniczony.

Zakres czynności zwykłego zarządu powinien zostać niezwłocznie ustalony z nadzorcą sądowym, dzięki czemu dłużnik uniknie problematycznych sytuacji.

Przyspieszone postępowanie układowe stanowi bardzo dobrą alternatywę dla bankructwa zadłużonej firmy.

Warto zdecydować się na tę formę pomocy, gdyż przyspieszone postępowanie układowe może skutecznie uchronić przedsiębiorstwo przed całkowitym zaprzestaniem funkcjonowania.

Jeżeli czytając ten tekst, stwierdziłeś, że to właśnie Twoja firma potrzebuje rozwiązania, o którym mowa w artykule – umów się na rozmowę z naszym doradcą.

Gwarantujemy pomoc w znalezieniu profesjonalnych doradców restrukturyzacyjnych, którzy indywidualnie dobiorą najlepsze metody i narzędzia służące ratunkowi Twojego biznesu.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Zakładanie konta w banku trwa teraz zaledwie kilka minut. Zobacz, jak to zrobić krok po kroku i co musisz przygotować, zanim zaczniesz.

Chcesz zmienić bank? Dowiedz się, jak wygląda przeniesienie konta do innego banku, jak to zrobić krok po kroku oraz kiedy pomoże Ci w tym nowy bank.

Bank lub firma pożyczkowa poprosiła Cię o zweryfikowanie stanu konta przy pomocy aplikacji Kontomatik, ale nie wiesz co i czy jest bezpiecznie? Zobacz.