Wycena i sprzedaż portfela wierzytelności to jeden z szybszych sposobów na rozwiązanie problemów z płynnością finansową i pozbycie się wielu należności za jednym razem. Jeśli masz kilku dłużników, przeterminowane faktury, których kontrahenci nie zamierzają uregulować i chcesz spieniężyć je jak najszybciej, przy minimum formalności, przeczytaj poniższy tekst. Postaramy się w kompleksowy sposób odpowiedzieć na wszystkie pytania na temat portfeli wierzytelności i doradzić, co można z nimi zrobić.

Czego dowiesz się z artykułu?

- Komu powierzyć zarządzanie portfelami wierzytelności?

- Czym są portfele wierzytelności?

- Wycena portfela wierzytelności — komu zlecić?

- Portfel wierzytelności przeterminowanych i nieprzeterminowanych

- Sprzedaż portfeli wierzytelności — z czym się wiąże?

- Zakup portfeli wierzytelności a tradycyjna windykacja

Komu powierzyć zarządzanie portfelami wierzytelności?

Wybór odpowiedniego partnera do zarządzania portfelami wierzytelności jest kluczowy dla sukcesu strategii odzyskania środków. Firmy często decydują się powierzyć to zadanie specjalistycznym agencjom windykacyjnym lub firmom zajmującym się zarządzaniem wierzytelnościami. Takie podmioty posiadają nie tylko doświadczenie w obszarze usług windykacyjnych, ale także dostęp do zaawansowanych narzędzi i technologii wspierających skuteczne odzyskiwanie długów.

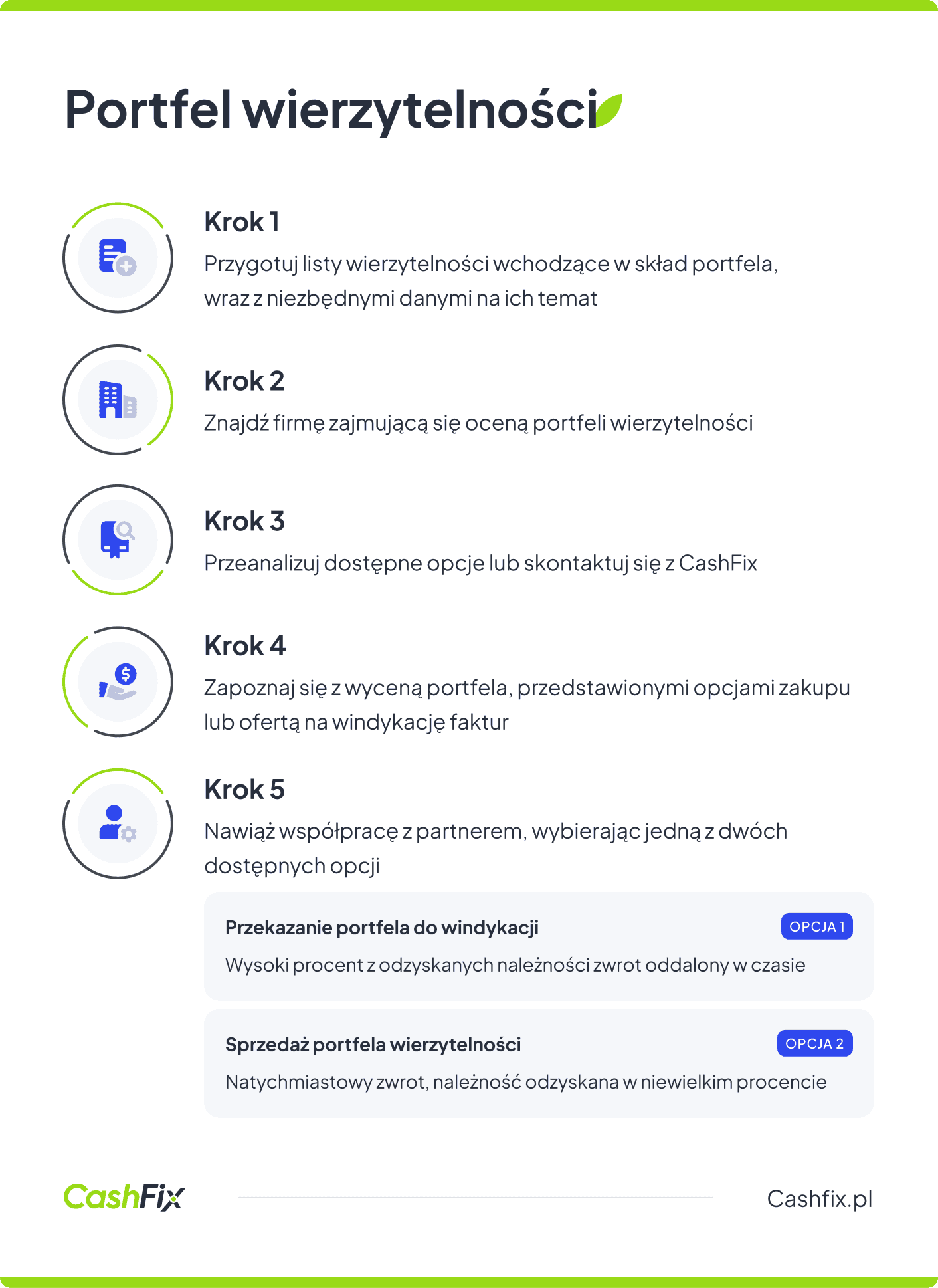

Pamiętaj, że posiadając portfel wierzytelności, masz dwie opcje, możesz sprzedać całość po niższej cenie i wyzbyć się praw do środków odzyskanych na drodze windykacji w przyszłości lub zlecić windykację poszczególnych faktur w portfelu. Oba zabiegi są stosowane przez większe i mniejsze firmy, które chcą szybko poprawić swoją płynność finansową i przekazać sprawy niezapłaconych faktur profesjonalistom.

Dzięki współpracy z profesjonalnym podmiotem firma może efektywniej zarządzać swoimi portfelami i zwiększyć szanse na odzyskanie środków. Jeśli chcesz znaleźć firmę, która będzie chciała wykupić długi twoich kontrahentów wobec Twojej firmy, skontaktuj się z nami i opisz krótko swoją sytuację. Wystarczy kilka podstawowych informacji, a pomożemy Ci znaleźć partnera, który wesprze Cię w pozbyciu się wierzytelności szybko, bez stresu i przy minimum formalności.

Wypełnij formularz i znajdź partnera do zarządzania portfelem wierzytelnościCzym są portfele wierzytelności?

Portfel wierzytelności to wykaz wszystkich wierzytelności, mogących podlegać cesji. Portfel może przyjąć różne formy i mieścić od kilkudziesięciu do nawet kilku tysięcy faktur, ważne jest jednak, by zawierał określone informacje o dłużniku i umowie, na podstawie której można egzekwować wierzytelność.

Najczęściej portfele wierzytelności formułowane są jako:

- listy w dokumentach,

- arkusze kalkulacyjne,

- specjalne tabele,

- bazy danych (przy większych podmiotach).

Pojęcie portfela wierzytelności kojarzy się z podmiotami z sektora bankowego i środowiska firm pożyczkowych. Jednak temat nie kończy się na firmach bezpośrednio związanych z finansami. Każde przedsiębiorstwo, handlowe lub usługowe, mniejsze lub większe, może mieć problemy z opóźnieniami w płatnościach i trudnościami z egzekwowaniem wierzytelności od klientów. Obrót wierzytelnościami to rosnący sektor rynku finansowego.

Jak prawidłowo przygotować portfel wierzytelności?

Przygotowanie portfela wierzytelności to proces, który polega na sporządzeniu prawidłowej listy wierzytelności wraz z danymi, które powinny się na niej znaleźć. Nie jest to skomplikowane zadnie, a prawidłowe przygotowanie portfela sprzyja łatwiejszemu obrotowi wierzytelnościami i ułatwia ich zakup lub windykację.

Najważniejsze informacje na temat wierzytelności, które powinny znaleźć się w portfelu:

- Informacje na temat dłużnika — dane firmy, adres, telefon i inne istotne informacje.

- Wysokość zobowiązania — kwota zobowiązania wynikająca z umowy, faktury czy rachunku.

- Termin płatności — niezależnie od tego, czy minął, czy dopiero się zbliża.

- Informacje o podjętych krokach — jeśli faktura była windykowana przy pomocy firmy, kancelarii lub samodzielnie, należy opisać każdą dokonaną czynność.

- Dodatkowe informacje — inne dane, które mogą być istotne, np. sytuacja majątkowa kontrahenta.

Wycena portfela wierzytelności — komu zlecić?

Wycena portfela wierzytelności to często spore wyzwanie, dodatkowo należy liczyć się z tym, że choć w takiej transakcji szybko odzyskamy pieniądze na dalsze działania, to nie będzie to kwota zbliżona do tej, na którą opiewają faktury. Jasne jest, że sprzedać je można tylko znacznie poniżej wartości nominalnej, za to szybko i bez zbędnych formalności. Wyceną zajmują się firmy windykacyjne i fundusze specjalizujące się w większych pakietach.

Nie wszystkie firmy i kancelarie podejmują się takiej współpracy, jeśli masz portfel wierzytelności, który chcesz jak najszybciej zbyć, napisz do nas za pomocą formularza kontaktowego i opisz nam swoją sytuację. Postaramy się znaleźć ofertę, która będzie dla Ciebie najkorzystniejsza.

Sprzedaj portfel wierzytelności — wypełnij formularzNie chcesz sprzedawać wierzytelności w obawie przed zaniżeniem ich wartości, ale zależy Ci na jak najszybszym i najskuteczniejszym odzyskaniu pieniędzy? Pamiętaj, że należności znajdujące się w portfelu można windykować. Zleć to profesjonalistom i odzyskaj więcej środków na dalsze działania.

Portfel wierzytelności przeterminowanych i nieprzeterminowanych

W skład portfela wierzytelności może wchodzić różnorodny zakres należności, obejmujący zarówno wierzytelności przeterminowane (tworzące tzw. negatywny portfel), jak i te, które nie przekroczyły terminu płatności (tworzące tzw. pozytywny portfel), niezależnie od ich wartości nominalnej. Dłużnikiem objętym wierzytelnościami w portfelu może być osoba fizyczna, osoba prawna oraz jednostka organizacyjna pozbawiona osobowości prawnej.

Zgodnie z przepisami prawa polskiego istnieje możliwość zbycia prawie każdej wierzytelności. Niemniej jednak, w praktyce portfele przeznaczone do sprzedaży często zawierają głównie wierzytelności wymagalne. Oznacza to, że obejmują one długi, które zostały potwierdzone stosownym dokumentem, takim jak umowa, faktura lub rachunek, ale nie zostały uregulowane przez dłużnika w terminie.

Sprzedaż portfeli wierzytelności — z czym się wiąże?

Sprzedaż portfeli wierzytelności wiąże się z cesją na rzecz nabywcy. Oznacza to, że po sprzedaniu wierzyciel nie odpowiada za działania dłużników ani firmy, która będzie w przyszłości dochodzić roszczeń na drodze windykacji lub w sądzie. Sprzedający wraz z transakcją traci środki, które będą w przyszłości wyegzekwowane od dłużnika. Sprzedaż portfela wierzytelności to dobry krok, jeśli szukasz szybkiego rozwiązania, nie koniecznie najbardziej opłacalnego. Decydując się na tradycyjną windykację należności, masz szansę odzyskać znacznie wyższe kwoty, mimo że w takim przypadku trzeba liczyć się z tym, że potrwa to dłużej.

Zakup portfeli wierzytelności a tradycyjna windykacja

Zakup portfeli wierzytelności umożliwia wierzycielowi natychmiastowe uzyskanie gotówki poprzez dokonane sprzedaży swoich należności innemu podmiotowi. Jest to atrakcyjna opcja, szczególnie jeśli wierzyciel potrzebuje szybkiego dostępu do środków finansowych.

Z drugiej strony, tradycyjne działanie windykacyjne polega na podejmowaniu działań mających na celu odzyskanie długu bezpośrednio przez wierzyciela lub agencję windykacyjną działającą w jego imieniu. Jest to bardziej czasochłonne podejście, ale daje wierzycielowi większą kontrolę nad procesem oraz umożliwia elastyczne dostosowanie strategii windykacyjnej do konkretnej sytuacji. Dodatkowo, w przypadku tradycyjnej windykacji, wierzyciel ma możliwość bezpośredniego kontaktu z dłużnikiem, co może czasami ułatwić negocjacje i przyspieszyć proces odzyskiwania długu.

Ostateczny wybór między zakupem portfeli wierzytelności a tradycyjną windykacją zależy od indywidualnych preferencji i potrzeb wierzyciela, a także od ich specyfiki oraz zasobów dostępnych do prowadzenia procesu odzyskiwania długów. Ważne jest, aby wierzyciel dokładnie przeanalizował obie opcje i wybrał strategię, która najlepiej odpowiada jego celom i sytuacji finansowej.

Podsumowanie

- Zakup portfeli umożliwia wierzycielowi natychmiastowe uzyskanie gotówki, co może być atrakcyjne w sytuacjach wymagających szybkiego dostępu do środków finansowych.

- Należności w portfelu można sprzedać lub rozpocząć ich windykację.

- Portfel to wykaz należności mogących podlegać cesji.

- Portfel musi zawierać odpowiednio przygotowane dane.

- Istotny jest wybór partnera do rzetelnej wyceny portfela.

- Alternatywą do sprzedaży całych pakietów są tradycyjne działania windykacyjne dotyczące pojedynczych faktur.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Gdzie zgłosić dłużnika zalegającego ze spłatą zobowiązania?

Gdzie zgłosić dłużnika? To pytanie pada zarówno w kontekście osób prywatnych, jak i firm. Sprawdź, kogo możesz poinformować o zaległej spłacie długu.

Skup długów – co to jest i na czym polega?

Skup długów to metoda na odzyskanie pieniędzy z niezapłaconych faktur. Dowiedz się, jakie korzyści niesie za sobą sprzedaż wierzytelności i jak to zrobić.

Ile kosztuje wpisanie dłużnika do KRD i jak to zrobić?

Firma lub osoba zalega ze zwrotem pieniędzy? Dowiedz się, ile kosztuje wpisanie dłużnika do KRD i w jaki sposób umieścić kogoś w tym rejestrze.