Kredyt bankowy lub pożyczka to sprawdzone i chętnie wybierane sposoby na finansowanie firmy. Jeśli chcesz uzyskać kredyt dla spółki, musisz wiedzieć, że cały proces nieznacznie różni się od ubiegania się o podobne wsparcie w ramach firmy, która nie ma statusu spółki. Banki i instytucje finansowe mają także nieco inne oczekiwania od spółek, w zależności od ich rodzaju. W poniższym artykule postaramy się rozwiać wszelkie wątpliwości dotyczące kredytów dla spółek i formalności, które muszą być spełnione, by uzyskać pozytywną decyzję kredytową.

Czego dowiesz się z artykułu?

- Kredyt dla spółki w oparciu o zdolność kredytową

- Złożenie wniosku o kredyt dla spółki — kiedy się na to zdecydować?

- Jakie spółki mogą wnioskować o kredyt lub pożyczkę?

- Kredyty dla spółek różnego rodzaju

- Kredyt dla spółki komandytowej

- Kredyt dla spółki akcyjnej

- Kredyt dla spółki cywilnej

- Jak wygląda proces uzyskania pożyczki lub kredytu dla spółki?

- Kredyty dla spółek — wymagane dokumenty

- W jakiej sytuacji musi być spółka, by otrzymać kredyt?

- Ile kosztuje kredyt dla spółki?

- Banki i co jeszcze? — gdzie szukać kredytów dla spółek

Kredyt dla spółki w oparciu o zdolność kredytową

Kredyt dla spółki, podobnie, jak każdy inny, udzielany jest po dogłębnej analizie sytuacji finansowej. Zdolność kredytową spółki oblicza się analizując stosunek przychodów do kosztów i szacując kwotę, jaką może ona swobodnie przeznaczyć na spłatę raty. Zdolność kredytowa uzależniona jest również od innych czynników, takich jak:

- niezaleganie ze składkami w ZUS i US,

- historia kredytowa i obecne zobowiązania finansowe,

- rodzaj wykonywanej działalności gospodarczej,

- czas działania firmy na rynku,

- zabezpieczenie kredytu.

Warto wziąć pod uwagę, że każdy bank udzielający kredytu dla spółki, czy instytucja finansowa zajmująca się pożyczkami, ma własne wymagania dotyczące dokumentów, które należy dostarczyć, by starać się o uzyskanie kredytu. W celu oceny zdolności kredytowej należy dostarczyć wszelkie wymagane dokumenty, bez tego nie będzie podstawy do udzielenia kredytu, czy pożyczki. Warunki spłaty kredytu również różnią się między poszczególnymi instytucjami. Ważne, by przed podjęciem złożeniem wniosku zapoznać się dokładnie z ofertą i świadomie zaakceptować warunki.

Omiń formalności i odbierz gotowe oferty kredytów i pożyczekZłożenie wniosku o kredyt dla spółki — kiedy się na to zdecydować?

Nie da się ukryć, że kredyt, choć często bardzo pomaga w rozwinięciu działalności gospodarczej, ma swoją cenę. Decyzja o wnioskowaniu o kredyt obrotowy, kredyt inwestycyjny, kredyt hipoteczny czy ten w rachunku bieżącym, musi być dobrze przemyślana.

Kiedy zdecydować się na taki krok? Decyzja o wnioskowaniu o takie finansowanie musi być poparta odpowiednimi obliczeniami. Ewentualne zyski, które mogą wynikać z inwestycji, powinny przewyższać koszty kredytu. Kredyt inwestycyjny dla spółki to najczęściej zobowiązanie zaciągane na zakup nowych maszyn i sprzętów, poprawiających wydajność i jakość pracy. Kredyt obrotowy to dla spółki szansa na lepszą płynność finansową. Dzięki kredytowi hipotecznemu spółka może na przykład kupić nieruchomość, działkę czy rozpocząć budowę, na przykład hali produkcyjnej, czy przestrzeni magazynowej. Zanim złożysz wniosek, zastanów się, czy spółka, którą prowadzisz, może ubiegać się o ten rodzaj finansowania.

Jakie spółki mogą wnioskować o kredyt lub pożyczkę?

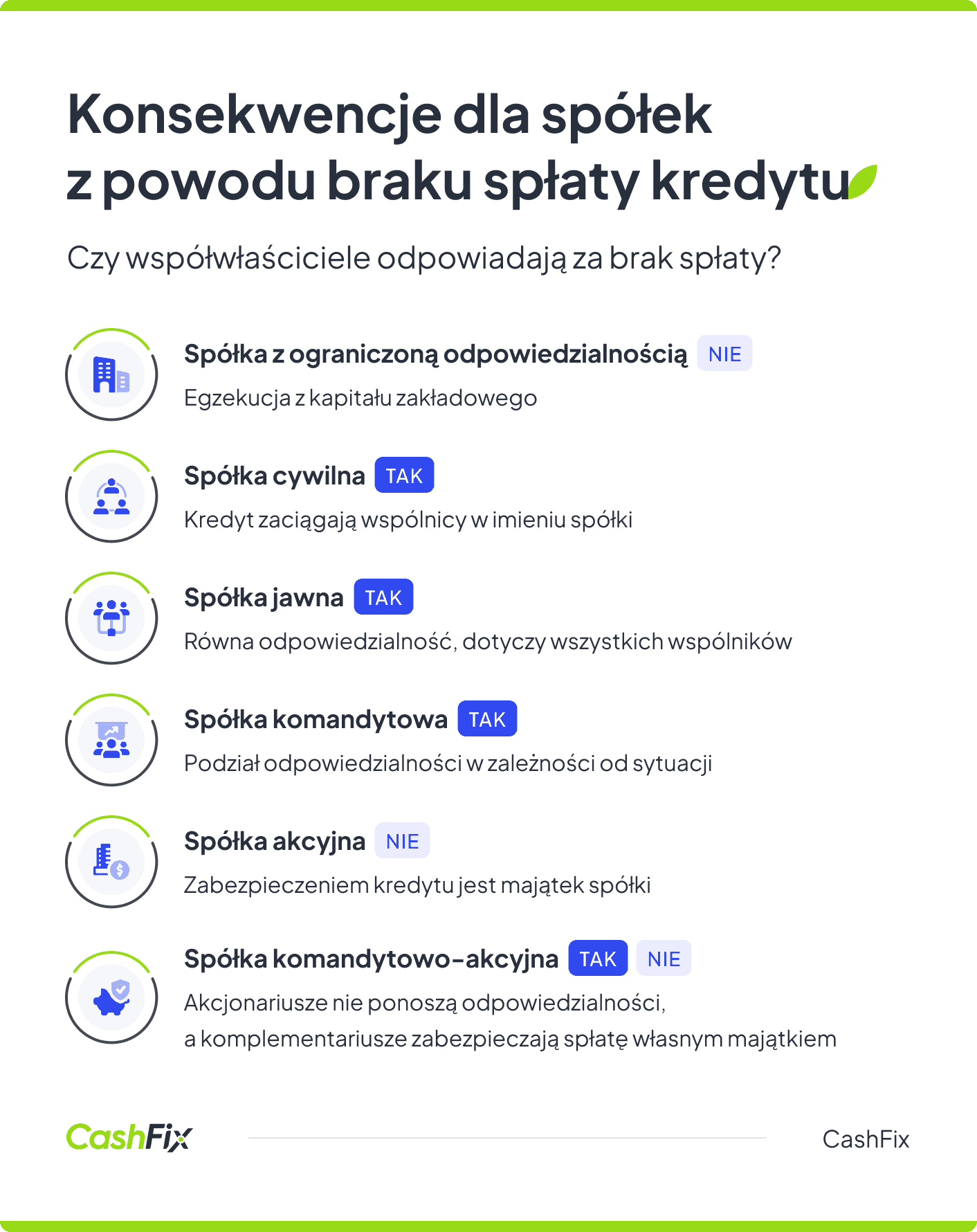

W Polsce o kredyt lub pożyczkę najczęściej wnioskują spółki z o.o, takie rozwiązanie opatrzone jest wieloma warunkami, bardziej restrykcyjnymi niż w przypadku innych firm. Dzieje się tak, dlatego, że wspólnicy spółki z o.o nie odpowiadają przed wierzycielami swoim majątkiem. Ważny jest tu kapitał zakładowy, którego wysokość determinuje również maksymalną wysokość kwoty, która może być ewentualnie zajęta przez komornika. Możliwe jest również uzyskanie kredytu dla spółki jawnej, komandytowej i akcyjnej.

W związku z rozwojem pierwotnego rynku nieruchomości sporo firm decyduje się również na kredyt deweloperski, który wszedł do stałej oferty w wielu bankach. Deweloperzy bardzo często działają w obrębie spółek celowych. Szczegółowe warunki zależą od instytucji finansowej udzielającej finansowania, banku, rodzaju kredytu i spółki.

Ważne

Wnioskowanie o pożyczkę dla spółki i odpowiedzialność za spłatę kredytu różni się w zależności od rodzaju spółki.

Kredyty dla spółek różnego rodzaju

Jak już wspomnieliśmy, kredyt dla spółki z o.o ma szereg obwarowań. Warto wspomnieć, że o zaciągnięciu kredytu dla takiej działalności decyduje Rada Nadzorcza. Wyjątek stanowi zobowiązanie, którego suma nie przekracza kwoty połowy kapitału zakładowego, w takiej sytuacji, decyzja może zostać podjęta przez prezesa. Nieco inaczej procedury uzyskania kredytu wyglądają w spółce komandytowej, akcyjnej, cywilnej oraz w przypadku firm, które nie mają statusu spółki.

Kredyt dla spółki komandytowej

Trudny do otrzymania jest również kredyt dla spółki komandytowej. Dzieje się tak, ponieważ banki obawiają się problemów z egzekwowaniem długu. W takiej spółce wspólnicy dzielą między sobą odpowiedzialność, ale nie jest to równy podział.

Kredyt dla spółki akcyjnej

Zupełni inaczej sytuacje wygląda w przypadku kredytu dla spółki akcyjnej, która jak sama nazwa wskazuje, zyskuje finansowanie dzięki emisji akcji. Nic nie stoi jednak na przeszkodzie, by spółka taka zaciągnęła kredyt inwestycyjny, obrotowy czy innego rodzaju. Spółki akcyjne to duże firmy, które dysponują sporymi majątkami. Akcjonariusze nie odpowiadają za długi spółki.

Ranking kredytów i pożyczek dostępnych bez formalnościKredyt dla spółki cywilnej

W przypadku spółki cywilnej nie ma możliwości zaciągnięcia kredytu przez samą spółkę, ponieważ nie ma ona osobowości prawnej. W spółkach cywilnych o ewentualne kredyty i pożyczki wnioskują sami wspólnicy, co wiąże się z ich bezpośrednią odpowiedzialnością za spłatę.

Jak wygląda proces uzyskania pożyczki lub kredytu dla spółki?

Proces uzyskania kredytu lub pożyczki dla spółki przebiega podobnie jak w przypadku innych firm. Warto zaznaczyć, że to głównie rodzaj spółki determinuje działania, jakie trzeba wykonać, aby możliwe było udzielenie kredytu.

W większości przypadków w uproszczeniu można go opisać w kilku krokach:

- przygotowanie kompletu niezbędnych dokumentów (najczęściej zaświadczenia z instytucji państwowych i dokumenty finansowe),

- rozpatrzenie wniosku kredytowego lub pożyczkowego przez bank, lub inną instytucję finansową, na tym etapie następuje również ocena zdolności kredytowej,

- przygotowanie indywidualnej oferty, przedstawienie szczegółów, takich jak: kwota kredytu, wysokość oprocentowania i inne szczegóły,

- przygotowanie planu spłaty kredytu i podpisanie umowy.

Przed ostatecznym podjęciem decyzji i zatwierdzeniem warunków banku, czy firmy pożyczkowej, trzeba zapoznać się ze szczegółami umowy oraz poznać oprocentowanie kredytu i inne koszty z nim związane. Konieczne jest też zebranie pakietu wymaganych dokumentów.

Otrzymaj oferty kredytów i pożyczek dla spółek na dowolny celKredyty dla spółek — wymagane dokumenty

Zarówno banki, jak i instytucje finansowe udzielające pożyczek, wymagają kompletu dokumentów, na podstawie których oceniają poziom zdolności kredytowej. Konieczne są zarówno dokumenty prawne, jak i te dotyczące potencjalnego rozwoju.

Lista dokumentów prawnych, które spółka musi przedstawić przed uzyskaniem finansowania w postaci kredytu lub pożyczki:

- umowa spółki,

- statut spółki,

- wpis do rejestru przedsiębiorców,

- CIT firmy za ubiegły rok,

- zaświadczenie o braku zalegania w US i ZUS,

- komplet dodatkowych dokumentów (określonych przez bank lub firmę).

W przypadku dokumentów dotyczących aktualnej działalności i rozwoju spółki warto przygotować dokumentację, która przekona bank lub przedstawicieli instytucji finansowej, że ze spłatą zadłużenia nie będzie kłopotu. Mogą to być plany biznesowe określone w czasie, prognozy finansowe, analiza konkurencji i opis specyfiki rynku. Właściwie każdy dokument, który ma potencjalną wartość może sprawić, że decyzja kredytowa będzie pozytywna, a warunki korzystniejsze.

Opinia eksperta

Przygotowując dokumentację do wniosku o kredyt dla spółki, zadbaj o to, by była ona aktualna i kompletna. Pamiętaj, że ostateczna lista dokumentów, które musisz dostarczyć, zależy od konkretnej instytucji finansowej lub banku.

Ekspert CashFix

Sama decyzja wynika za to głównie z analizy sytuacji finansowej, w jakiej aktualnie znajduje się spółka.

W jakiej sytuacji musi być spółka, by otrzymać kredyt?

Przed udzieleniem kredytu i pożyczki sprawdza się sytuację finansową każdej firmy i spółki. Jeśli jest ona stabilna, nie ma zaległości w regulowaniu zobowiązań w US i ZUS, a także u kontrahentów, a historia kredytowa wygląda dobrze, z uzyskaniem finansowania nie powinno być problemu. Wystarczy dostarczyć dokumenty finansowe i czekać na pozytywną decyzję.

W przypadku kłopotów z uzyskaniem kredytu można zainteresować się tematem portfelowej linii gwarancyjnej. Gwarancja de minimis jest mechanizmem wspierającym mikro, małe i średnie przedsiębiorstwa w uzyskaniu kredytów obrotowych lub inwestycyjnych. Udzielana przez Bank Gospodarstwa Krajowego (BGK), gwarancja ta zabezpiecza banki udzielające kredytu, pokrywając 60% wartości udzielonej pożyczki. Maksymalna kwota gwarancji Banku Gospodarstwa Krajowego wynosi 3,5 miliona złotych.

Decydując się na złożenie wniosku, trzeba dokładnie zorientować się w kosztach spłaty kredytu i szczegółach umowy kredytowej.

Wypełnij formularz i dowiedz się jaką kwotę możesz pożyczyćIle kosztuje kredyt dla spółki?

Nie da się jednoznacznie powiedzieć, ile kosztuje kredyt dla spółki. Cena uzależniona jest od wielu czynników. Starając się o finansowanie tego rodzaju, warto wziąć pod uwagę oferty kilku banków czy firm pożyczkowych. Może okazać się, że będą się one znacznie od siebie różnić.

Przygotowując ofertę kredytu lub pożyczki dla spółki firmy i banki biorą pod uwagę rodzaj kredytu. Wysokość oprocentowania zmienia się w przypadku kredytu inwestycyjnego, hipotecznego, obrotowego i innych. Warto pamiętać również o tym, że oprocentowanie to tylko jeden z kosztów, które ponosi klient. Do tego dochodzi ubezpieczenie i inne opłaty okołokredytowe. Zanim podpiszesz umowę, najpierw zapoznaj się z tabelą opłat i prowizji. Jednak zanim do tego dojdzie, musisz wiedzieć, gdzie znaleźć najlepsze oferty.

Banki i co jeszcze? — gdzie szukać kredytów dla spółek

W poszukiwaniu kredytów dla spółek warto rozważyć różnorodne źródła finansowania, nie ograniczając się jedynie do tradycyjnych banków. Firmy pożyczkowe mogą stanowić atrakcyjną alternatywę, oferując elastyczne warunki oraz szybszy proces decyzyjny. Aby znaleźć najlepszą ofertę na rynku, warto skontaktować się z CashFix. Specjalizujemy się w analizie rynku i wyszukiwaniu najkorzystniejszych ofert kredytowych i pożyczkowych dostosowanych do indywidualnych potrzeb przedsiębiorstw. Dzięki współpracy z licznymi instytucjami finansowymi możemy pomóc znaleźć optymalne rozwiązania finansowe, oszczędzając czas i wysiłek związany z poszukiwaniem kredytu.

RANKING KREDYTÓW I POŻYCZEKPodsumowanie

- Przed udzieleniem kredytu bank dokładnie ocenia zdolność kredytową spółki, uwzględniając przychody, koszty, historię kredytową oraz brak zaległości w ZUS i US.

- Rodzaj wykonywanej działalności gospodarczej oraz długość funkcjonowania spółki na rynku mają wpływ na warunki uzyskania kredytu.

- Banki wymagają odpowiednich zabezpieczeń, które mogą obejmować majątek spółki lub poręczenia.

- Warunki kredytowe różnią się w zależności od typu spółki.

- Ważne jest dokładne zapoznanie się z tabelą opłat i prowizji przed podpisaniem umowy.

- Oprócz tradycyjnych banków warto rozważyć firmy pożyczkowe, które mogą oferować bardziej elastyczne warunki i szybszy proces decyzyjny.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Jak założyć konto w banku przez internet?

Zakładanie konta w banku trwa teraz zaledwie kilka minut. Zobacz, jak to zrobić krok po kroku i co musisz przygotować, zanim zaczniesz.

Przeniesienie konta do innego banku – 7 rzeczy, o których musisz wiedzieć

Chcesz zmienić bank? Dowiedz się, jak wygląda przeniesienie konta do innego banku, jak to zrobić krok po kroku oraz kiedy pomoże Ci w tym nowy bank.

Kontomatik – co to jest i jak działa?

Bank lub firma pożyczkowa poprosiła Cię o zweryfikowanie stanu konta przy pomocy aplikacji Kontomatik, ale nie wiesz co i czy jest bezpiecznie? Zobacz.