Rolnicy to grupa zawodowa, która raczej rzadko posiłkuje się kredytami. Klienci posiadający gospodarstwo rolne są jednak cenni dla banków, dlatego kredyt dla rolników jest bardzo często udzielany na preferencyjnych warunkach. Dowiedz się jak szukać najlepszych ofert kredytowych na obrót i inwestycje dla swojego gospodarstwa, jakie dokumenty przygotować przed złożeniem wniosku oraz na jakie zapisy umowy zwracać uwagę.

Czego dowiesz się z artykułu?

- Kredyt dla rolników 2025 — co musisz wiedzieć?

- Kredyty obrotowe z rekordowo niskim oprocentowaniem — na jakich warunkach?

- Rodzaje kredytów dla rolników

- Kredyt dla rolnika na dowolny cel

- Kredyt preferencyjny dla rolnika — na czym polega?

- Dokumenty niezbędne do otrzymania kredytu dla rolnika

- Gdzie szukać pożyczek dla rolników?

- Umowa kredytowa dla rolnika — na co zwracać uwagę?

Kredyt dla rolników 2025 — co musisz wiedzieć?

Na początku października 2025 roku rząd ogłosił, że wesprze rolników borykających się z gorszą sytuacją na koniec sezonu. Minister Rolnictwa i Rozwoju Wsi ogłosił, że dostępny od 1 października będzie kredyt dla rolników 2025 z rekordowo niskim oprocentowaniem 1%. Jest to preferencyjne oprocentowanie, dzięki któremu rolnik odda niewiele ponadto, co pożyczy.

Kredyt będzie objęty gwarancją Banku Gospodarstwa Krajowego, a otrzymać go będzie można w bankach spółdzielczych i komercyjnych, na liście banków współpracujących z ministerstwem i oferujących kredyt dla rolników jest:

- Bank BPS,

- SGB Bank,

- PKO Bank Polski,

- mBank,

- BNP Paribas,

- Credit Agricole,

- Wschodni Bank Spółdzielczy w Chełmie,

- Bank Spółdzielczy w Brodnicy.

Kredyty obrotowe z rekordowo niskim oprocentowaniem — na jakich warunkach?

Wsparcie ministerstwa przeznaczone jest dla indywidualnych rolników, gospodarstw rolnych, oraz firm z całej branży rolno-spożywczej. Kredyt będzie objęty gwarancją spłaty w 80% przez Bank Gospodarstwa Krajowego, ze środków publicznych pokryte zostaną koszty odsetek do 7% przez pierwsze 24 miesiące spłaty. Co istotne, maksymalna kwota kredytu wynosi 200 000 Euro, a okres spłaty może wynosić maksymalnie 4 lata. Kredyty obrotowe z niskim oprocentowaniem i bez dodatkowych opłat będą wsparte kwotą 700 milionów złotych ze środków publicznych.

Minister rolnictwa zapowiedział również rozwiązania finansowe dostępne dla rolników mających niespłacone zobowiązania. Dla takich rolników kredyty obrotowe mogą być bowiem niedostępne.

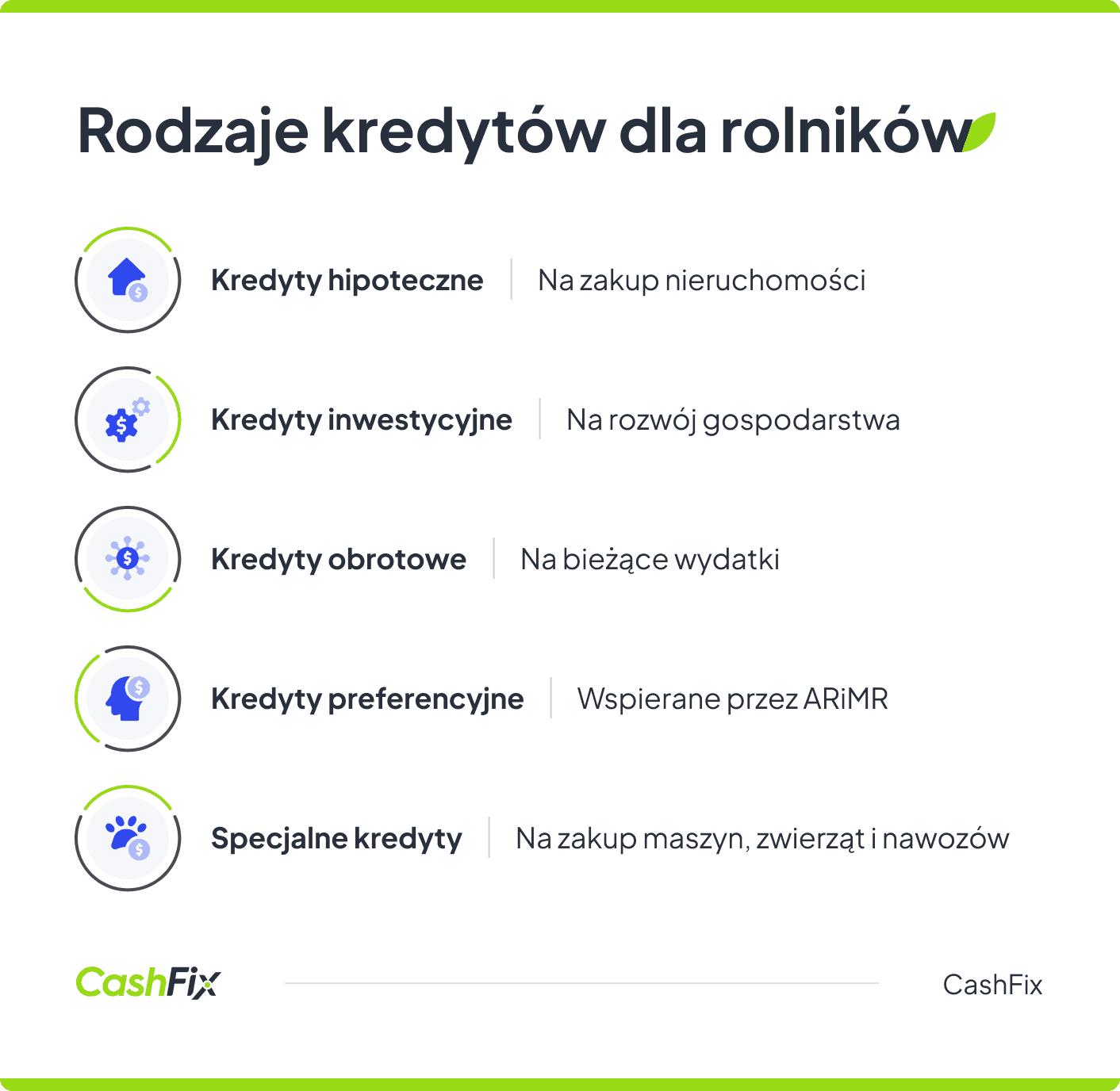

Rodzaje kredytów dla rolników

Rolnicy mają dostęp do szerokiej gamy kredytów, które są specjalnie dostosowane do ich potrzeb. W praktyce banki oferują rozwiązania dedykowane, które optymalnie odpowiadają specyfice branży rolniczej. Wysokość opłat i oprocentowania takiego kredytu jest zwykle niższa niż w przypadku ofert dla działalności gospodarczych i klientów indywidualnych.

Do najpopularniejszych rodzajów kredytów dla rolników należą:

- Kredyty hipoteczne na zakup nieruchomości — zbliżone do kredytów mieszkaniowych, gdzie zabezpieczeniem jest kupowane gospodarstwo lub działka rolna. Kredyty te wymagają wkładu własnego.

- Kredyty hipoteczne pod zastaw gospodarstwa — kredyty te są zabezpieczone hipoteką na gospodarstwie rolnym lub jego części, umożliwiając uzyskanie do 70% wartości gospodarstwa/nieruchomości. Stanowią one alternatywę dla kredytów inwestycyjnych.

- Kredyty inwestycyjne na działalność rolną — kredyt na maszyny rolnicze, modernizację infrastruktury produkcyjnej, zakup żywca lub inne inwestycje niezbędne w gospodarstwie. W przypadku działalności rolniczej banki często nie wymagają szczegółowego biznesplanu.

- Kredyty gotówkowe i pożyczki dla rolników — obejmują szeroką gamę produktów bankowych i pozabankowych, takich jak pożyczki sezonowe czy kredyt odnawialny. Są one podobne do tych, z których mogą korzystać przedsiębiorstwa innego typu.

- Kredyty obrotowe — dostępne w rachunku bieżącym lub kredytowym, pomagają w zarządzaniu wydatkami gospodarstwa rolnego.

- Kredyty nawozowe — specjalne kredyty obrotowe przeznaczone na zakup środków produkcji rolnej, takich jak nawozy.

- Kredyty rewolwingowe — umożliwiają wielokrotne wykorzystanie dostępnych środków w ramach ustalonego limitu, co jest przydatne w zarządzaniu płynnością finansową.

- Kredyty na zakup zwierząt hodowlanych, pasz i nawozów oraz urządzeń i maszyn rolniczych — specjalne kredyty dedykowane zakupowi konkretnych środków produkcji.

- Kredyty klęskowe — kredyty te są dostępne dla rolników, którzy ponieśli straty w wyniku klęsk żywiołowych.

Te różnorodne formy kredytowania zapewniają rolnikom wsparcie finansowe dostosowane do specyficznych potrzeb i wyzwań, z jakimi boryka się branża rolnicza.

Kredyt dla rolnika na dowolny cel

Wśród wielu kredytów i pożyczek celowych dla rolników znaleźć można również te na dowolny cel, zarówno związany z prowadzeniem działalności rolniczej, jak i na potrzeby prywatne. Mimo tego, że bardzo często rolnicy mają dobrą zdolność kredytową, niechętnie sięgają po finansowanie w takiej formie. Odpowiada za to mnogość innych źródeł pozyskiwania funduszy na rozwój gospodarstwa.

W branży tej możliwe jest pozyskanie pieniędzy z funduszy UE i dzięki pomocy państwowej. Często sięga się zatem po kredyt lub pożyczkę na cele prywatne, ponieważ środki te (w odróżnieniu od dotacji) nie muszą być rozliczane. Można zaciągnąć kredyt w celu poprawy płynności finansowej i ogólnej modernizacji gospodarstwa.

Cele rolnicze, na które przyznawane jest finansowanie

Do typowych celów rolniczych, na które przyznawane są kredyty inwestycyjne i gotówkowe, należą: modernizacja gospodarstwa, kredyt na zakup ziemi rolnej, pokrycie strat nieobjętych ubezpieczeniem, uregulowanie zobowiązań finansowych związanych z koniecznością zwrotu dotacji, czy kredyty na zakup użytków rolnych. Kredyty takie można otrzymać na preferencyjnych warunkach.

Nie trać czasu na poszukiwania - porównaj ofertyKredyt preferencyjny dla rolnika — na czym polega?

Rolnicy mogą liczyć na kredyty oferowane na preferencyjnych warunkach przez banki komercyjne oraz produkty finansowe wspierane przez Agencję Restrukturyzacji i Modernizacji Rolnictwa.

Kredyty preferencyjne dla rolników przyznawane są przez wiele banków. Składając wniosek o taki kredyt, weź pod uwagę kilka ważnych aspektów dotyczących tych specyficznych produktów.

- Kredyty preferencyjne to produkty bankowe skierowane wyłącznie do rolników — banki komercyjne oferują specjalne kredyty dla rolników z niższym kosztem całkowitym, uproszczonymi formalnościami oraz terminami spłat dopasowanymi do realiów branży rolniczej. Dobre warunki wynikają z solidnego zabezpieczenia, jakie może zaoferować osoba prowadząca gospodarstwo rolne.

- Zależność od wielkości gospodarstwa — im większe gospodarstwo, tym większe zainteresowanie rolników dodatkowymi środkami finansowymi. Przedsiębiorcy rolni mogą korzystać z szerokiej oferty banków.

- Kredyt preferencyjny wspierany przez ARiMR — kredyt preferencyjny to forma finansowania z ograniczonymi kosztami, wspierana przez Agencję Restrukturyzacji i Modernizacji Rolnictwa. Może z niego korzystać każda osoba fizyczna prowadząca działalność rolniczą.

- Wysokość finansowania i okres spłaty — wysokość kredytu preferencyjnego zależy od kosztu przedsięwzięcia oraz zdolności kredytowej rolnika. Spłatę kredytu można rozłożyć na okres do 15 lat, z możliwością wyboru rat miesięcznych lub kwartalnych.

- Wymagane zabezpieczenia — w przypadku kredytu inwestycyjnego preferencyjnego konieczne jest zabezpieczenie, które może obejmować weksel in blanco, depozyt bankowy, kaucję pieniężną czy przewłaszczenie na zabezpieczenie.

- Przeznaczenie kredytu — kredyt preferencyjny można wykorzystać na wszelkie inwestycje w gospodarstwie rolnym, produkcji rolnej oraz przetwórstwie produktów rolnych. Środki mogą być również przeznaczone na zakup gruntów rolnych oraz utworzenie lub urządzenie gospodarstwa rolnego.

Preferencyjność kredytów dla rolników nie kończy się jednak wraz z produktami wspieranymi przez ARiMR i dopłat do oprocentowania. Banki mają w swoich ofertach produkty przyznawane na atrakcyjnych warunkach rolnikom, podobnie jak w przypadku kredytu dla lekarzy czy kredytów dla wolnych zawodów.

Jak w przypadku każdej pożyczki, tak i zgłaszając się po kredyt dla rolnika, należy przygotować odpowiednie dokumenty.

Dokumenty niezbędne do otrzymania kredytu dla rolnika

Każdy bank czy firma pozabankowa wymagać będzie szczegółowo wypełnionego wniosku kredytowego i dokumentu tożsamości. Pozostałe dokumenty zalezą od wymagań konkretnego banku i produktu.

Banki najczęściej wymagają:

- wydawanego przez Urząd Gminy zaświadczenia o powierzchni zajmowanej przez gospodarstwo rolne,

- zaświadczenia o podatku rolnym ze wskazaniem jego wysokości,

- faktur i rachunków wystawionych na gospodarstwo rolne w ostatnim roku,

- decyzji dotyczących dopłat, o które rolnik starał się w ostatnim czasie,

- oświadczenia o planowanych dochodach,

- historię rachunku bankowego.

Warto wziąć pod uwagę, że bank chętniej przyznaje kredyty swoim klientom, dlatego wniosek warto złożyć w banku, który obsługuje Twój rachunek.

Pożyczki i kredyty - zobacz RANKINGGdzie szukać pożyczek dla rolników?

Podmiotami udzielającymi pożyczek dla rolników są banki i instytucje pozabankowe. Wiele z nich ma w swojej ofercie kredyty przeznaczone dla tej grupy zawodowej. W niektórych instytucjach jest cały katalog produktów finansowych dla rolników, a w innych nie znajdziemy dedykowanych kredytów. Niezależnie od tego, czy dany bank ma w ofercie specjalny kredyt dla rolników, czy też nie, warto przeanalizować ofertę indywidualną i porównać ich poszczególne elementy. Nie zapomnij też dokładnie przeczytać umowy przed jej podpisaniem.

Opinia eksperta

Jeśli nie masz czasu i nie czujesz się na siłach, by zająć się tym samodzielnie, skontaktuj się z CashFix – na podstawie Twoich preferencji doradzimy odpowiednie produkty finansowe. Po bezpłatnej wstępnej analizie możliwości kredytowych podpowiemy instytucje, które pozwolą Ci sfinansować potrzeby Twojego gospodarstwa.

Ekspert CashFix

Umowa kredytowa dla rolnika — na co zwracać uwagę?

Zanim podpiszesz umowę kredytową, koniecznie zapoznaj się z jej treścią. Szczególną uwagę musisz zwrócić na:

- wysokość oprocentowania kredytu, RRSO (odsetki i koszty poza odsetkowe),

- wysokość raty w okresie kredytowania,

- długość okresu spłaty,

- maksymalna możliwa do otrzymania kwota kredytu,

- warunki towarzyszące wcześniejszej spłacie kredytu,

- obowiązek i warunki ubezpieczenia kredytu.

Ważne

Świadomy kredytobiorca wie, że poprawę płynności finansowej można osiągnąć poprzez staranne zarządzanie zadłużeniem, regularne monitorowanie swoich wydatków i dochodów, a także korzystanie z odpowiednio dobranych produktów finansowych.

Podsumowanie

- Rolnicy mają dostęp do specjalnie dostosowanych kredytów, takich jak hipoteczne na zakup nieruchomości, pod zastaw gospodarstwa, inwestycyjne, gotówkowe, obrotowe, nawozowe, rewolwingowe, na zakup zwierząt i maszyn oraz klęskowe.

- Banki oferują kredyty preferencyjne z niższymi kosztami i uproszczonymi formalnościami, wspierane przez ARiMR.

- Kredyty można przeznaczyć na inwestycje w gospodarstwie rolnym, produkcji rolnej, przetwórstwie produktów rolnych, zakup gruntów oraz urządzenie gospodarstwa.

- Niezbędne dokumenty to wypełniony wniosek kredytowy, dokument tożsamości, zaświadczenia o powierzchni gospodarstwa i podatku rolnym, faktury, rachunki, decyzje dotyczące dopłat oraz oświadczenia o planowanych dochodach.

- Przed podpisaniem umowy należy zwrócić uwagę na oprocentowanie, RRSO, wysokość rat, okres spłaty, maksymalną kwotę kredytu, warunki wcześniejszej spłaty oraz obowiązek i warunki ubezpieczenia kredytu.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Kredyt kupiecki – co to i dlaczego warto z niego korzystać?

Prowadzisz biznes i potrzebujesz pieniędzy na swoje zakupy? Dowiedz się, co to kredyt kupiecki i dlaczego warto go zaciągnąć.

Kredyt konsolidacyjny dla firm, czyli zmiana kilku zobowiązań w jedno

Masz kredyty firmowe i borykasz się z problemami ich comiesięcznej spłaty? Rozwiązaniem może być kredyt konsolidacyjny dla firm. Dowiedz się więcej.

Kredyt na maszyny rolnicze – wsparcie inwestycyjne dla rolnika

Jeśli chcesz rozwinąć swoje gospodarstwo, ale nie masz wystarczających środków, by to zrobić, dowiedz się więcej o kredycie na maszyny rolnicze.