Faktoring cichy

– co to jest i kiedy go wybrać?

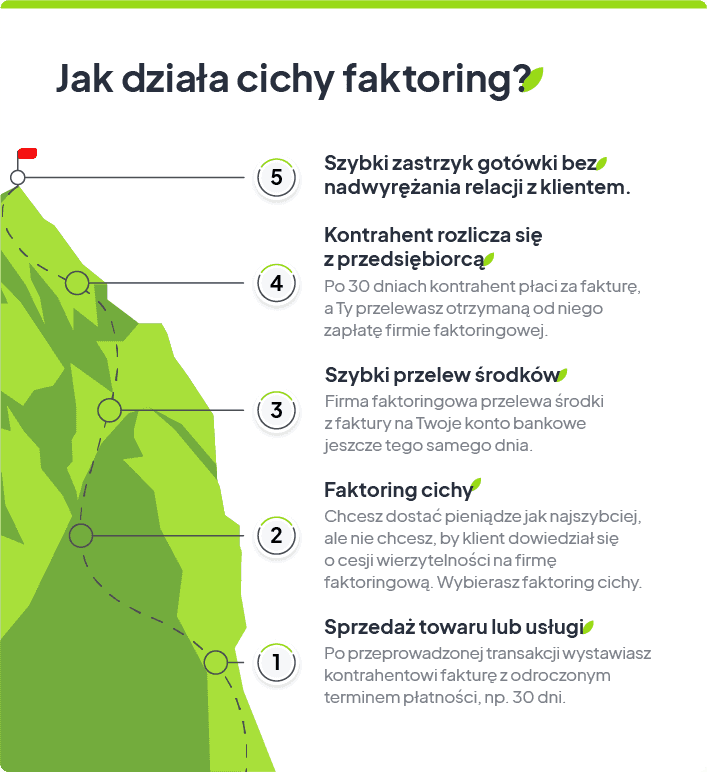

Faktoring jest coraz chętniej wybieranym przez przedsiębiorców sposobem na szybkie pozyskanie gotówki. Zalet jest wiele, a zalicza się do nich m.in. bogata oferta modeli dopasowanych do indywidualnych potrzeb. Jednym z nich jest faktoring cichy (niejawny, tajny, z cesją cichą) wybierany głównie przez osoby, które z różnych powodów nie chcą, aby kontrahent dowiedział się o cesji wierzytelności na firmę faktoringową. Warto wiedzieć, na czym polega faktoring cichy i jak działa oraz kiedy firmy po niego sięgają.

Faktoring cichy (faktoring tajny lub ukryty) to inaczej przekazanie faktury do finansowania firmie faktoringowej bez powiadamiania o tym kontrahenta. Otrzymasz środki z faktury od razu na konto, a w chwili gdy nadejdzie czas uregulowania faktury, kontrahent zapłaci Ci należne środki, które przekazujesz firmie faktoringowej.

Definicja

Faktoring cichy inaczej nazywamy faktoringiem tajnym lub ukrytym. W ramach faktoringu cichego firma faktoringowa przelewa środki z faktury na konto przedsiębiorcy, z tym że o dokonanej cesji wierzytelności nie informuje się kontrahenta. Rozlicza się on z przedsiębiorcą tak, jak odbywało się to dotychczas.

Wobec tego przeprowadzając cesję wierzytelności w zakresie faktoringu ukrytego, podmiot gospodarczy zyskuje przede wszystkim pełną dyskrecję. Dla niektórych jest to bardzo ważne, na przykład z obawy przed pogorszeniem relacji biznesowych. Przed podpisanie umowy upewnij się, że wiesz, jak działa cichy faktoring.

Działanie faktoringu cichego w zasadzie tylko nieznacznie różni się od tradycyjnego modelu. Faktoring ukryty przewiduje dokonanie tzw. cichej cesji wierzytelności, o której jak sama nazwa wskazuje, nie powiadamia się klienta.

Takie działanie jest możliwe tylko przy zachowaniu zapisów regulaminu danego podmiotu faktoringowego oraz pozytywnej weryfikacji zdolności płatniczej osoby chcącej skorzystać z faktoringu ukrytego. Faktoring tajny z zasady jest jednocześnie faktoringiem z regresem, więc gdy Twój kontrahent nie zapłaci, będziesz musiał oddać pieniądze z wypłaconej wcześniej zaliczki na konto faktora.

Ważne

Faktoring tajny zakłada utrzymanie w tajemnicy przed płatnikiem korzystanie przez przedsiębiorcę z zewnętrznego źródła finansowania swojego biznesu.

Jak faktoring tajny wygląda z perspektywy klientów?

Warto raz jeszcze podkreślić, że z punktu widzenia kontrahenta nie zmienia się nic. Niezmiennie musi on uregulować rachunek, przelewając odpowiednią kwotę na konto bankowe przedsiębiorcy.

Jak faktoring ukryty wygląda z perspektywy przedsiębiorcy?

Decydując się na faktoring cichy, właściciel firmy otrzymuje od firmy faktoringowej pieniądze z faktury dosłownie kilka chwil po jej przekazaniu, a następnie indywidualnie rozlicza swojego kontrahenta. Gdy klient zapłaci, przedsiębiorca przelewa równowartość kwoty wskazanej na fakturze firmie faktoringowej.

Jak w praktyce wygląda transakcja sfinansowana faktoringiem cichym?

Pieniądze znajdują się na koncie przedsiębiorcy jeszcze tego samego dnia, bez konieczności zawiadamiania kontrahenta o przeprowadzeniu cesji wierzytelności. W biznesie bywają sytuacje, gdy przeprowadzenie faktoringu cichego to najlepsza opcja.

Najlepsze oferty firm faktoringowych w jednym miejscuCichy faktoring to optymalny model finansowania dla osób, które z różnych względów nie chcą, aby kontrahent dowiedział się o podpisaniu przez nie umowy faktoringowej. Niemałą grupę osób wybierających cichy faktoring online tworzą właściciele i właścicielki biznesów, których umowa zawiera adnotację o zakazie cesji wierzytelności.

Warto przy tym podkreślić, że z tej formy finansowania można korzystać bez względu na to, czy taki zapis został w umowie zawarty, czy też nie. W takim przypadku:

Faktoring ukryty to często nieco droższa opcja, niż jawne przekazanie faktury. Nie można jednak zapomnieć, że ma ona wiele korzyści dla przedsiębiorcy.

Wybierając cichy faktoring, możemy liczyć na pakiet korzyści, a należą do nich:

Ponadto faktoring tajny pozwala zachować płynność finansową. Co więcej, wydatki związane z faktoringiem cichym można odliczyć od podatku. Dotyczy to wszelkich dodatkowych opłat, takich jak prowizje czy odsetki. Przedsiębiorcy, którzy nie chcą informować swoich kontrahentów o zmianach w płatności, chętnie wnioskują o faktoring ukryty, ale czy zawsze ten produkt jest dobrym rozwiązaniem?

Faktoring tajny (cichy) to produkt, który ma swoich fanów, jednak nie zawsze skorzystanie z tej usługi będzie najlepszym rozwiązaniem. Przede wszystkim faktoring cichy należy do transakcji ryzykownych dla podmiotów faktoringowych. Nie powinno więc nikogo dziwić, że w takiej sytuacji zabezpieczają one majątkowo całą transakcję.

W związku z tym ten rodzaj faktoringu powinien interesować tylko takie firmy, które nie mają możliwości uzyskania zgody na cesję wierzytelności od swojego kontrahenta, co dyskwalifikuje je z korzystania z faktoringu jawnego.

Ważne

Faktoring tajny jest nieco droższą alternatywą dla faktoringu jawnego, a jego ostateczna cena zależy od indywidualnej oceny ryzyka związanego z procedurą ukrytego finansowania.

W przypadku faktoringu cichego przedsiębiorstwo zyskuje znacznie mniejszą pomoc niż w faktoringu jawnym. Ogranicza się ona jedynie do wsparcia finansowego, ponieważ firma faktoringowa nie ma jak sprawdzić, na jakim poziomie kontrahent jest wypłacalny. Faktoring ukryty jest produktem, z którego korzystają głównie duże firmy, w przypadku mniejszych przedsiębiorstw nie ma tego finansowania.

Wypełnij formularz i otrzymaj gotowe ofertyW kontekście małych przedsiębiorstw cichy faktoring raczej nie ma miejsca. Jest to dla właścicieli mniejszych biznesów po prostu nieopłacalne, gdyż zwykle podmioty te nie mają na swoim koncie zbyt wielu transakcji, a co za tym idzie, dysponują one stosunkowo niewielkim kapitałem. Firmy faktoringowe bardzo rzadko podejmują się ukrytego finansowania małych firm, ze względu na niewystarczającą zdolność finansową. Dla małych firm najlepszym rozwiązaniem będzie mikrofaktoring.

Niektórzy przedsiębiorcy oczekują, że faktoring cichy to rozwiązanie finansowe, po które mogą sięgnąć gdy sami borykają się z zadłużeniami. Choć nieliczne firmy utrzymują, że oferują faktoring bez BIK i KRD to zazwyczaj oznacza to mniejszy wpływ widoczności potencjalnego klienta w tych bazach, a nie to, że ich nie sprawdzają. Faktoring cichy dla zadłużonych nie pojawia się zazwyczaj w ofertach firm. Jeśli borykasz się z problemami finansowymi, postaw raczej na faktoring jawny.

Przeciwieństwem faktoringu cichego jest faktoring jawny, czyli klasyczna forma faktoringu, w którym wystawca faktury informuje kontrahentów o przekazaniu jej firmie. W takim modelu zachodzi cesja i przeniesienie praw do wierzytelności na faktora.

Definicja

Faktoring jawny polega na natychmiastowym opłacaniu przez firmę faktoringową faktur, które wystawił przedsiębiorca. W ramach tego dochodzi do cesji wierzytelności, o której informuje się kontrahenta, który to z kolei przelewa pieniądze z faktury firmie faktoringowej.

Jak więc widać sam faktoring, niezależnie od jego rodzaju, stanowi doskonały sposób, na poprawę płynności finansowej w firmie. Dzieje się tak, ponieważ osoba korzystająca z faktoringu (faktorant) nie musi dłużej czekać na termin płatności, który nierzadko wynosi od kilku tygodni do nawet kilku miesięcy.

Przed złożeniem wniosku o faktoring należy dokładnie rozważyć oferty firm i zastanowić się, czy wybrać jawną wersję faktoringu, czy raczej postawić na działanie tajne.

Należy pamiętać, że mimo chęci korzystania z faktoringu cichego może dojść do sytuacji, w której analiza finansowa nie pozwoli na kontynuację procesu w tejże formie. W takim przypadku firma faktoringowa przekonuje przedsiębiorcę do uruchomienia faktoringu jawnego, w efekcie czego kontrahent zostanie powiadomiony o cesji.

Ważne

W faktoringu jawnym odbiorca faktury opłaca ją bezpośrednio firmie faktoringowej.

Wiele też wskazuje na to, że faktoring jawny ma przewagę nad ukrytym głównie z uwagi na tańszy koszt oraz na rozbudowany zakres usług dodatkowych. Warto jest mieć również na uwadze siłę, jaką niesie za sobą transparentność w biznesie. Na początku współpracy z kontrahentami polecamy omówić wszelkie warunki umowy. Tyczyć się to będzie także wszystkich planowanych zmian w późniejszym czasie.

Każda firma faktoringowa może mieć swoje własne i spersonalizowane oferty. To sprawia, że często nie wiadomo, które warunki będą dla nas najlepsze. Jeśli w dalszym ciągu wahasz się co do wyboru typu usługi faktoringowej, skontaktuj się z naszym doradcą, który dobierze dla Ciebie taką formę faktoringu tak, aby w największym stopniu odpowiadała Twoim potrzebom.

Uzyskaj poradę faktoringowąDZIELIMY SIĘ NASZĄ WIEDZĄ

Spółka komandytowa to rodzaj działalności, który pozwala na podział odpowiedzialności i obowiązków między wspólników. Poznaj warunki i formalności.

Spółka partnerska to rodzaj działalności, który powstał z myślą o wolnych zawodach. Dowiedz się więcej o formalnościach związanych z jej prowadzeniem.

Zobacz, czym wyróżnia się spółka jawna, kto i w jaki sposób może ją założyć. Przyjrzeliśmy się też formalnościom związanym z jej prowadzeniem.