Porównaj oferty firm faktoringowych

Jeśli prowadzisz biznes i doskwierają Ci długie terminy płatności wystawionych przez Ciebie faktur, z pewnością poszukujesz sposobu na to, aby poprawić płynność finansową swojej firmy. Jednym z najskuteczniejszych rozwiązań jest faktoring. Jednak zanim z niego skorzystasz, warto zaznajomić się z podstawowymi zagadnieniami. Kto to jest faktor, kto to faktorant, i czym się różnią?

Czego dowiesz się z artykułu?

Faktor – kto to jest?

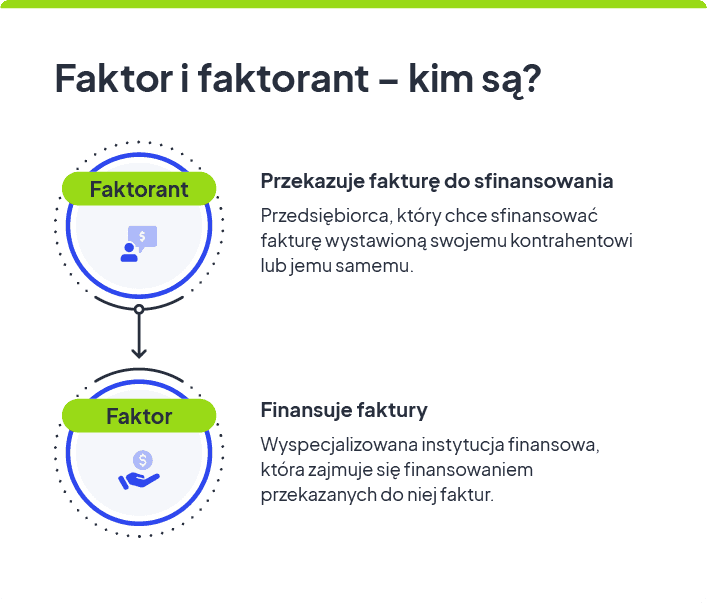

Faktor to nic innego jak wyspecjalizowana instytucja finansowa, która zajmuje się finansowaniem faktur z odroczonym terminem płatności. Na polskim rynku funkcjonują dwa rodzaje faktorów – bank albo podmioty niezależne, inaczej firmy faktoringowe.

Definicja

Faktor jest jedną ze stron umowy faktoringowej świadczącą usługi faktoringu. Jest to bank lub firma specjalizująca się w faktoringu, oferująca przyspieszone finansowanie faktur, cyklicznie lub jednorazowo.

Standardowo faktor oferuje finansowanie faktur z odwleczonym terminem płatności. W kręgu jego zainteresowania będą krótko- i długoterminowe należności.

Przy okazji faktor może świadczyć inne usługi faktoringowe, takie jak:

- windykowanie przeterminowanych płatności,

- przejęcie ryzyka niewypłacalności odbiorcy faktoranta,

- monitorowanie i zarządzanie wierzytelnościami,

- weryfikacja kontrahentów.

Faktor jest więc taką instytucją, która pomoże Ci wyeliminować potencjalne kłopoty finansowe, oraz jest w stanie zapewnić optymalny przepływ gotówki, co wspiera rozwój firmy w każdym jej obszarze. Umowa faktoringu zawierana jest przez faktora i faktoranta. By w pełni zrozumieć mechanizm działania, warto wiedzieć, kim jest faktorant.

Chcę otrzymać pieniądze z faktury

Faktorant – kto to jest?

Drugą stroną umowy faktoringu jest faktorant. To właśnie on przekazuje faktorowi faktury do sfinansowania. Faktorant to przedsiębiorca, który w zakresie wykonywanej przez niego działalności sprzedaje towar lub świadczy usługę i wystawia długoterminowe faktury. Aby szybciej dostać pieniądze z faktury – decyduje się na faktoring.

Definicja

Faktorant jest osobą, która korzysta z faktoringu, przekazując faktorowi swoją wierzytelność na zasadzie cesji.

Jeśli podejmiesz współpracę z firmą faktoringową, będziesz faktorem odpowiedzialnym za:

- przekazanie faktorowi faktur do sfinansowania (może to być jedna lub więcej faktur),

- niewypłacalność swojego kontrahenta (tylko w przypadku faktoringu niepełnego).

Opinia eksperta

Rolę faktoranta najczęściej pełnią mikrofirmy albo małe i średnie przedsiębiorstwa. Nic jednak nie stoi na przeszkodzie, aby z usługi faktoringu korzystały także duże firmy. Mniejsze podmioty zwykle wybierają firmę faktoringową z uwagi na brak restrykcyjnych wymogów dotyczących zdolności kredytowej. Większe zaś kierują się przede wszystkim do banków lub szukają innych sposobów na zarządzanie wierzytelnościami.

Ekspert CashFix

W ramach umowy faktoringu faktor przelewa faktorantowi ustaloną kwotę uwzględniającą prowizję lub opłatę abonamentową. Wszystko zależy od oferty firmy, oraz czy mamy do czynienia z faktoringiem jednorazowym, czy globalnym, gdzie przyznawany jest limit faktoringowy. Usługi faktoringowe działają sprawnie i nie są skomplikowane.

Jak działa faktoring?

Mechanizm działania faktoringu jest prosty i wymaga wypełnienia pięciu kroków:

- Sprzedajesz towar lub wykonujesz usługę, za którą wystawiasz klientowi fakturę z odroczonym terminem płatności.

- Nawiązujesz współpracę z firmą faktoringową (faktorem), która po pozytywnej weryfikacji, spisuje z tobą odpowiednią umowę.

- Przekazujesz faktorowi faktury do sfinansowania.

- Firma faktoringowa weryfikuje dokument, by następnie przelać należne Tobie środki (najczęściej jeszcze w ten sam dzień).

- Pieniądze pozostają do Twojej dyspozycji.

Niezależnie od tego, czy terminy płatności Twoich faktur wynoszą 60, 90 dni, czy są to krótkoterminowe należności, jeśli zależy Ci na szybkim przepływie gotówki, faktoring może być dla Ciebie.

Dla kogo jest faktoring?

Faktoring skierowany jest przede wszystkim do tych, którzy:

- prowadzą własną działalność,

- chcą poprawić płynność finansową firmy,

- wystawiają kontrahentom faktury z wydłużonym terminem płatności (np. 60 dni),

- potrzebują gotówki „na już”,

- chcieliby odzyskać kontrolę nad swoimi finansami.

Wypełnij formularz i porównaj firmy

Faktoring jest po prostu jednym ze skuteczniejszych sposobów na uzyskanie dostępu do zamrożonych pieniędzy z wystawionych faktur. Dzięki temu przedsiębiorca odzyskuje swobodę działania i stabilność finansową, a przelaną kwotę może wykorzystać zarówno na spłatę swoich zobowiązań biznesowych, jak i na przyszłe inwestycje.

Ważne

Istnieje wiele rodzajów faktoringu, w tym faktoring cichy, w ramach którego klient faktoranta nie zostaje poinformowany o cesji wierzytelności i przelewa należności na ten sam rachunek, co dotychczas.

Jak wiadomo, wierzytelność wierzytelności nie równa. Nasi kontrahenci też bywają różni. Dlatego rozdzielenie faktoringu na konkretne typy sprawia, że rozwiązanie za każdym razem dobierane jest w zależności od indywidualnych potrzeb faktoranta.

Zalety faktoringu można dostrzec gołym okiem, ale trzeba liczyć się z tym, że sam wybór faktora to wyzwanie. Trzeba wiedzieć, jak wybrać najlepszą ofertę, by na jak najkorzystniejszych warunkach móc skorzystać z finansowania.

Jak wybrać dobrego faktora?

Wybór odpowiedniego faktora jest szczególnie istotny w kontekście długofalowej współpracy. Podejmując decyzję o skorzystaniu z usługi, kieruj się zdrowym rozsądkiem. Zwróć uwagę na koszty faktoringu, czas, w jakim pieniądze dotrą na Twoje konto, szczegóły oferty i opinie innych klientów.

Wybierając faktora, zwróć uwagę na:

- ofertę – faktorzy często oferują wiele rodzajów faktoringu, które opierają się o rozmaite modele rozliczeniowe. Zainteresuj się firmą, która oferuje taki rodzaj, jaki odpowiada Twoim potrzebom,

- opłaty – trzeba pamiętać, że przy wyborze faktora liczy się całokształt, dlatego sugerując się wielkością prowizji czy opłaty abonamentowej, należy zdawać sobie sprawę z tego, że wynika ona często ze skuteczności, renomy firmy oraz szybkości obsługi,

- czas – w jakim pieniądze trafią na Twoje konto, ma tu niemałe znaczenie. Najbardziej pożądane są te usługi, które gwarantują niemalże natychmiastowe finansowanie,

- opinie – tak jak w każdej branży i tu niezwykle ważna jest reputacja podmiotu, któremu chcemy sprzedać wierzytelność. Im więcej zadowolonych klientów, tym lepiej świadczy to o firmie.

Aby skorzystać z usług firmy faktoringowej, dobranej idealnie do Twoich oczekiwań i zapotrzebowania, skorzystaj z profesjonalnego wsparcia naszego doradcy, który znajdzie dla Ciebie najkorzystniejszą ofertę.

Odbierz pieniądze z faktur już teraz!

Podsumowanie

- Faktor to wyspecjalizowana instytucja finansowa zajmująca się głównie skupem wierzytelności od faktorantów.

- Faktorant przekazuje prawa do należności wynikającej z faktury, będącej skutkiem świadczonych usług czy sprzedanych towarów

- Faktor przelewa faktorantowi określoną sumę pieniężną.

- Podmioty działające niezależnie to firmy faktoringowe.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Spółka komandytowo-akcyjna – wszystko, co musi wiedzieć przedsiębiorca

Spółka komandytowo-akcyjna to jedna z form prowadzenia działalności. Tworzą ją komplementariusze i akcjonariusze. Dowiedz się więcej.

Spółka komandytowa, co to jest i jakie ma cechy prawne?

Spółka komandytowa to rodzaj działalności, który pozwala na podział odpowiedzialności i obowiązków między wspólników. Poznaj warunki i formalności.

Co to jest spółka partnerska i jak powstaje?

Spółka partnerska to rodzaj działalności, który powstał z myślą o wolnych zawodach. Dowiedz się więcej o formalnościach związanych z jej prowadzeniem.