Poznaj najlepsze oferty faktoringu w Polsce

Prowadzisz działalność gospodarczą i szukasz sposobu na natychmiastowe finansowanie Twoich zakupów? A może chcesz zachować płynność finansową, regulując swoje zobowiązania jak najszybciej? Mamy dobrą wiadomość – możesz skorzystać z faktoringu zakupowego (inaczej odwróconego lub odwrotnego). Sprawdź, na czym polega faktoring odwrotny i jak możesz go użyć.

Czego dowiesz się z artykułu?

Faktoring odwrotny – co to jest?

Faktoring odwrotny, znany również jako faktoring odwrócony czy zakupowy, jest jedną z metod finansowania bieżących wydatków przedsiębiorstwa. Polega na umożliwieniu firmie kupującej towar lub zamawiającej usługi uregulowanie faktury w terminie, nawet jeśli nie ma na to wystarczających środków.

Faktoring odwrócony powstał w odpowiedzi na zapotrzebowanie przedsiębiorców mających problem z terminowymi płatnościami za swoje zakupy i starających się o dłuższe terminy zapłaty. Może on przynieść firmie wiele korzyści, takich jak poprawa płynności finansowej lub stosunków z kontrahentem.

Ważne

Faktoring odwrócony pozwala na zwiększenie płynności finansowej firmy oraz utrwala wizerunek solidnego partnera biznesowego.

Zanim skorzystasz z usługi faktoringu odwróconego, musisz wiedzieć, czym on jest i jakie ma cechy.

Faktoring odwrotny (zakupowy) – definicja

Sama geneza nazewnictwa tego rodzaju finansowania wydaje się oczywista – jest on całkowitą odwrotnością standardowego faktoringu, który polega na wykupie od przedsiębiorcy faktur wystawionych jego kontrahentom. W tradycyjnym faktoringu dla firm przedsiębiorca wnioskuje o sfinansowanie faktury wystawionej kontrahentowi, w faktoringu zakupowym (odwrotnym) chodzi o finansowanie zakupów tego przedsiębiorcy.

Definicja

Odwrotny faktoring to inaczej finansowanie faktur zakupowych. Usługa ta skierowana jest do przedsiębiorców i polega na pokrywaniu wydatków za zakupy.

Prościej mówiąc – dostajesz fakturę, faktor (firma faktoringowa albo bank) Ci ją opłacają, a Ty spłacasz tę kwotę wraz z odsetkami w terminie określonym w umowie.

Przykład

Pani Anna prowadzi dobrze prosperującą restaurację z kuchnią grecką. W związku ze zbliżającą się imprezą okolicznościową kupuje ona towar potrzebny na przygotowanie posiłków w zaprzyjaźnionej hurtowni spożywczej. Kwota na fakturze jest wysoka, a termin płatności krótki. Pani Anna nie ma wystarczającej gotówki, aby terminowo uregulować należność. Udaje się więc do firmy faktoringowej, która przeprowadzając faktoring odwrotny, jeszcze tego samego dnia przekazuje pieniądze na rachunek hurtowni. Pani Anna rozlicza się z faktorem w umówionym terminie.

Korzystający z faktoringu odwrotnego przedsiębiorcy mogą skupić się na zakupie większej ilości towaru, bez obaw o spóźnienia płatności. Dzięki temu mają opinię wiarygodnego partnera biznesowego. Warto wiedzieć, na czym polega faktoring odwrotny.

Kliknij po oferty firm faktoringowych

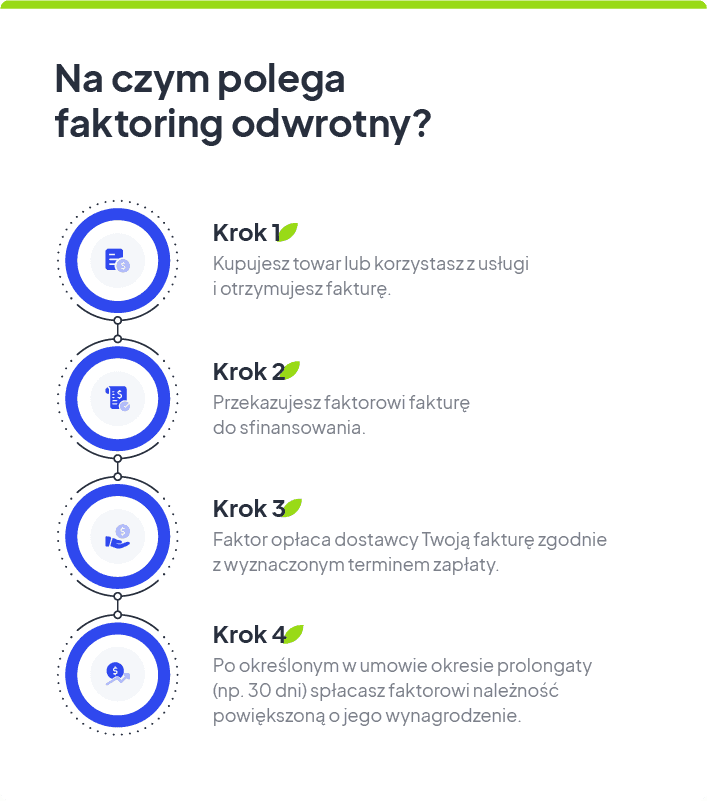

Na czym polega faktoring odwrotny?

Korzystanie z faktoringu odwrotnego nie wymaga składania wielu wniosków, ani długotrwałych procedur, dlatego coraz częściej wygrywa ze staraniem się o kredyt. Ty jako faktorant, przekazujesz faktorowi fakturę wystawioną przez osobę, u której dokonałeś zakupu, a następnie faktor uiszcza wynikającą z niej należność.

Dzięki takiemu działaniu zachowujesz wyznaczony termin zapłaty, a Twoje relacje z dostawcą towarów czy usług nie są narażone na szwank, wręcz przeciwnie – partnerzy biznesowi docenią Twoją rzetelność i dokonywanie błyskawicznych rozliczeń.

Oczywiście w ramach faktoringu odwrotnego musisz spłacić swoje zobowiązanie, jednak możesz zrobić to w dogodnym, ustalonym z firmą faktoringową terminie.

Ważne

W przypadku faktoringu odwróconego istnieje możliwość rozłożenia płatności na raty, których wysokość uzależniona jest od warunków umowy między Tobą a faktorem.

Faktoring odwrócony łączy wiele korzyści, które mają istotny wpływ na poprawę sytuacji materialnej przedsiębiorcy.

Korzyści z faktoringu zakupowego

Dzięki regularnemu korzystaniu z faktoringu odwrotnego (zakupowego) możesz dotrzymać harmonogramu spłat, co odciąży Cię od zobowiązań finansowych. Jednak to nie jedyna zaleta tej formy finansowania.

Ważne

Korzystając z faktoringu odwróconego, pozbywasz się zobowiązań od razu po ich powstaniu.

Dodatkowo warto pamiętać, że faktoring odwrotny:

- jest pomocny w bieżącym regulowaniu zobowiązań wobec sprzedawców;

- usprawnia proces zarządzania wierzytelnościami;

- nie wpływa na zdolność kredytową firmy;

- umożliwia otrzymanie zniżki lub innych bonusów u dostawców za szybką spłatę należności;

- pozwala na wspomaganie płynności finansowej firmy;

- buduje pozytywny wizerunek rzetelnego i wiarygodnego płatnika;

- zwiększa bezpieczeństwo poprzez utrzymanie stałych dostaw;

- zapewnia wzrost konkurencyjności firmy na rynku.

Porównaj oferty firm faktoringowych

Nie zapomnijmy też dodać, że faktoring odwrócony pozwala na uproszczenie procedur administracyjnych, związanych z zobowiązaniami handlowymi, oraz na znaczące zredukowanie operacji płatniczych – za wszystkie faktury od różnych dostawców płacisz tylko faktorowi.

Ważne

Faktoring odwrotny dostępny jest także podmiotom współpracującym w modelu B2C oraz tym, którym dostawcy nie odraczają terminów zapłaty.

Chcę skorzystać z faktoringu zakupowego

Wielu przedsiębiorców zastanawiających się nad skorzystaniem z usługi faktoringu odwrotnego zastanawia się nad formalnościami z nim związanymi. Samo wnioskowanie o finansowanie zakupów nie jest skomplikowane. Warto wiedzieć jednak jak wygląda proces księgowania takiego faktoringu.

Jak wygląda księgowanie faktoringu odwróconego?

Księgowanie usługi faktoringu odwrotnego nie różni się znacznie od wprowadzania do rachunków innych faktur za usługi. Najważniejsze jest niedopuszczenie do tego, by faktura za ten sam towar, czy usługę, była zaksięgowania dwa razy. Ponieważ po sfinansowaniu faktury za zakupy nie mamy już prawa jej rozliczyć w pierwotnej formie. Musisz pamiętać o zaksięgowaniu zmiany wierzyciela na faktora. Trzeba pamiętać też, że sama wartość faktury wzrośnie o koszty faktoringu odwrotnego.

Jakie są koszty faktoringu odwrotnego (faktoringu zakupowego)?

Koszty faktoringu odwrotnego potrafią mocno się od siebie różnić, w zależności od oferty faktora. Jednak najczęściej wahają się między 1 a 5% w skali miesiąca. Uniwersalna i dotycząca każdego przedsiębiorcy będzie konieczność opłacenia odsetek od kwoty udzielonego finansowania faktur.

Opinia eksperta

Im dłuższy termin płatności, a liczba rat większa, tym wyższa wartość odsetek, które musisz opłacać. Warto przy tym wziąć pod uwagę, że oprocentowanie rat faktoringu zakupowego jest stosunkowo niskie, natomiast ustalane jest ono za każdym razem indywidualnie na podstawie kwoty faktury.

Ekspert CashFix

Będąc przy kosztach faktoringu odwróconego, trzeba wspomnieć o tym, że niektóre hurtownie czy dostawcy usług premiują szybszą zapłatę za fakturę rabatem. Dzięki szybkiemu uregulowaniu zobowiązania nie odczujesz odsetek faktoringowych, ponieważ pokryje je rabat od kontrahenta.

Ponadto wyróżniamy:

- opłaty przygotowawcze,

- prowizje,

- ewentualne odsetki.

Otrzymaj oferty od najlepszych faktorów w kraju

Ważnym kosztem faktoringu jest też opłata wynikająca z przyznanego limitu faktoringowego.

Limit faktoringowy w faktoringu zakupowym

Zawarcie umowy faktoringowej wiąże się z otrzymaniem przez Ciebie tzw. limitu faktoringowego w określonej kwocie. Im jest on wyższy, tym więcej możesz wydać na swoje zakupy. Taki limit jest dostępny w faktoringu zakupowym, ale również w faktoringu z regresem czy bez regresu, a jego wysokość zależy od oferty danego faktora i Twoich potrzeb.

Ważne

Instytucja faktoringowa ma prawo do naliczenia dodatkowe opłat za niewykorzystany limit, dlatego koniecznie zapoznaj się z umową przed podpisaniem.

Podsumowanie

- Faktoring odwrotny to inaczej finansowanie zakupów przedsiębiorcy.

- Faktoring odwrotny pozwala na terminowe regulowanie należności.

- Narzędzie to może być korzystniejszą alternatywą dla kredytu bankowego.

- Celem faktoringu odwrotnego jest więc umożliwienie kupującym spłaty zobowiązań w terminie.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Kontomatik – co to jest i jak działa?

Bank lub firma pożyczkowa poprosiła Cię o zweryfikowanie stanu konta przy pomocy aplikacji Kontomatik, ale nie wiesz co i czy jest bezpiecznie? Zobacz.

Rachunek bankowy – co to jest, jakie ma cechy i jakie są jego rodzaje?

Planujesz otwarcie konta w banku? Dowiedz się, czym jest rachunek bankowy, jak działa i jakie są jego podstawowe rodzaje.

Odsetki za opóźnienie w transakcjach handlowych. Jak je obliczać?

Twój kontrahent spóźnia się z płatnością? Sprawdź, czy należą Ci się odsetki za opóźnienie w transakcjach handlowych i dowiedz się jak je obliczyć.