Kredyt lub pożyczka unijna to bardzo chętnie wybierana forma finansowania. Kusi ono niskim oprocentowaniem i brakiem opłat wstępnych. Za minus pożyczek unijnych uważa się ilość warunków, które trzeba spełnić, formalności i czas oczekiwania. Dowiedz się, co zrobić by, otrzymać kredyt unijny dla firm i na co możesz go przeznaczyć.

Czego dowiesz się z artykułu?

- Co odróżnia pożyczki unijne od dotacji?

- Na co można przeznaczyć środki z pożyczki unijnej?

- Na co można przeznaczyć środki z pożyczki unijnej?

- Kredyt unijny dla firm — proces przyznania środków

- Kiedy złożyć wniosek o kredyt unijny?

- Pożyczki unijne a kryteria oceny firmy

- Ile trzeba czekać na decyzję w sprawie pożyczki unijnej?

- Koszty pożyczki unijnej

- Na czym polega regionalizacja pożyczek unijnych?

- Nie otrzymałeś pożyczki unijnej? - poznaj alternatywy

Co odróżnia pożyczki unijne od dotacji?

Pożyczki unijne mogą być mylone z dotacjami. Należy jednak pamiętać, że dotacje są bezzwrotną pomocą finansową, na którą przeznaczone są środki z funduszy europejskich, natomiast kredyt lub pożyczkę unijną zawsze musisz spłacić. Jest to wsparcie stworzone dla przedsiębiorstw, które i tak myślą o zaciągnięciu zobowiązania na start lub rozwój swojego przedsiębiorstwa.

Na co można przeznaczyć środki z pożyczki unijnej?

Środki z pożyczki unijnej można przeznaczyć na różnorodne cele, wspierające rozwój gospodarczy i innowacyjność przedsiębiorstw. Przede wszystkim, można sfinansować rozpoczęcie działalności gospodarczej, realizację nowych inwestycji oraz wdrażanie ich w firmach. Pożyczkę można zaciągnąć na wydatki związane z prowadzoną działalnością gospodarczą, a także na jej rozpoczęcie. Skierowane są one głównie do firm z sektora MŚP.

Opinia eksperta

Pożyczki unijne pomagają poprawić kondycję finansową przedsiębiorstw, umożliwiając na przykład zakup środków trwałych. Warto jednak pamiętać, że kredyty unijne powyżej 100 000 złotych wymagają dodatkowego zabezpieczenia, na przykład w formie nieruchomości. Istotne jest także, że nie można korzystać z dwóch różnych kredytów unijnych jednocześnie na różne cele.

Ekspert CashFix

Rekomendowane cele pożyczek unijnych

Pożyczki unijne są najczęściej celowe, co oznacza, że już na etapie wniosku musisz określić, na co przeznaczysz środki. Pozytywną decyzję mają szansę uzyskać firmy poszukujące finansowania:

- zakupu maszyn i urządzeń;

- budowy, rozbudowy lub zakupu nieruchomości i budynków;

- leasingu lub najmu nieruchomości i środków trwałych;

- nabycia licencji, patentów, know-how oraz innych wartości niematerialnych i prawnych;

- projektów innowacyjnych i transformacji cyfrowych;

- zakup surowców,

- zakup środków trwałych,

- badań naukowych;

- wynagrodzenia pracowników:

- ekologicznych technologii, w tym inwestycji w odnawialne źródła energii;

- eko-innowacji oraz projektów z zakresu gospodarki o obiegu zamkniętym (GOZ);

- działań marketingowych i promocyjnych.

Osobne programy pożyczek unijnych skierowane do firm stawiających na rozwój technologiczny (kredyt technologiczny) oraz w rozwiązania z zastosowaniem odnawialnych źródeł energii (kredyt ekologiczny). Produkty te są zapewnieniem płynności finansowej dla wielu małych i średnich przedsiębiorstw i pozwalają w zrównoważony sposób rozwijać działalność gospodarczą.

Nie da się ukryć, że pożyczki unijne są korzystnym rozwiązaniem, wątpliwości budzi najczęściej proces przyznawania środków unijnych na takie finansowanie.

Kredyt unijny dla firm — proces przyznania środków

Proces przyznania środków w ramach pożyczki unijnej bardzo często odstrasza potencjalnych kredytobiorców. Jednak nie jest on aż tak skomplikowany, jak można by przypuszczać. Tak naprawdę wystarczy wykonać kilka kroków i czekać na decyzję.

- Krok pierwszy — sprawdzenie, czy aktualnie odbywa się nabór wniosków w Twoim regionie.

Odwiedź serwis internetowy prowadzony przez Bank Gospodarstwa Krajowego i sprawdź oferty oraz terminy naboru wniosków.

- Krok drugi — kontakt z instytucją udzielającą kredytów unijnych.

Poproś o szczegóły oferty i wymagania wobec potencjalnego kredytobiorcy.

- Krok trzeci — przygotowanie wniosku i dokumentów.

Wszystkie dokumenty trzeba złożyć do odpowiedniej instytucji w terminie określonym przez Bank Gospodarstwa Krajowego.

Kredyty i pożyczki bez zbędnych formalności — zobacz rankingKiedy złożyć wniosek o kredyt unijny?

Składając wniosek o kredyt gotówkowy czy inną pożyczkę zazwyczaj nie przejmujemy się kalendarzem. Czas ten określony jest głównie przez nasze potrzeby. W przypadku pożyczek unijnych termin ma kluczowe znaczenie.

Jeśli chcemy pozyskać finansowanie na preferencyjnych warunkach, musimy być zorientowani w terminach trwających programów. Różnią się one od siebie w poszczególnych regionach Polski, dlatego warto trzymać rękę na pulsie, inaczej można przegapić szansę na nisko oprocentowany kredyt unijny dla firm. Śledzić należy również kryteria oceny, ponieważ mogą się one zmieniać w zależności od programu.

Pożyczki unijne a kryteria oceny firmy

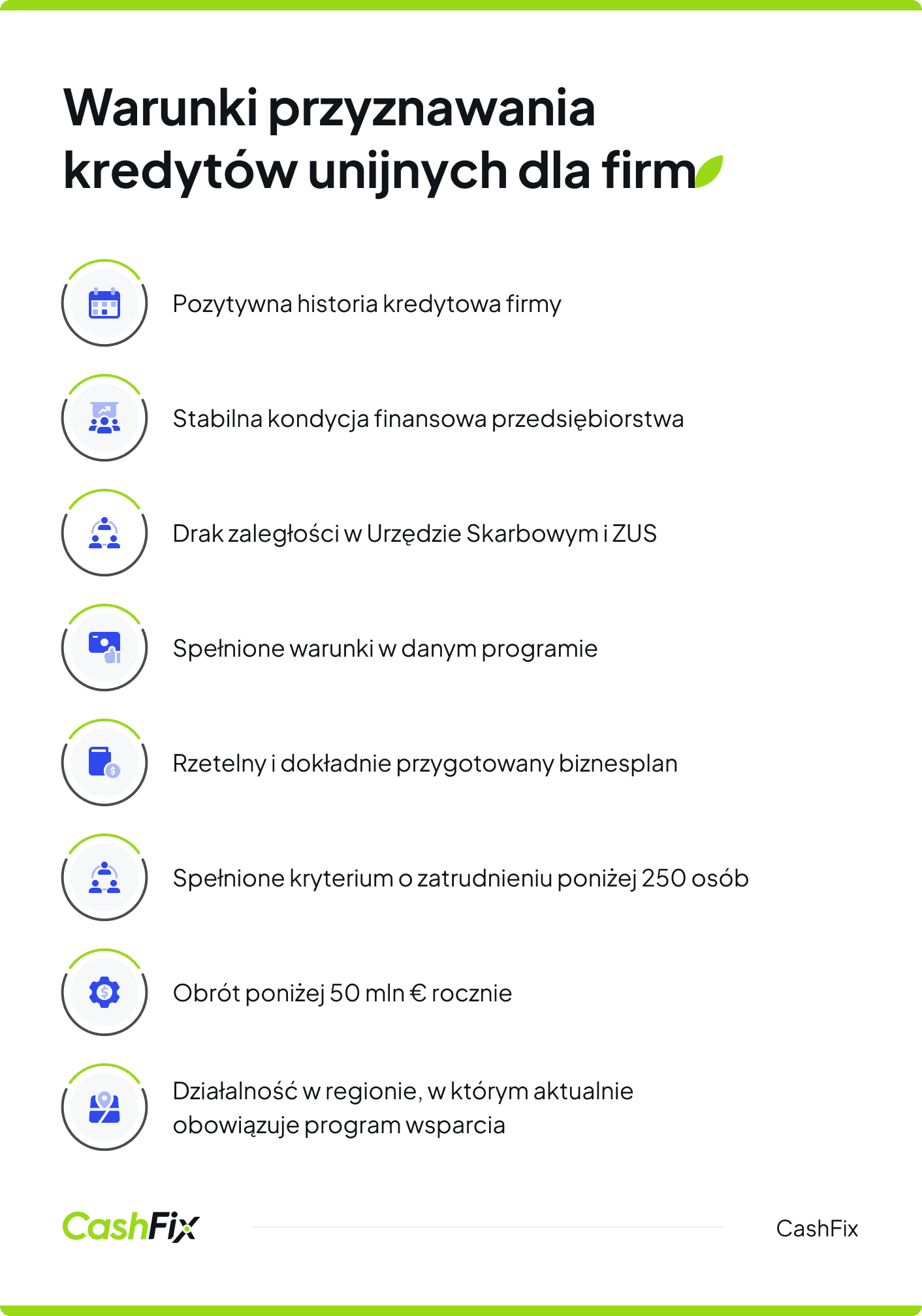

Kryteria oceny firmy wnioskującej o pożyczki unijne są różne w poszczególnych regionach i programach. Informacje o szczegółowych warunkach ich udzielania dostaniesz od instytucji zbierającej wnioski (najczęściej banku komercyjnego lub BGK). Przy uzyskaniu pożyczki unijnej sprawdzane będą również podstawowe kryteria brane pod uwagę również przy innych rodzajach finansowania, takie jak:

- historia kredytowa,

- możliwość regularnego spłacania rat,

- sytuacja finansowa wnioskodawcy,

- zaległości w regulowaniu należności w US i ZUS.

Poza tym każdorazowo wykonywana jest ocena kwalifikowalności — inaczej sprawdzenie, czy Twoja firma kwalifikuje się do danego programu. Pamiętaj też o rzetelnie przygotowanym biznesplanie, który powinien zawierać szczegółowe informacje o projekcie, budżet oparty o realistyczne wyliczenia oraz cele projekty i planowane wydatki.

Ważne

Dodatkowe kryteria, które trzeba spełnić, by otrzymać pożyczkę unijną, to obowiązek zatrudnienia mniej niż 250 osób. Obrót firmy musi być mniejszy niż równowartość kwoty 50 milionów Euro rocznie. Żeby zapobiec składaniu wniosków w innych regionach, niż ten, w którym działa firma wprowadzono również kryterium terytorialne. Oznacza to, że firma musi być zarejestrowana i aktywnie działać w regionie, w którym stara się o dofinansowanie.

Choć banki i firmy pożyczkowe przyzwyczaiły nas do wydawania szybkich decyzji kredytowych, w przypadku pożyczek unijnych trzeba poczekać znacznie dłużej.

Ile trzeba czekać na decyzję w sprawie pożyczki unijnej?

Decyzję w sprawie pożyczki unijnej otrzymasz do 60 dni roboczych od złożenia wniosku. Co oznacza maksymalnie niemal trzy miesiące czekania. Następnie trzeba podpisać umowę i oczekiwać na wypłatę środków. Pożyczka zostanie wypłacona w całości lub w transzach, w zależności od tego, jakie zapisy były w umowie. Na decyzję jednak warto poczekać, biorąc pod uwagę niski koszt tego rodzaju finansowania.

Koszty pożyczki unijnej

Oprocentowanie pożyczek unijnych jest zawsze niższe niż w przypadku tradycyjnych pożyczek lub kredytów komercyjnych. Zazwyczaj oprocentowanie mieści się w przedziale między 0 a 7% RRSO. Przy czym w 90% instytucji nie ma opłat za uruchomienie pożyczki.

Pożyczka ze środków unijnych może być spłacana przez kilka do kilkunastu lat, w zależności od przyznanej kwoty i możliwości spłaty. Co ważne, pożyczki unijne obowiązuje często okres karencji odraczający spłatę zobowiązania na kilka lub nawet kilkanaście miesięcy.

Najlepsze oferty kredytów i pożyczek RANKINGNa czym polega regionalizacja pożyczek unijnych?

Regionalizacja pożyczek unijnych polega na dostosowaniu ofert finansowych do specyficznych potrzeb poszczególnych regionów, co jest realizowane w ramach Regionalnych Programów Operacyjnych. Polska została podzielona na 16 regionów odpowiadających województwom, a pożyczki unijne są udzielane przez lokalne Instytucje Finansujące.

Kluczowym kryterium przy przyznawaniu pożyczki jest adres siedziby firmy, co oznacza, że przedsiębiorstwa muszą szukać odpowiednich ofert w swoim regionie, najlepiej na stronie internetowej Banku Gospodarstwa Krajowego. Warunki pożyczek, takie jak kwota, oprocentowanie, okres karencji, okres kredytowania, okres rozliczenia oraz formy zabezpieczenia, różnią się w zależności od regionu, aby odpowiadać lokalnym priorytetom i wspierać rozwój w różnych obszarach.

Jeśli w Twoim regionie nie ma obecnie żadnego programu, albo Twój biznes nie kwalifikuje się do udzielenia pożyczki unijnej, możesz skorzystać z innych źródeł finansowania dla przedsiębiorców.

Nie otrzymałeś pożyczki unijnej? - poznaj alternatywy

Choć pożyczki unijne to niezwykle opłacalne produkty finansowe, to nie każdy przedsiębiorca będzie miał okazję, by z nich skorzystać. Co prawda pożyczka inwestycyjna, kredyt obrotowy czy gotówkowy wiąże się z wyższym kosztem, ale dostępność tych produktów jest znacznie wyższa. Do tego na decyzję nie trzeba czekać miesiącami.

Jeśli chcesz zrealizować swoje cele inwestycyjne lub po prostu poprawić płynność finansową, skontaktuj się z CashFix. Nasi partnerzy oferują kredyty i pożyczki dopasowane do potrzeb przedsiębiorców.

Dopasowane do potrzeb oferty pożyczek i kredytów RANKINGPodsumowanie

- Kredyty unijne charakteryzują się niskim oprocentowaniem i brakiem opłat wstępnych, ale wymagają spełnienia wielu warunków oraz formalności.

- Różnią się od dotacji tym, że muszą być spłacane, podczas gdy dotacje są bezzwrotne.

- Środki z kredytów unijnych mogą być przeznaczone na cele związane z rozwojem firm, takie jak zakup maszyn, nieruchomości, technologie, rozwiązania ekologiczne czy innowacje.

- Proces uzyskania kredytu unijnego obejmuje sprawdzenie naborów wniosków, kontakt z instytucjami, przygotowanie dokumentów oraz oczekiwanie na decyzję do 60 dni roboczych.

- Kryteria oceny firmy obejmują historię kredytową, możliwość spłaty, sytuację finansową oraz kwalifikowalność do programu, z obowiązkiem działania firmy w regionie składania wniosku.

- Oprocentowanie kredytów unijnych jest niższe niż tradycyjnych pożyczek, często wynosi między 0 a 7% RRSO, z możliwością okresu karencji.

- Kredyty unijne są dostępne dla małych i średnich przedsiębiorstw oraz innych podmiotów, a w przypadku braku możliwości uzyskania takiego kredytu, istnieją alternatywne źródła finansowania.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Kredyt pomostowy i pożyczka pomostowa – czym się od siebie różnią?

Kredyt pomostowy i pożyczka pomostowa mają wspólne cechy, choć to dwa zupełnie inne produkty. Dowiedz się, czym się od siebie różnią.

Jak pozyskać kredyt inwestycyjny dla firm?

Szukasz finansowania dobranego do potrzeb Twojego biznesu? Zobacz, na co możesz liczyć, wnioskując o kredyt inwestycyjny dla firm.

Kredyt hipoteczny na lokal użytkowy – kiedy najlepiej go zaciągnąć?

Rozważasz kredyt hipoteczny na lokal użytkowy? Dowiedz się kiedy jest najlepszy moment, by z niego skorzystać i w jaki sposób się do tego przygotować.