Nie tylko osoby fizyczne mogą wnioskować o skonsolidowanie zobowiązań finansowych w jedno. Jednoosobowe działalności gospodarcze i spółki mogą zaciągnąć kredyt konsolidacyjny dla firm. Skorzystanie z takiego rozwiązania pozwala mądrze zarządzać zadłużeniem w bankach i instytucjach pożyczkowych. Poznaj proces udzielania takiego kredytu, wymagania banków i potencjalne korzyści dla Twojego przedsiębiorstwa.

Czego dowiesz się z artykułu?

- Kiedy firmy wnioskują o kredyt konsolidacyjny?

- Kredyt konsolidacyjny a zabezpieczenia

- Rodzaje zobowiązań firmowych, które mogą być konsolidowane

- Proces konsolidacji kredytów firmowych

- Kredyt konsolidacyjny dla firm — ile może kosztować?

- Wady i zalety konsolidacji zadłużenia firmowego

- Konsolidacja długów — co zrobić jeśli to za mało?

Kiedy firmy wnioskują o kredyt konsolidacyjny?

Kredyt konsolidacyjny dla firm to specyficzny produkt finansowy skierowany do tych przedsiębiorstw, które posiadają aktualnie zobowiązania finansowe w postaci pożyczek z banków i innych instytucji finansowych. Najczęściej wnioskują o nie firmy, które chcą uporządkować swoje kredyty i zmniejszyć wysokość comiesięcznych rat. Nie brakuje również firm w restrukturyzacji, które szukają sposobów, by wyjść z problemów w przemyślany i sensowny sposób. Zdarza się, że przedsiębiorstwa chylące się ku upadłości również szukają możliwości konsolidacji.

Potrzebujesz pomocy w restrukturyzacji? Kliknij.Kredyt konsolidacyjny dla firm w restrukturyzacji

Kredyt konsolidacyjny dla firm w restrukturyzacji stanowi często istotny element wyjścia z długów i jest sposobem na rozsądne wyprowadzenie firmy z kłopotów finansowych. Banki konsolidujące kredyty firmy tak naprawdę udzielają nowego finansowania, które pokrywa te zaciągnięte poprzednio.

W założeniu kredyt konsolidacyjny dla firm w restrukturyzacji ma pozwolić firmie prawidłowo działać i zmniejszyć efekty problemów finansowych, przez które przechodziła. Kredyt konsolidacyjny jest produktem, o który wnioskują również firmy zagrożone upadłością.

Udzielanie kredytu konsolidacyjnego firmom zagrożonym upadłością

Zdarza się, że firma, której sytuacja jest ciężka, planuje ogłoszenie upadłości. W takiej sytuacji chce zaciągnięcia kredytu konsolidacyjnego, który pozwoliłby jej na sztuczne podtrzymanie działania i pozamykanie bieżących spraw. Udzielanie kredytu konsolidacyjnego firmom zagrożonym upadłością nie należy do reguły, banki robią to bardzo niechętnie, zwłaszcza jeśli przedsiębiorstwo nie ma większych szans na wyjście z długów. Taka firma ma zazwyczaj niską zdolność kredytową i nieciekawą historię spłaty poprzednich zadłużeń widoczną w BIK i KRD.

Kredyt konsolidacyjny dla firm to szansa na usystematyzowanie zobowiązań, które gromadziły się przez całe lata działalności.

Konsolidacja kredytów firmowych jako szansa na porządek w zobowiązaniach

Większość wniosków o kredyt konsolidacyjny dla firm składana jest przez przedsiębiorców, którzy chcą zmniejszyć swoje comiesięczne wydatki i uprościć sprawy związane z pożyczkami. Dzięki temu kilka rat zamienia się w jedną, która zazwyczaj jest niższa niż suma tych poprzednich. Firmy o dużej ilości kredytów i pożyczek muszą jednak liczyć się z tym, że bank będzie wymagał zabezpieczeń spłaty konsolidacji. Jeśli masz jedą pożyczkę to zamiast konsolidacji możesz wybrać refinansowanie kredytu. Taki krok pozwoli obniżyć koszt zobowiązania jeśli zdolność kredytowa poprawiła się.

Ważne

Banki i firmy pożyczkowe dokładnie badają aktualną sytuację finansową firmy i jej historię kredytową. Finansowanie udzielane jest jedynie tym firmom, które mają w perspektywie regularną spłatę zadłużenia.

Kredyt konsolidacyjny a zabezpieczenia

W wielu przypadkach możliwe jest otrzymanie kredytu konsolidacyjnego bez zabezpieczenia. Taki kredyt gotówkowy można uzyskać w kwotach nieprzekraczających 400 000 zł, jeśli szukasz oferty na wyższą kwotę, zastanów się nad zabezpieczeniem w postaci elementów składowych majątku lub hipoteki. Rodzaje kredytów konsolidacyjnych zależą właśnie od rodzaju zabezpieczenia. Kredyty konsolidacyjne zabezpieczane nieruchomością są zaciągane na wyższe kwoty, nawet do 2 000 000 zł.

Ważne

Hipoteczny kredyt konsolidacyjny może być zaciągnięty na kwotę stanowiącą maksymalnie 70% wartości nieruchomości.

Kredyty konsolidacyjne zabezpieczone hipoteką są najchętniej udzielane przez banki, jednak jeśli nie możesz lub nie chcesz zastawiać nieruchomości, możesz ustawić zabezpieczenie na części majątku. Mogą to być udziały, elementy ruchome (pojazdy, maszyny itp.) lub poręczenia. Nie wszystkie instytucje finansowe dają zielone światło takim zabezpieczeniom.

Przed złożeniem wniosku trzeba przeanalizować dokładnie wymagania zawarte w ofercie banku, nie tylko ze względu na zabezpieczenia, ale również na zakres usługi. Zdarzają się bowiem zobowiązania finansowe, które nie mogą być skonsolidowane.

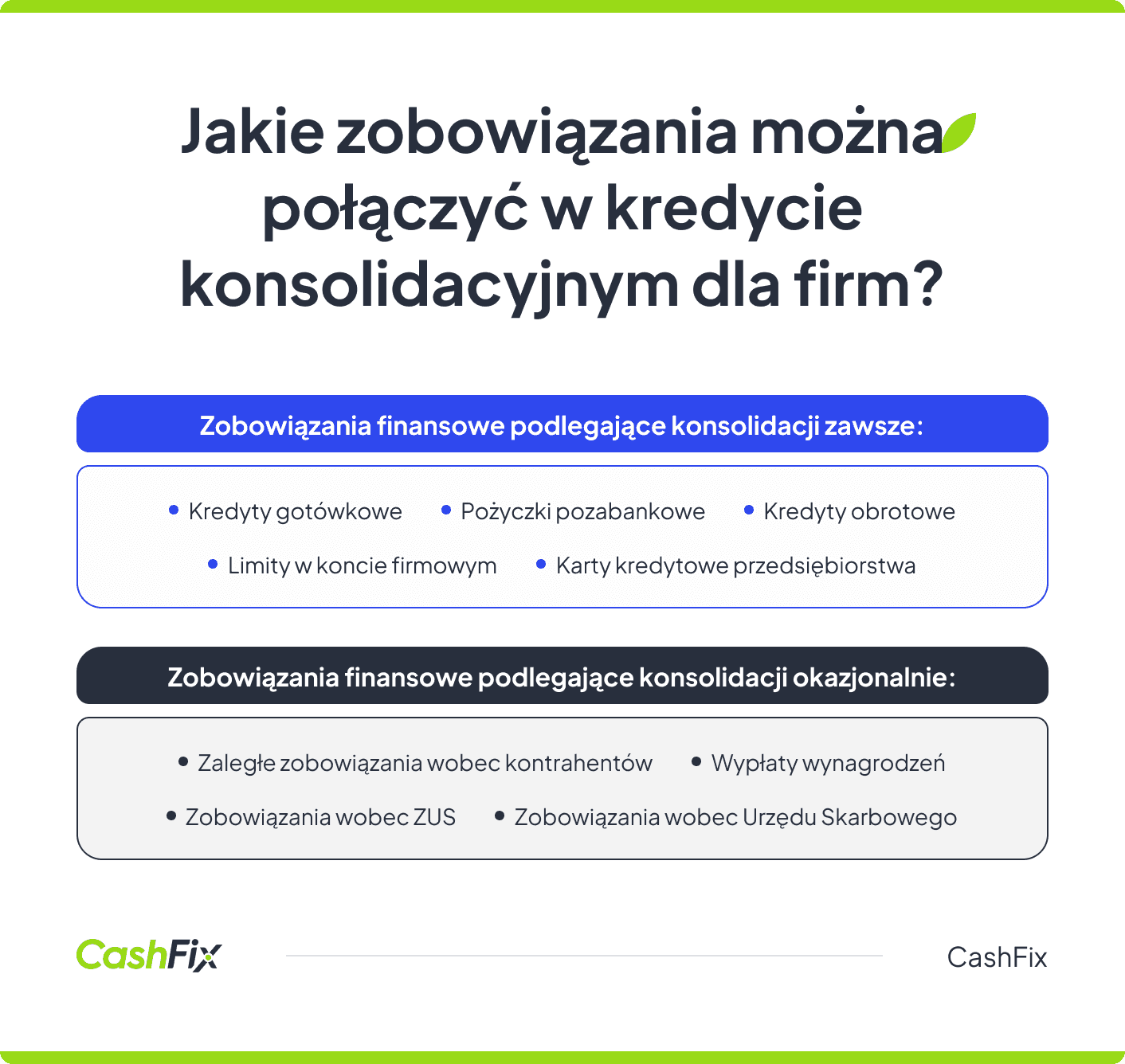

Rodzaje zobowiązań firmowych, które mogą być konsolidowane

Skonsolidować można różne rodzaje długów, w tym:

- Kredyty gotówkowe

- Pożyczki pozabankowe

- Kredyty obrotowe

- Limity w koncie firmowym

- Limity na karcie kredytowej

- Kredyty w rachunku bieżącym

- Zobowiązania podatkowe

- Zaległe zobowiązania

- Wypłaty wynagrodzeń

- Zobowiązania wobec innych przedsiębiorców

- Kwoty należne ZUS lub US

Leasing zazwyczaj nie jest objęty konsolidacją z powodu różnych zasad działania. Przed złożeniem wniosku warto zrozumieć, jak działa kredyt konsolidacyjny oraz proces jego uzyskania.

Opinia klienta

Zanim skontaktowałem się CashFix bank, w którym prowadzę rachunek od lat, odrzucił mój wniosek o konsolidację kredytów. Zadzwoniłem i otrzymałem oferty od dwóch firm. Teraz spłacam zadłużenia w jednej racie, a mój miesięczny budżet lepiej się dopina.

Marek, klient CashFix

Proces konsolidacji kredytów firmowych

Proces konsolidacji kredytów firmowych przebiega w kilku etapach, których długość i szczegóły zależą od poszczególnych banków i ich ofert. Z punktu widzenia klienta istotny jest przede wszystkim wybór odpowiedniej oferty i przygotowanie odpowiedniego pakietu dokumentów. Ostatni etap procesu konsolidacyjnego to decyzja kredytowa i uregulowanie zobowiązań finansowych przedsiębiorstwa.

Jak wybrać najlepszy kredyt konsolidacyjny dla firm?

Pierwszym krokiem do otrzymania kredytu konsolidacyjnego jest wybór oferty. Co prawda ten rodzaj finansowania charakteryzuje się indywidualnym podejściem do każdego klienta i sprawy, ale większość warunków możesz poznać już na wstępie.

Zwróć szczególną uwagę na:

- oprocentowanie kredytu konsolidacyjnego,

- wysokość prowizji banku,

- ilość rat, na które może zostać rozłożone nowe zobowiązanie,

- ubezpieczenia i inne dodatkowe opłaty.

Analiza warunków kredytu w poszczególnych bankach to konieczny krok, jeśli jednak nie wiesz, na co zwrócić uwagę i jak zabrać się za poszukiwania, skontaktuj się z CashFix, a zrobimy to za Ciebie. Zanim zgłosisz się po pożyczkę, przygotuj niezbędne dokumenty, o które na pewno poprosi Cię bank.

Porównaj oferty kredytu gotówkowego w rankinguJakie dokumenty przygotować do konsolidacji kredytów?

Zanim bank lub firma pozabankowa udzieli takiego finansowania, trzeba przygotować określone dokumenty potwierdzające zdolność kredytową danego przedsiębiorstwa. Kredyt konsolidacyjny udzielany jest firmom ze stabilną historią w spłacie zobowiązań oraz dochodami na określonym poziomie.

Aby potwierdzić, że Twoja firma spełnia powyższe warunki kredytu konsolidacyjnego, musisz dostarczyć do banku:

- dowód osobisty i wpis do CEiDG dla jednoosobowych działalności gospodarczych, a w przypadku spółek wpis do KRS i umowę spółki,

- dokumenty potwierdzające płynność finansową firmy (PIT, CIT, zaświadczenia z ZUS i US o niezaleganiu z opłatami itp.),

- opcjonalnie biznesplan, umowy z kontrahentami B2B.

Kredyt hipoteczny na konsolidację wiąże się dodatkowymi wymaganiami, takimi jak dokumenty potwierdzające własność danej nieruchomości i prawo do dysponowania nią. Bank weźmie pod uwagę wszelkie informacje o kredytobiorcy i na ich podstawie podejmie decyzję o udzieleniu kredytu konsolidacyjnego.

Opinia eksperta:

Zaciąganie kredytu hipotecznego, pod posiadaną nieruchomość, na spłatę zadłużeń firmy może być ryzykowne, zwłaszcza jeśli firma ma problemy ze stabilnym przychodem. Na taki krok zdecyduj się tylko, kiedy masz pewność, że dasz radę spłacać raty.

Ekspert CashFix

Kiedy i na jakiej podstawie bank podejmuje decyzję kredytową?

Bank podejmuje decyzję kredytową oceniac historię kredytową firmy oraz jej zdolność do spłaty zobowiązań. Ważnym elementem jest także analiza aktualnej sytuacji finansowej przedsiębiorstwa, w tym jego przychodów, wydatków oraz posiadanych aktywów. Bank sprawdza również, czy firma nie ma zaległości wobec innych instytucji finansowych. Decyzja kredytowa jest podejmowana zazwyczaj w ciągu kilku dni roboczych. Za wady kredytu konsolidacyjnego uznaje się często sporo formalności i koszt, który musi ponieść kredytobiorca, decydując się na taki krok.

Kredyt konsolidacyjny dla firm — ile może kosztować?

Koszt kredytu konsolidacyjnego może wynosić od 12% do 16% rocznie, w zależności od sytuacji finansowej firmy i oceny ryzyka kredytowego. Wysokość oprocentowania zależy od kilku czynników, takich jak wysokość kredytu, okres spłaty, wskaźniki ekonomiczne (np. WIBOR) oraz indywidualne warunki oferowane przez bank. Dodatkowo banki mogą naliczać prowizje za udzielenie kredytu, które zazwyczaj wynoszą od 1% do 3% kwoty kredytu. Ważne jest również uwzględnienie ewentualnych kosztów ubezpieczenia, które mogą wynosić od kilkuset do kilku tysięcy złotych rocznie.

Choć koszty oprocentowania i ubezpieczenia mogą odstraszać, to warto mieć na uwadze, że kredyt konsolidacyjny dla firm ma również sporo zalet.

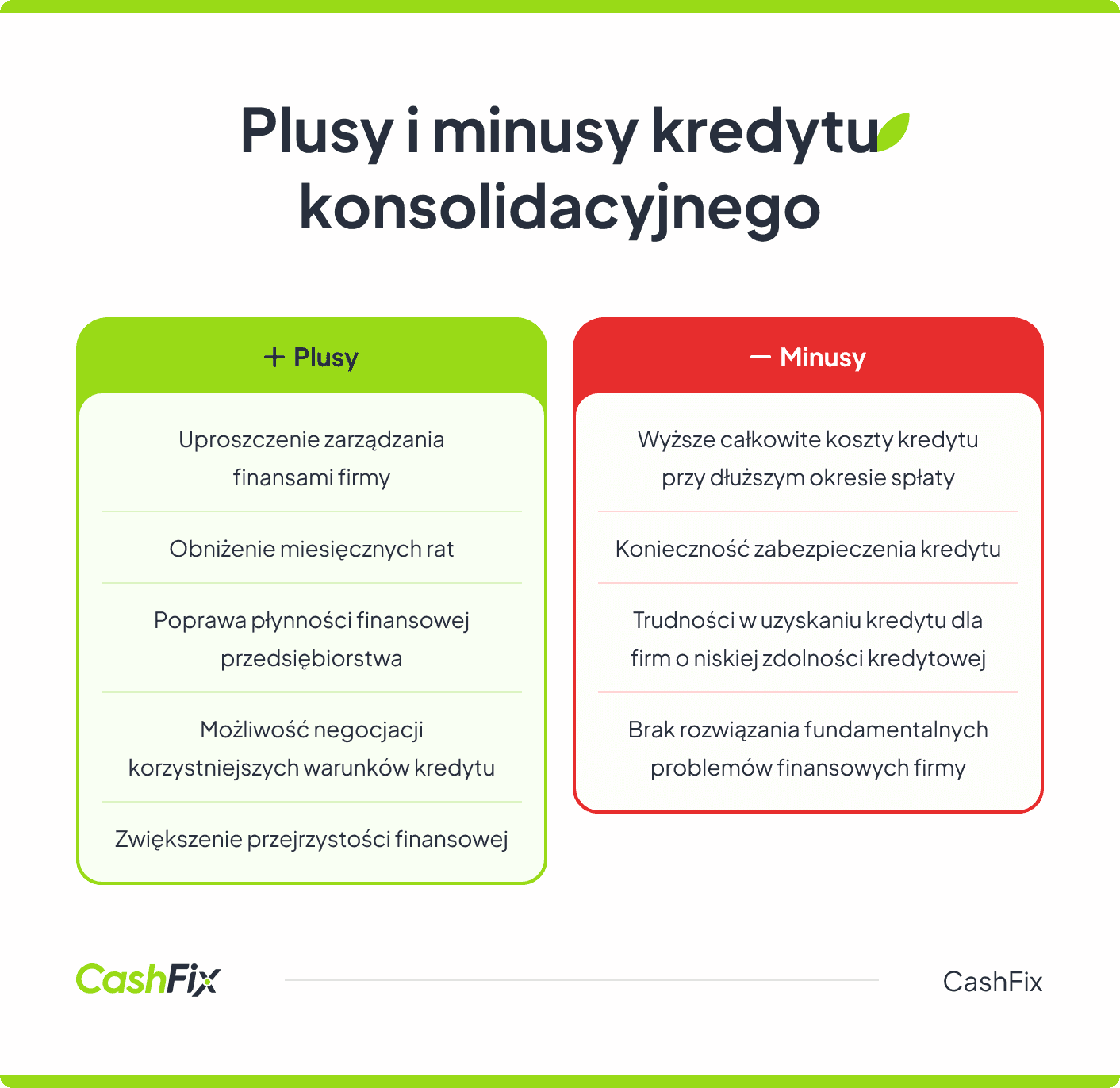

Wady i zalety konsolidacji zadłużenia firmowego

Do najważniejszych zalet należy uproszczenie zarządzania finansami firmy. Dzięki połączeniu wielu zobowiązań w jedno firma ma do spłacenia tylko jedną ratę miesięcznie, co ułatwia kontrolę nad wydatkami i pozwala uniknąć pomyłek związanych z terminami płatności. Inne zalety to:

- Obniżenie miesięcznej raty dzięki wydłużeniu okresu spłaty, co może poprawić płynność finansową przedsiębiorstwa.

- Możliwość negocjowania nowych, korzystniejszych warunków kredytu, w tym niższych stóp procentowych.

- Zwiększenie przejrzystości finansowej firmy, co ułatwia planowanie budżetu i podejmowanie decyzji strategicznych.

Z drugiej strony, konsolidacja zadłużenia firmowego ma swoje wady. Przede wszystkim, wydłużenie okresu spłaty kredytu często wiąże się z wyższymi całkowitymi kosztami, nawet jeśli miesięczne raty są niższe. Inne wady to:

- Trudności w uzyskaniu kredytu konsolidacyjnego dla firm o niskiej zdolności kredytowej lub z zaległościami w spłatach.

- Konieczność zabezpieczenia kredytu, co może wiązać się z dodatkowymi kosztami i ryzykiem dla firmy.

- Konsolidacja zadłużenia nie rozwiązuje fundamentalnych problemów finansowych przedsiębiorstwa i może jedynie opóźnić konieczność wprowadzenia bardziej radykalnych zmian w zarządzaniu finansami.

Porównaj oferty kredytów i pożyczek

Porównaj oferty kredytów i pożyczek

Jeśli kredyt konsolidacyjny to dla Twojej firmy ostatnia deska ratunku warto poznać inne opcje. Kredyty komercyjne i pożyczki od instytucji finansowych mogą nie wystarczyć, by wyprowadzić Twoją firmę z tarapatów.

Konsolidacja długów — co zrobić jeśli to za mało?

Jeżeli skonsolidowanie wszystkich długów i zmiana kilku rat kredytowych w jedną to za mało, by uratować finanse Twojego przedsiębiorstwa, możesz rozważyć restrukturyzację. Firmy i kancelarie, które pomagają przeprowadzić postępowanie restrukturyzacyjne, wspierają przedsiębiorców z kredytami i pożyczkami z różnych źródeł. Skutecznie przeprowadzona restrukturyzacja pozwoli pozbyć się dużej części zaległych długów i wyprowadzić firmę na prostą.

Podsumowanie

- Kredyt konsolidacyjny dla firm pozwala przedsiębiorstwom połączyć wiele zobowiązań finansowych w jedno.

- Firmy wnioskujące o taki kredyt zazwyczaj chcą uprościć zarządzanie długami i zmniejszyć wysokość comiesięcznych rat.

- Konsolidacja może być szczególnie pomocna dla firm w restrukturyzacji.

- Udzielenie kredytu konsolidacyjnego firmom zagrożonym upadłością jest trudne, ponieważ banki dokładnie analizują zdolność kredytową i historię spłat.

- Proces konsolidacji kredytów firmowych obejmuje wybór oferty, przygotowanie dokumentów oraz decyzję kredytową banku.

- Koszt kredytu konsolidacyjnego zależy od oprocentowania, prowizji banku, liczby rat oraz dodatkowych opłat, takich jak ubezpieczenie.

- Zabezpieczenia kredytu konsolidacyjnego mogą obejmować majątek firmy lub nieruchomość, wpływając na maksymalną kwotę możliwą do uzyskania.

DZIELIMY SIĘ NASZĄ WIEDZĄ

Windykacja — na czym polega?

Kredyt pomostowy i pożyczka pomostowa – czym się od siebie różnią?

Kredyt pomostowy i pożyczka pomostowa mają wspólne cechy, choć to dwa zupełnie inne produkty. Dowiedz się, czym się od siebie różnią.

Refinansowanie kredytu – na czym polega i kiedy się na nie zdecydować?

Szukasz sposobu na zmniejszenie kosztu kredytu, który obecnie spłacasz? Odpowiedzią może być kredyt refinansowy. Zobacz, na czym polega.

Linia kredytowa dla firm – jak wnioskować i jak przebiega odnowienie?

Linia kredytowa dla firm to popularny produkt finansowy dla firm. Dowiedz się jakie informacje zawrzeć we wniosku i w jaki sposób ją odnowić.